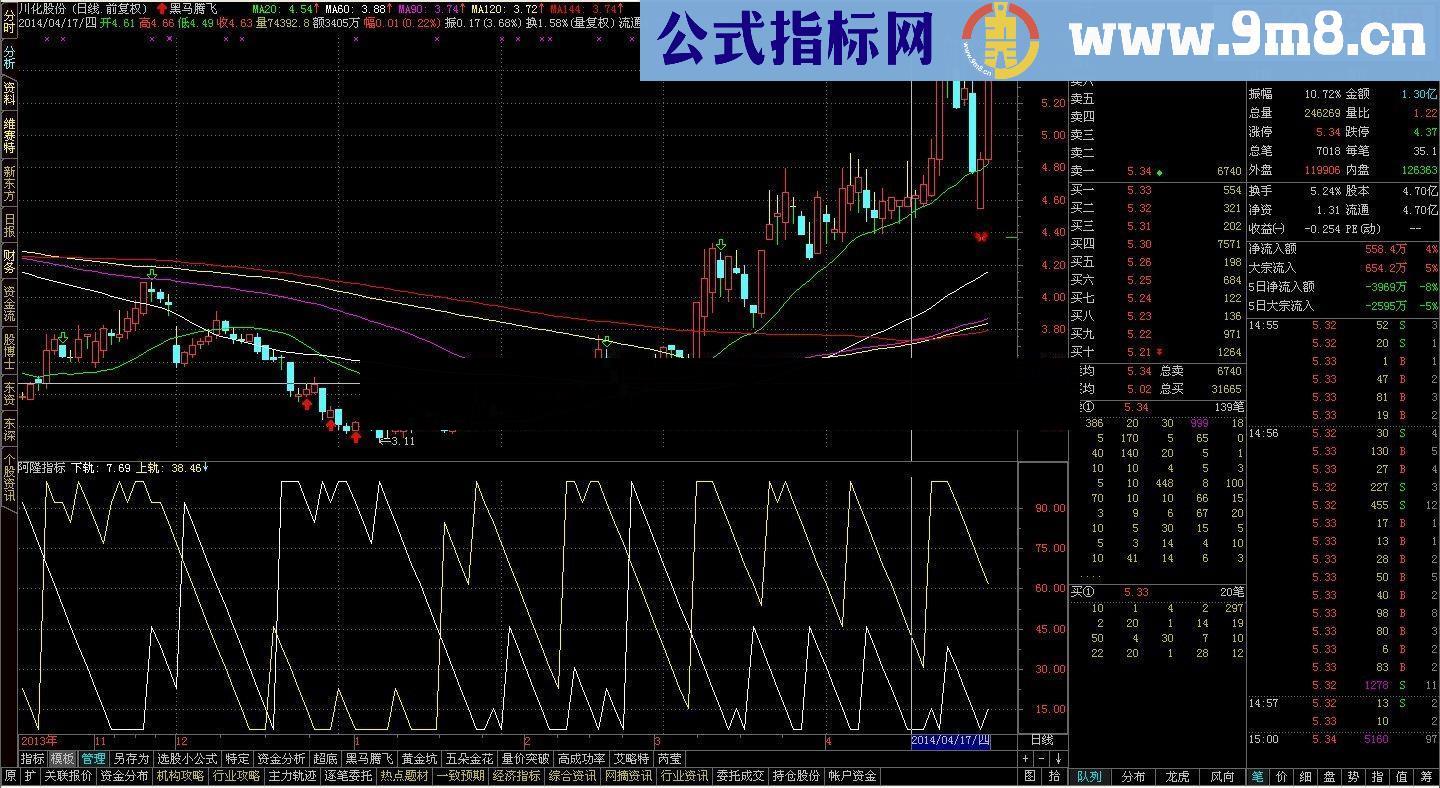

AROON阿隆优化指标,年化收益51%,适合判断长期趋势

通过实证研究,AROON指标在沪深300历史行情中双边交易表现一般,累计收益为549%,年化夏普比率为1.09;而后我们将指标优化,加入了 二次确认 的概念,策略表现有明显的改进,累计收益为1218%,年化收益51.22%,年化夏普比率为1.49,最大回撤27.3%。

成也萧何败也萧何

成也萧何败也萧何 ,改进的策略相当于加入了 二次确认 的概念,虽然把握住了大趋势,但是伴随而来的有两个缺点,第一是趋势判断的滞后性,第二是错判了那些 回抽确认 的情形,从而导致阶段性卖在底部或者买在顶部。

我们将AROON指标放入不同的市场风格中测试,发现在牛市(2005-9-1至2007-10-17)中的累积收益为463%,年化收益为141%,年化夏普率为4.75,多仓胜率高达100%;在熊市(2007-10-17至2008-11-4)中的累积收益为88%,年化收益为93%,年化夏普率为1.92,空仓胜率为75%;在震荡市(2008-11-4至2012-3-15)中的累积收益为44.34%,年化收益为12.2%,年化夏普率为0.36。该策略更擅长捕捉大趋势,在趋势市表现出色,在震荡市表现一般。该策略在 2006-2011每年收益分别为114.3%,134.6%,60.5%,30.8%,-6.9%,22.6%。 综上所述我们总结两种策略的优缺点 相对于第一种策略,第二种策略优点在于过滤掉了一些较短期的波动,着重把握大趋势,信号频率较前者低,在趋势市中的表现要全面胜过前者。然而在震荡市中,由于趋势不强, 二次确认 的方法会延误战机,判错几率也增大,因此前者策略表现要优于后者。

L13:=LLV(L,13);

下轨:(13-IF(REF(L,1)=L13,1,IF(REF(L,2)=L13,2,IF(REF(L,3)=L13,3,

IF(REF(L,4)=L13,4,IF(REF(L,5)=L13,5,IF(REF(L,6)=L13,6,IF(REF(L,7)=L13,7,

IF(REF(L,8)=L13,8,IF(REF(L,9)=L13,9,IF(REF(L,10)=L13,10,IF(REF(L,11)=L13,11,

IF(REF(L,12)=L13,12,IF(REF(L,13)=L13,13,0

))))))))))))))/13*100;

H13:=HHV(H,13);

上轨:(13-IF(REF(H,1)=H13,1,IF(REF(H,2)=H13,2,IF(REF(H,3)=H13,3,

IF(REF(H,4)=H13,4,IF(REF(H,5)=H13,5,IF(REF(H,6)=H13,6,IF(REF(H,7)=H13,7,

IF(REF(H,8)=H13,8,IF(REF(H,9)=H13,9,IF(REF(H,10)=H13,10,IF(REF(H,11)=H13,11,

IF(REF(H,12)=H13,12,IF(REF(H,13)=H13,13,0

))))))))))))))/13*100;