MACD背离”之惊天谬误!

子虚乌有的“MACD背离”被普遍认为是技术分析之精华实乃技术分析中普遍的不思进取、人云亦云的典范、是技术分析的悲哀。任何指标,用注解中的“军规”按部就班的使用远远不够;奢望用人人都可以轻易掌握的技术指标去长期稳定的赚钱不现实,因为现实并非如此。较好的借助指标是建立在对指标(当然还有其他,本文仅讨论指标)深刻的理解之上的!

至少在国内(也许国外也是一样)尚没有人意识到这个问题并加以深入分析。其他指标也是一样,抛砖引玉而已。 上篇:MACD的本质

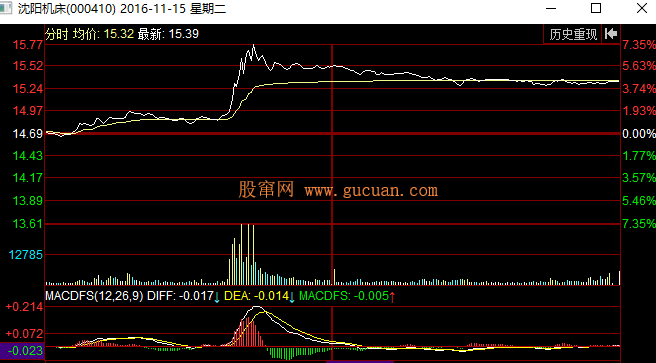

如图(一)之主图:两条均线是12天和26天的指数移动均线。

如图之附图:MACD指标:第一条线DIF就是主图中12天线与26天线之差;求得DIF的均值(9天的指数移动平均)便是MACD的第二条线DEA;第一、第二条线之差乘2便是大名鼎鼎的MACD红绿柱(乘2纯属放大后看图方便)。(9,12,26天为大多数软件的缺省天数,可修改) 可见,MACD原来就是对均线系统精妙的注解! 显然,和任何均线一样MACD也是一个趋势指标。股价振荡运行时MACD就显得力不从心。这点和威廉指标与KDJ刚好相反。 MACD是一个将均线系统的本质诠释的淋漓精致的指标:

――如主图12天和26天线,我们通常的用法是这两条线的金叉和死叉。MACD指标的“军规”中有一条:DIF上穿(下穿)0轴时,买入(或卖出)。请大家把这条军规翻译一下,对了:就是均线系统的12天线与26天线金叉买死叉卖。

然而实际应用中,大家有这样的体会:在均线系统中,很多股票到金叉买死叉卖(即DIF上穿或下穿0轴)为时已晚,黄花菜都凉了。于是MACD作者给出了第一条线DIF的平均值即第二条线:DEA线,显然,DIF与其均值DEA之差越大股价上涨动力越大,当DIF跌到其均值DEA之下(即DIF与DEA死叉)指标提示卖出(反之也是一样)。

DIF与DEA金叉死叉对股价的提示作用在很多情况下会领先于12、26天线的直接金叉和死叉,为我们理解均线系统的本质和实际运用提供了良好的借鉴。

――同样,在DIF与DEA乖离过大或股价突然快速反转时,等到DIF与DEA发出金叉死叉信号时一样会发生黄花菜都凉了的情况。基于同样的思路作者给出了MACD红绿柱即DIF与DEA之差,MACD红绿柱越来越大显示走势强反之则反。

MACD红绿柱对股价的提示作用往往又会领先于DIF与DEA的直接金叉和死叉对股价的提示作用,就像上述DIF与DEA金叉死叉对股价的提示作用往往会领先于12、26天线的直接金叉和死叉一样。

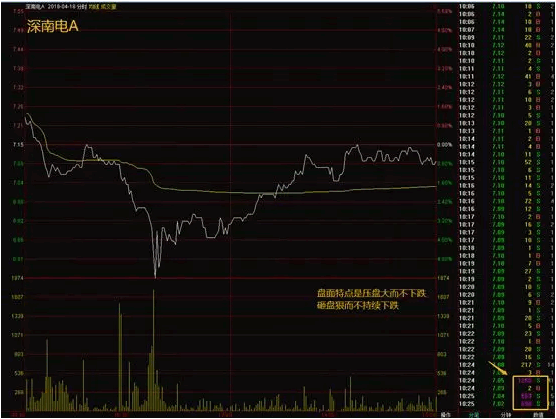

MACD指标源于均线,阐述的是均线间的关系,MACD指标没有涉及均线和股价的关系,所以,运用MACD时打开指数移动均线有时会看的更清楚些。如图(一)DIF与DEA死叉红柱缩短,但主图中股价却始终在12天线之上运行且乖离不大,此时判断须慎重。 上述三组信号交相辉映,使得源于均线系统的MACD指标相比枯燥乏味的均线系统更令人赏心悦目和丰富多彩。也真是这种交相辉映的丰富多彩,使得MACD指标几乎比所有传统指标更多的迎来使用者的研究、探讨、交流乃至争论不休而成为最经典的传统指标。 下篇:揭开背离之惊天谬误!

什么是经典的MACD之核心呢?较为一致的看法是“背离”--

顶背离:股价一浪比一浪高而此时DIF却一浪比一浪低显示股价将有大的跌幅。;底背离:股价一浪比一浪低而此时DIF却一浪比一浪高显示股价或有大的涨幅。 自从1979年发明以来,众多的技术分析大师和普通投资者认为:MACD的顶背离和底背离是其精华所在。 然而,个人认为,此乃技术分析领域迷信权威、不思进取、以诈传诈之最典型例子。也是此论行情埋葬大多数技术分析专家的真正原因! ---

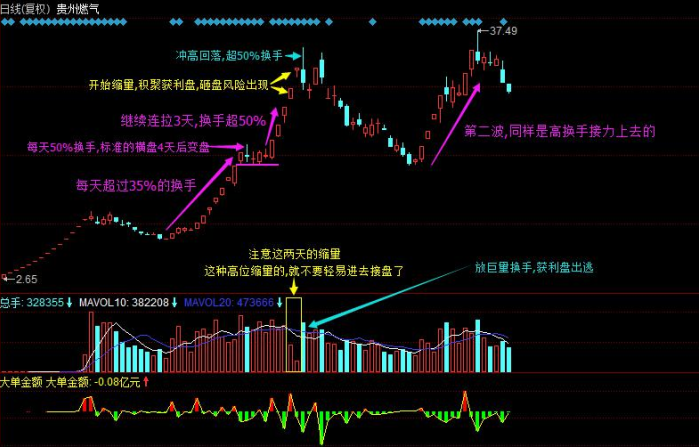

股价在一轮升势后调整,调整后再度走强到达前期高点――众所周知:此时12天短期均线和26天的长期均线受股价振荡整理影响,其上升速率都会减弱。同样众所周知的是:振荡整理对短期均线上升速率影响较大而对长期均线上升速率的影响相对较小。其结果就是这两条均线的距离比前浪相同位置时的距离会减小,也就是两条均线之差会减小,而均线之差便是便是大名鼎鼎的DIF!

由此可见:当股价经过一段升势调整后再度到达前期高点时,MACD指标中的DIF值从概率上应该比前期高点是要低!当然若未到达前期高点(一浪比一浪低)时,DIF比前期高点更低! 正是由于这种自然的属性使得MACD指标回避了两浪高度大致相等和一浪比一浪低时用DIF去判别股价的趋势。

即便一浪比一浪高,从上面的原理看出,当第二浪高出第一浪的幅度有限时,DIF很多时候还是会比前浪高点的DIF小,此时开始下跌并不是什么高深莫测的“顶背离”也仅仅是DIF一种自然的属性和变化规律而已!

事实上,无论两浪高度相同 /一浪比一浪高/或者一浪比一浪低,股价走势第二次回落对股价的预示作用是完全一致的!让我们换一个角度:某种意义上讲,这种走势可以理解成为走疑似M头,就M头而言,相当多的人对一浪比一浪低的更恐惧,那么翻译成MACD的表述为何就成了一浪比一浪高更恐怖呢!?

用“为何屡战屡败,如何王者归来”一文中的一段话结束本文--

技术分析用的好的人其实对于他们,技术已经异化为艺术! 技术是基础,但艺术远比技术重要!

只是,不求甚解甚至是错误的使用“经典指标”,可能离“技术”尚有一段距离。 注:股价过分振荡不适宜使用MACD周期过小过大也会使DIF失真,本文只是从统计学从概率意义上揭示MACD的这一现象,文中举了顶背离,底背离同理,略;另有观点认为股价一浪比一浪高(低)而MACD红柱却一浪比一浪低(高)显示股价将有大的跌幅(涨幅),叙述大致相若,略) 图(一)DIF与DEA死叉红柱缩短,此时需综合股价和MACD原始的12天26天线一并考虑

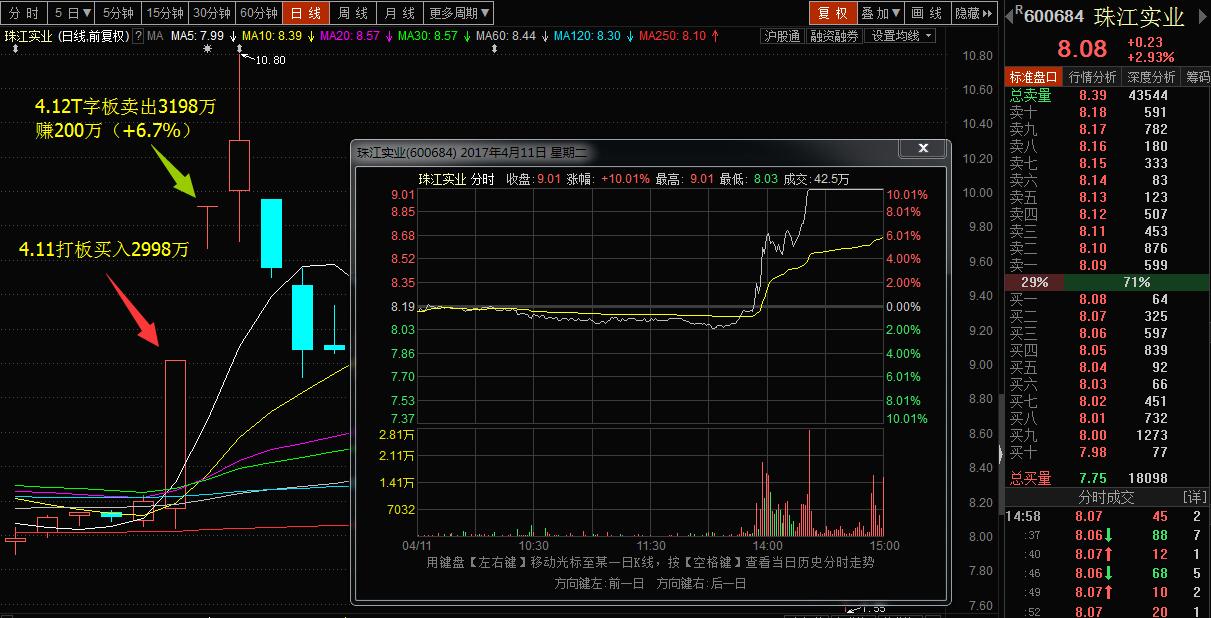

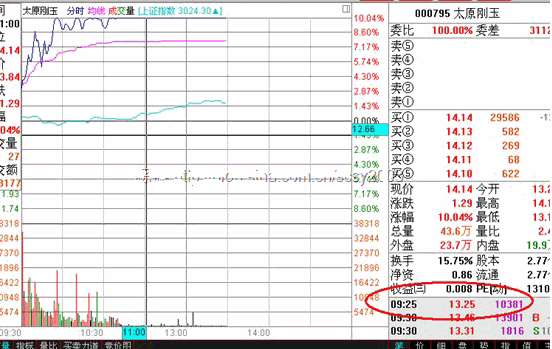

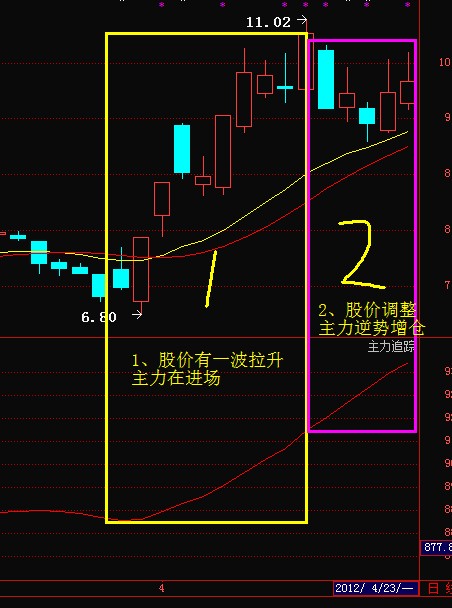

图(二)位置1的

图(二)位置1的顶背离,此背离是必然的自然的属性。根本没有任何预示价值。 位置2的下跌,DIF并未背离,因为股价上升充分而使DIF追上前期了前期高点。