| 1、 要想坚持一个交易系统的法则,建立对系统的信心是非常重要的。无论是海龟系统还是其它完全不同的系统,你必须亲自用历史交易数据检验你的系统。别人说一个系统是没有用的,其他人研究的结果也不代表什么。你必须亲自完成这个任务。

感悟:如果一个交易员对自己的系统都没有信心,当系统遇到市场不利时,就会很容易放弃自己的系统,转而再寻求其他所谓更有效的系统,然而任何系统在市场面前都会有不利期,长久下去交易员就会把大量时间浪费在寻找所谓的好系统中。 2、 大多数成功的交易者都使用机械性的交易系统。如果你知道你的系统在长期内赚钱,你就更容易在不利时期坚持遵守交易信号,根据系统的命令而不是依赖自己的判断。一个千锤百炼的的机械性交易系统能赋予你信心、统一性和纪律性,这是许多顶尖成功交易者的成功要诀。 感悟:一套经过验证的机械性的交易系统包括何时买卖、何时止损、何时止盈以及买卖多少,经过历时验证长期收益为正时,交易员的信心、统一性和纪律性会大增。市场在机械性交易系统面前也不是纷乱芜杂而是变得简单有规矩。 3、 任何稳健的交易策略都有两大特征:分散化和简化。 感悟:分散化更侧重于市场以及品种的选择,尽量选择非关联的市场以及品种。无论未来的市场状况如何,你得持仓当中总会有一些表现良好的品种。(同一个市场或品种或许会在长时间内不符合交易系统的要求,所有的品种或市场或许会在短时间内都不符合交易系统的要求,但是不可能所有的的品种或市场在长时间都不符合交易系统的要求) 简化侧重于交易策略本身,如果一个交易系统要求的条件过多,那么市场一个微小的变化都会击垮这个系统。 4、 如果你对交易策略以未来不可知的前提假设为基础,那么未来的任何市场状态都已在你对预料之中,你不需要预测什么 感悟:市场不可预知,策略不应建立在预测的基础之上。 5、年轻的交易者总是相信他们所看到的状态就是市场整体状态的代表,而往往意识不到市场具有周期性和多变性,经常回归到过去曾经出现的状态。年轻是好事,但是不要太愚蠢——一定要学历史。 感悟:历史会不断重演,因为人性永不会变。 6、历史测试具有一定的价值,是因为历史测试的结果可以对交易者未来的表现提供一些指示。未来与过去越接近,未来的交易结果也就越接近历史模拟结果。虽然未来不会等同于过去,但是一个系统确实能利用反映在市场中的人类永恒行为特征来盈利。 感悟:以史为镜,可以知兴替。 7、学会如何用好最基础的工具才是第一位的,重要的不是你的工具有多大威力,而是你能不能用好这些工具。 感悟:最基础的才是最重要的,工具永远是第二位而使用工具的人才是第一位。 8、交易确实很简单,但交易并不容易。你可以花费很多的时间和很长的学习过程去认识到交易有多么简单,但是,大多数交易者不知要经历多少失败才能认识到简单行事、抓住核心有多难。 感悟:知道简单跟悟到简单是两个不同的境界。 9、没有吸引力的系统和策略反而有更长的生命周期,大多数投资者很难忍受对趋势跟踪策略来说司空见惯的大衰落和波动。正因为这样,趋势跟踪策略在长期内始终有效。 感悟:一条均线如何? 10、现实一次又一次的证明,人们对自己承受损失的能力并不是很了解。 感悟:不要高估自己承受风险的能力。 11、海归们永远不会知道一笔交易最后会赚钱还是赔钱。我们只知道交易结果的大致分布形状 。 感悟:对于一个系统而言,最大的问题就是看中单次的交易结果。应当从系统在一段时间内概率角度考虑问题。这也是我最大的一个感悟。 12、你完全可以凭借那么些闻名已久的理念和概念获得成功,单前提是,你必须始终如一的坚持这些法则。这就是交易的秘诀。 感悟:始终如一的坚持,多么简单,又有几人可以做到。 短长结合的均线系统 只留下一条绿色的60日平均线 这就是股市的生命线

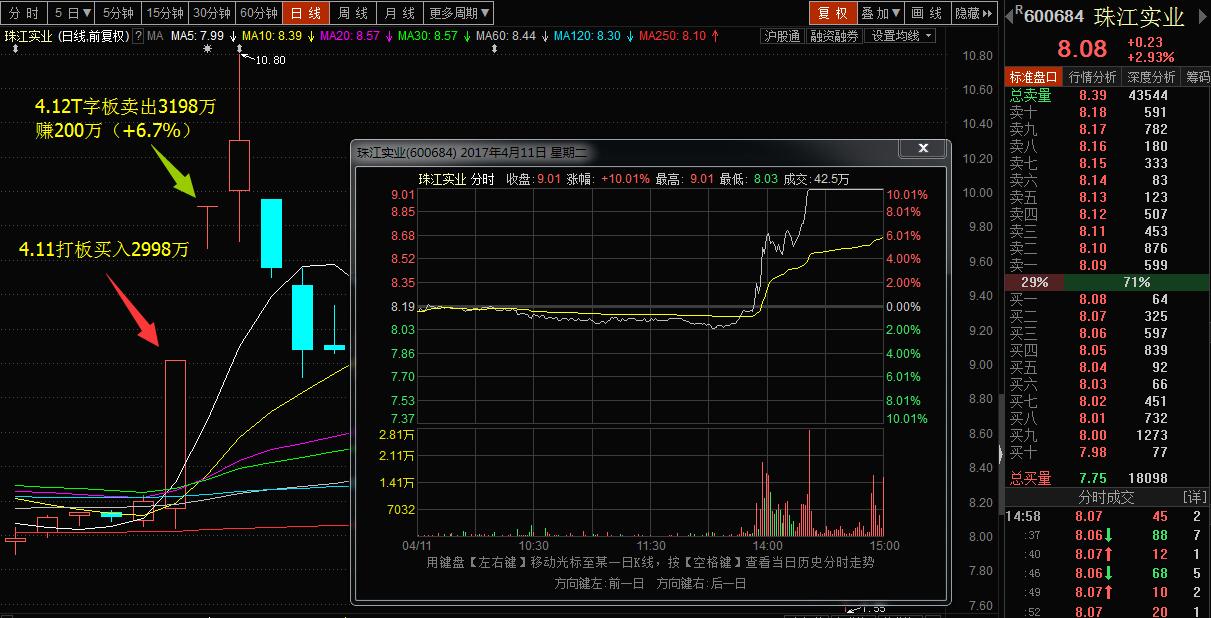

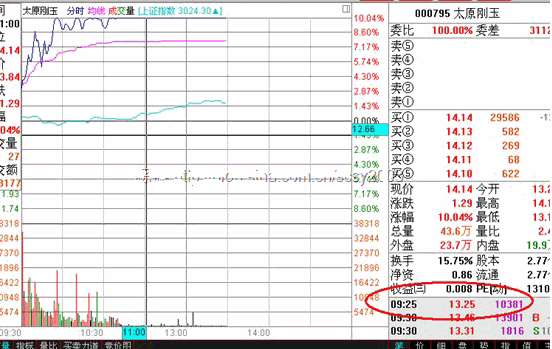

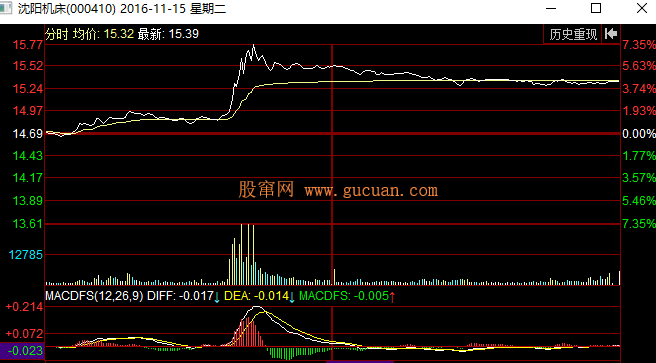

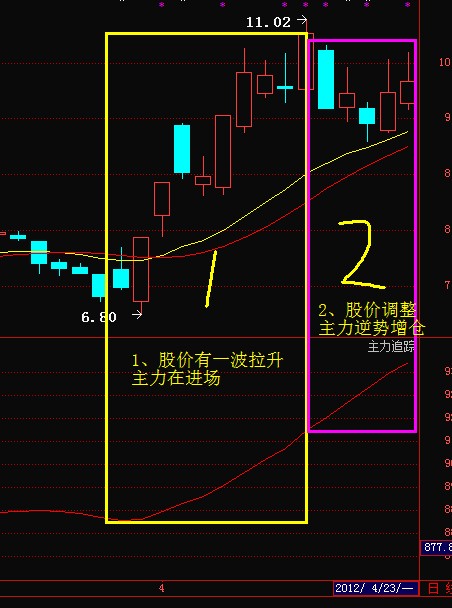

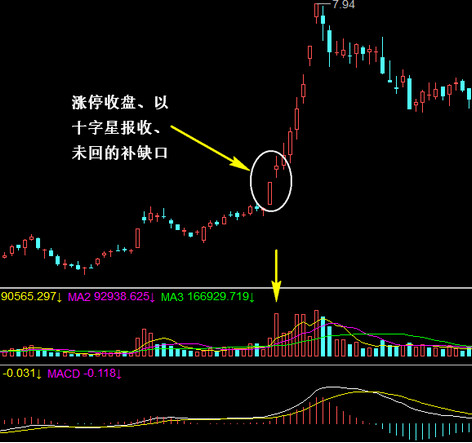

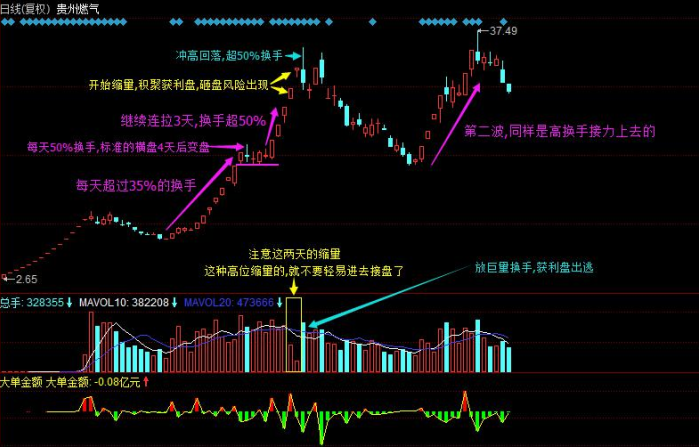

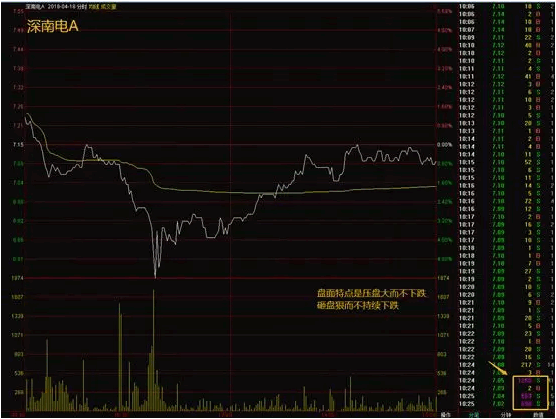

大盘是活的,积极做多

k线在60日生命线下 大盘就死了,空仓等待 不用去预测大盘的顶和底在哪 随便举几个栗子 2006-2007百年一遇的大牛市 从998点上涨到6214点 80%股票上涨幅度超过5倍 那个时候,只要买入股票 持有3个月以上肯定赚钱 除非你追涨杀跌一样赚不到 那你也基本可以 到2008年的金融危机 你可能有过千万次抄底的念头和行动 印花税从千分之3降到了千分之1 降幅达70%,国家救市意图明确 跌幅超过50%了,讲道理也该开始上涨了 23日上涨4%点多,24日大涨9%点多 所有股票都涨停,波澜壮阔吧! 但大盘连触碰60日线的勇气都没有 直接调头大跌,一直跌到了1664点 很多股票已经跌掉了90% 进去抄底的人亏得 前期大盘跌到了2008年11月份 经过了1个月的震荡反弹 大盘最终第一次站上了60日生命线 再经过2个月的震荡反复 大盘不再破60日生命线 直到2009年8月再一次跌破60日生命线出来 大盘涨幅70%,很多股票翻了几倍 遵循这个规则,就能吃到大牛市的整段 而且从不纠结 也可以从容不迫地离场,损失非常小 尤其第一波反弹,你压根儿不会参与 因为日k线连60日均线碰都没有碰一下 如果你在2018年2月7日就离场 那么几乎没有损失 短长结合的均线系统 说人话就是 即可做短线 都是用5日、10日、60日均线来判断的 交易系统 用5日和10日均线组成短线系统 用60日均线确认长线趋势 显示的都是股价短期趋势 但是它俩相爱相杀 经常会产生爱的交叉 只有个别的黄金交叉和死亡交叉才有意义 为了找到它们 就要用到变化缓慢 且完全不敏感的60日均线 5日、10日均线的方向金叉向上 此时如果60日均线也能方向向上,则助涨 此时如果60日均线也能方向向下,则助跌 这样可以吸引短线客入市 这样可以吸引中、长线客入市 当然对股价有助涨作用 这里需要注意的是5日线、10日线他们俩 回档的时候一定要与60日线有一定空隙 只有每一个金叉都比前一个金叉位置高 才能让股价保持整体上涨的角度、速度不变 那么就要考虑这辆车是不是到站了? 是否需要找机会下车了? 主要按你的交易方式来 比如 兼容性强 你可以尽情的武装你的武器 你们可以多研究一下 最后总结一下: 当5日、10日均线金叉时 如果60日均线方向也向上,则助涨 回档幅度尽量要浅 回档时成交量越少越好 5日、10日和60日均线之间要有空隙 “三线顺上不做空” 尽情等发育就好 当5日、10日均线死叉时 如果60日均线也方向向下时,则助跌 “三线顺上不做空” 尽情等发育就好 当5日、10日均线死叉时 如果60日均线也方向向下时,则助跌 这个交易系统主干道宗旨在于 你可以在大趋势的保障下尽情秀短线操作 也可以每天只要盯一次盘 悠闲地玩佛系炒股 成功交易系统的六个关键 你的投资是 60%以上的准确率还是不到40%? 2、盈亏比 相对于损失而言,所获利润水平的相对规模。 在市场上交易时你是不知道赢或输的准确概率的,另外,也不知道赢或输的确切金额,但是我们可以就自己所认可的交易系统进行历史测试并且从中获取以上两者的关键数据,虽然历史并不能代表未来,但是如果一个交易系统连历史数据都经不起考验,那么对于未来我们如何会有信心坚守这一系统。另外历史测验的好处也在于使得我们能够看出系统在历史上连续亏损的次数、最大单笔亏损、最大单笔盈利等等一些关键数据,进而对于未来再次发生同样的事情时我们能够有所心里准备。 3、每笔交易或投资的成本。 无论是股票还是期货市场本质是都是一种负和游戏,只要你进行交易,账户规模都是一种减损。如果非常频繁的进行交易,你会发现大部分的资金都会被佣金所吞噬。大规模的资金非常频繁的交易者都是证券公司或者期货公司的VIP客户。 4、获得交易机会的频率即机会因素 对于大多数优秀的交易系统尤其是趋势系统而言,真正的交易机会次数往往都会很少,这是有市场的本质决定的,毕竟趋势性的机会没有那么多次。 5、头寸规模或者资金管理 这点无论怎样强调重要都不为过,所有交易系统的核心都在于合理的资金管理。在进入每一笔交易之前除过要事先确定好盈利或亏损时所要推出的点,其次更要确定好所要参与的量。一次性的梭哈带来的巨额盈利当然会激动人心,但是如果你不能保证(事实上任何人都做不到)每次都会一样的准确性,那么只要又一次的失误就会断送你的投资生涯,除非你就此退出投机市场(可能吗?)。头寸规模的控制精髓在于当你遭遇一系列打击之后,当真正的机会出现时你仍然有筹码参与其中。 6、交易——投资的规模及账户的主体 一个10000元的账户跟一个100万元的账户操作时所带来的心理影响绝不是一个量级,给自己操盘跟给别人账户操作对心理的影响绝对是天壤之别。当你使用10000元的账户不能持续稳定盈利时,100万元的账户操作对你而言绝对世灾难而不是福音。所以尽量使用自己的账户小规模的操作,当真正能够持续稳定盈利时才能够考虑其他因素。 投资最重要的事——敬畏人性 我们常常说的“敬畏市场”其实并不是简单指向市场本身,本质上还是对于人性的敬畏。市场先生本来就是反复无常的,但在市场背后困扰我们最多的还是人性中的弱点。有一位大师曾经说过,不要轻易去逆人性。人性是我们与生俱来的弱点,让人类变得不完美,但更完整。最终,能够克服人性的只有哲学和信仰的思维。这也是为什么在投资中,数学之上是哲学,哲学之上是神学。 投资中最不需要的是聪明,资本市场是一个由几百万,上千万最聪明人组成的。要打败市场,聪明是最不需要的要素,做一个好的投资人,聪明也是最不重要的因素。市场是所有人组成的智慧,而聪明只是依靠个体。在任何时间,个体都无法战胜一个整体的组织。那些自认聪明的投资者,最终在历史的长河中逐渐被市场消灭。 第一种聪明的投资者,把别人当做韭菜来收割,想赚市场博弈的钱。市场博弈中最核心的部分来自于你把股票看做简单的筹码,然后你觉得有人会把你的筹码在高位接走,在这个“击鼓传花”的游戏中,你永远接的不是最后一棒。然而作为一个群体,这是永远不可能实现的。永远有人接最后一棒,而如果你不断是在做博弈,必然会成为接那个最后一棒的人。 第二种聪明的投资者,认为自己能预测未来。然而,如果真的有人能够预测未来,古罗马帝国,大明王朝,奥斯曼土耳其帝国,蒙古帝国等就都不会灭亡了。看了大量的历史书后,给我最深刻的感悟是,未来是无法预测的。人们总是认为自己能够预测股价的未来,产业的未来,公司的未来。而事实上,几次正确的判断可能有天时地利人和的因素。一个人要持续对未来做出正确预测的概率是零。 第三种聪明的投资者,认为自己是对的,市场是错的。这就是我们经常看到的逆向投资者。历史上看,其实大部分逆向都被市场消灭了。在大部分时候,其实市场是很有效的,能够比较客观正确的反应一个公司的价值。而前面我也提到过,全世界看到这个公司的维度,一定比单一个人看的维度更多。大部分逆势做空,逆势抄底的人最后都死了。也有老虎基金罗伯逊这种,虽然看对了纳斯达克泡沫的方向,却在市场见顶前扛不住被迫清盘。 如何长期保持谦逊和进取?无论投资,还是人生,我们最害怕的是自满。在一点点小小成就前,感到骄傲,自大,过度自信都将给未来带来毁灭性打击。看《对冲基金风云录2》中,当投资者开始想着如何享受生活的时候,往往就离开崩盘越来越远。但这又是极度反人性的。我们人性中本身,对于成功的追求就不仅仅是需要满足物质上的丰富,更是希望通过成功获得他人的认可。所以,获得外界的赞美,本身也是许多人进取的驱动力。而这种自满,往往会快速毁灭一个人。历史上看,那么多优秀的投资大师,都最终消亡在星空,仅仅成为了一刻曾经闪耀过的恒星。无论是在投资界,还是实业,或者是历史上曾经伟大的人物,许多最终被自己的自满和骄傲带入到了万丈深渊。 长期保持谦逊很难很难。很多时候我们可以做到表面上的谦逊,但内心却无法将自己放下。毕竟成功的线性思维和路径依赖会让我们过多关注自己的能力,忽视了时代给予的机遇。我个人觉得只有多看书,多学习历史,明白每一个人的渺小,才能真正做到谦逊。在市场中保持内心的谦卑。 而又如何保持进取呢?许多人在获得初步成功后,也不再会像当初那样进取,不会有当初那样的饥饿感。然而投资本身,短期依靠运气和技能,长期只有技能产生影响。如果一个人不再进取,那么之后的投资业绩必然会均值回归。保持进取的最好方式,是勿忘初心。时刻记住在一开始是为什么做投资,将这个看做真正热爱的事业,而不是赚钱工具。那些伟大的投资人,在其职业生涯时刻保持着初心的铭记。 |