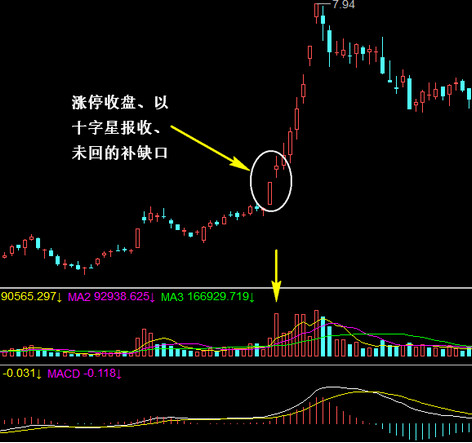

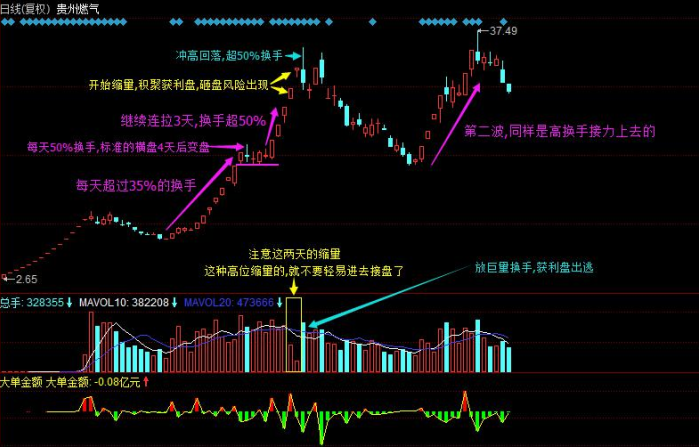

“旗形”走势具有哪些型态特点和应用意义? 一、型态特征 顾名思义,“旗形”走势的型态就象一面挂在旗杆顶上的旗帜,其中又可分作“上升旗形”和“下降旗形”二种。 该型态通常在急速而又大幅的市场波动中出现。 行情在异端极短的时间内,作喷射性或十分陡峭的大幅飙升或下跌(当形成“下降旗形”时),这时成交也随之大量增加。接着行情遇上阻力,出现短暂性回落(或回升)。可是回落的幅度不大,价格只回落三、二个价位便即弹升,成交量这时有明显的减少,不过价格的回升却不能抵达上次的高点,成交量也没法增多。在继续的一个下跌令价格再稍低于前一个低点,成交量进一步减少。 经过一连串紧密的短期波动后,形成一个稍微与原来趋势呈相反方向倾斜的长方形,这就是“旗形”走势。 “下降旗形”则刚刚相反,当出现急速或垂直的下跌后,接着形成一个波动狭窄而又紧密、稍微上倾的价格密集区域,象是一条小上升通道,这就是“下降旗形”。在“旗形”形成过程中,成交量显著地逐渐递减。(见下图) 上升旗形 下降旗形

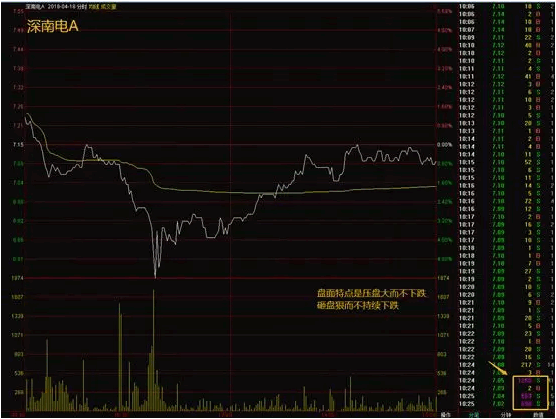

二、分析意义 行情突然大幅的上升引来强大的获利回吐压力,成交量也在急升中增至一个短期最高记录。接着成交量见顶回落,价格也向下回落,不过大部分投资者对后市依然充满信心,所以回落的速度不快,幅度也十分轻微,成交量不断的减少,反映出市场的沽售力量在回落中不断地减轻。 许多投资者对该型态都有一种误解,以为行情软弱无力。其实该型态可比喻作依次长途赛跑中的茶水站,让参赛健儿在这茶水站略作补充水分和喘息后,再继续原来的路程。 该型态给予我们的指示有以下几点: 1、这是一个“整理型态”,型态完成后价格继续原来的趋势方向移动。也就是说:“上升旗形”将是向上突破,而“下降旗形”则是往下跌破。 2、“上升旗形”大部分在牛市第三中出现,因此该型态暗示升市可能进入尾声阶段。 3、“下降旗形”大多在熊市第一期出现,该型态显示大市可能作垂直的下跌,因此这阶段中形成的旗形十分细小,可能在三、四个交易日内完成。如果在熊市第三期中出现,旗形形成的时间需要较长,而且跌破后只作有限度的下跌。 4、该型态可能量度出“最少升/跌幅”。其量度的方法是突破旗形(“上升旗形”和“下降旗形”相同)后最少升/跌幅度,相等于整支“旗杆”的长度。至于旗杆的长度是形成旗杆的突破点开始,直到旗形的顶点为止。 5、价格于突破型态后的移动速度和形成型态前的速度一样,也就是说突破旗形后市场将回出现急速的飙升或下跌。 三、注意事项 1、该形态必须在急速上升或下跌之后出现,成交量则必须在形成型态期间不断地显著减少。 2、当“上升旗形”往上突破是,必须要有成交量激增的配合。有时,当“下降旗形”向下跌破时,成交也会大量增加。 3、型态必须在四个星期之内,向预期中的方向突破。当型态超过三个星期尚未呈突破是,我们就该提高警觉,小心这是一个错误的型态估计。 4、假如型态形成期间,成交量并非减少,仍是维持不规则的高成交量,这可能是失败的旗形信号,型态将可能出现与理论相反的突破方向(即“上升旗形”往下突破,而“下降旗形”则是向上升突破)。换言之,高成交量的旗形型态暗示市况可能出现逆转,而不是个“整理型态”。 因此,成交量的变化在旗形走势中十分重要,它是观察和判断型态真伪的唯一方法。