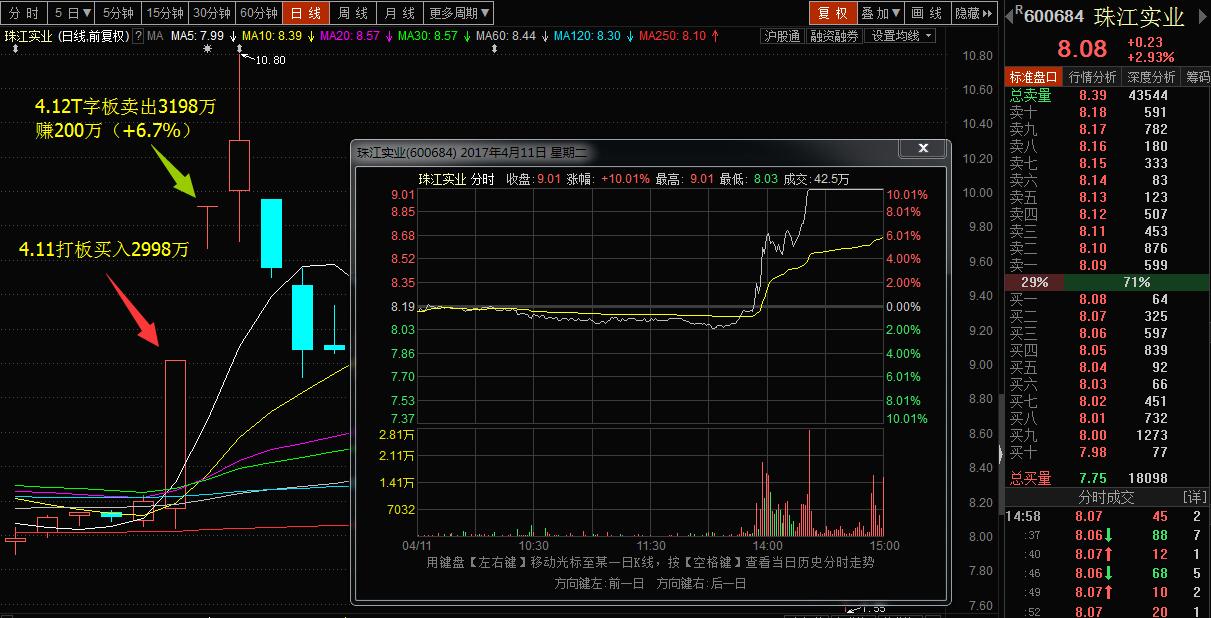

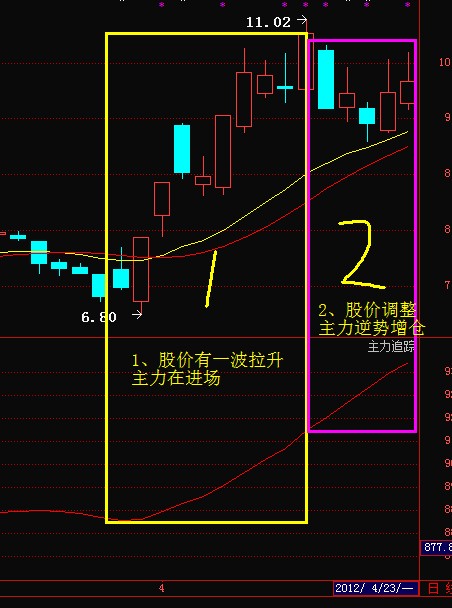

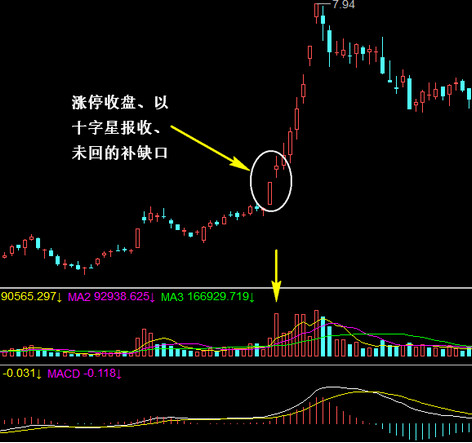

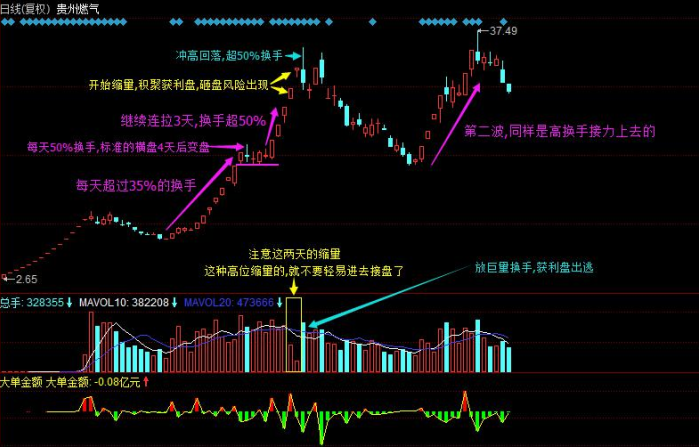

“带柄的杯形”是强势成长股突破上涨中常见的一种图形,是美国投资大师欧奈尔总结的经典图形之一。  成长股股价是随着时间不断上涨的,经过前期一段不少于30%的上涨后,股价受到了获利盘的打压会回调,回调后(不超过20%)看好公司的投资者会不断买入,而抛压也会越来越轻。 当股价升到前期高点时,获利盘和前期套牢盘会形成较大抛压,股价会形成回落。如果看好后市的资金较多,则股价回落的幅度不会太大,一般不超过10%,一旦股价企稳,多头会重新入场。此时,股价位于前期高点附近,多头起初会比较谨慎,若空头力量也比较薄弱,就会出现量价平稳的走势。 经过几天多空的胶着,想入场的多头发现股价很难再下跌了,再等就会买不到筹码,于是纷纷买入,此时市场上的浮动筹码比较少,多头的“抢货”必然表现为股价放量上涨,但这时股价只是刚刚上涨,毕竟是些先知先觉的资金在买,此时就是最好的买点,后市上涨概率超过90%。并且,由于前期已经充分地释放了空头的力量,后期上涨的幅度会比较大,大多超过30%。 操作要点: 在“带柄的杯形”这种形态中,正确的买入时机是在股票价格上升到比柄形区域((C、 D、E点)的最高价格还高1/8处。虽然我们称该点为新高点,它实际上是突破柄形交易区域的新高点,通常比过去的实际高点(A点)略低,有时也会略高。 简单地说,就是股价放最上升即将创出新高时,是最佳买入时机。 包钢稀土(600111)的第一次买入点都是以这种图形展开突破的。(见下图)

成长股股价是随着时间不断上涨的,经过前期一段不少于30%的上涨后,股价受到了获利盘的打压会回调,回调后(不超过20%)看好公司的投资者会不断买入,而抛压也会越来越轻。 当股价升到前期高点时,获利盘和前期套牢盘会形成较大抛压,股价会形成回落。如果看好后市的资金较多,则股价回落的幅度不会太大,一般不超过10%,一旦股价企稳,多头会重新入场。此时,股价位于前期高点附近,多头起初会比较谨慎,若空头力量也比较薄弱,就会出现量价平稳的走势。 经过几天多空的胶着,想入场的多头发现股价很难再下跌了,再等就会买不到筹码,于是纷纷买入,此时市场上的浮动筹码比较少,多头的“抢货”必然表现为股价放量上涨,但这时股价只是刚刚上涨,毕竟是些先知先觉的资金在买,此时就是最好的买点,后市上涨概率超过90%。并且,由于前期已经充分地释放了空头的力量,后期上涨的幅度会比较大,大多超过30%。 操作要点: 在“带柄的杯形”这种形态中,正确的买入时机是在股票价格上升到比柄形区域((C、 D、E点)的最高价格还高1/8处。虽然我们称该点为新高点,它实际上是突破柄形交易区域的新高点,通常比过去的实际高点(A点)略低,有时也会略高。 简单地说,就是股价放最上升即将创出新高时,是最佳买入时机。 包钢稀土(600111)的第一次买入点都是以这种图形展开突破的。(见下图)

形成这种图形,要求从A点到E点,调整时间不少于6-8周,高点A之前经历过一段时间的上涨,涨幅不低于30%。 A到B点调整一般要达到20%-30%。C到D点的回落幅度一般不超过10%,偶尔超过10%但绝不可超过15%,否则就可能形成双底形态或其他形态。 说到这儿,自然会想到一个问题:为什么不能在杯形区城的底部(B点,也就是“坑底”)买入呢,这样不是更能获利吗?

形成这种图形,要求从A点到E点,调整时间不少于6-8周,高点A之前经历过一段时间的上涨,涨幅不低于30%。 A到B点调整一般要达到20%-30%。C到D点的回落幅度一般不超过10%,偶尔超过10%但绝不可超过15%,否则就可能形成双底形态或其他形态。 说到这儿,自然会想到一个问题:为什么不能在杯形区城的底部(B点,也就是“坑底”)买入呢,这样不是更能获利吗?

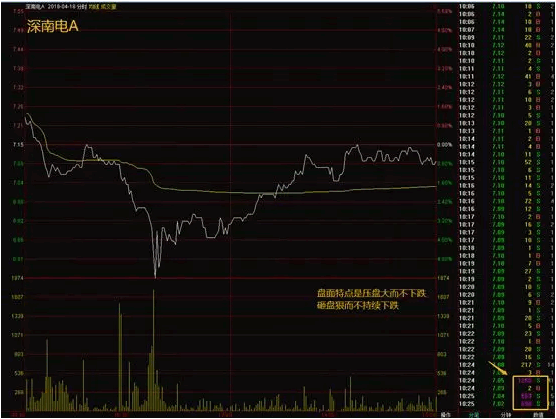

这是因为: (1)在股价走出底部区域前,你不能确定是否已经到底,可能是下跌中继,也可能还会出现“双重底”“三重底”“头肩底”的形态。 下图是万科A (000002) 2007年11月1日从高点A开始下跌的图形(复权后的价格)。如果在第一个低点B点买入,可它还会出现第二个低点C点,即使在D点,你认为己经跌到很低的时候买入,可它还会出现更低的E点。  (2)做强势股的原则是,买入后如果下跌8%必须止损。低位买入时,我们并不知道股票是否还会下跌,如果继续下跌,就要止损。所以必须等待更可靠的技术信号表明股价确实止跌并将大幅上涨时再买入。 (3)股价在低位徘徊时,技术面上不能证明它将来会大幅上升,这时候买入的可能是一只不怎么样的股票。 高手的策略并不是希望用最低的价格买进一只上升空间可能不怎么样的股票,或者不知何时能涨的股票,而是希望在最有利的时机买入一只价格会大幅上涨的股票。通过对过去股票的分析发现,在基本面和技术面配合良好的情况下,在最佳买入点买入的股票不会跌去8%,并且最有可能充分展开价格上升运动,上升幅度至少30%以上,同时风险最小,效率最高。

(2)做强势股的原则是,买入后如果下跌8%必须止损。低位买入时,我们并不知道股票是否还会下跌,如果继续下跌,就要止损。所以必须等待更可靠的技术信号表明股价确实止跌并将大幅上涨时再买入。 (3)股价在低位徘徊时,技术面上不能证明它将来会大幅上升,这时候买入的可能是一只不怎么样的股票。 高手的策略并不是希望用最低的价格买进一只上升空间可能不怎么样的股票,或者不知何时能涨的股票,而是希望在最有利的时机买入一只价格会大幅上涨的股票。通过对过去股票的分析发现,在基本面和技术面配合良好的情况下,在最佳买入点买入的股票不会跌去8%,并且最有可能充分展开价格上升运动,上升幅度至少30%以上,同时风险最小,效率最高。