近日接到不少热线电话,问及如何开通权证交易、是否需要到营业部当面签署《权证风险揭示书》等问题。出现这种现象的原因之一是在近期的震荡市中权证板块相对股票有突出表现,吸引了部分投资者的关注,期待通过权证投资在震荡市得到获利的机会。不可否认,部分投资者通过踩准权证市场的节奏,在此轮大跌中仍然有所斩获,但是否每个人都适合投资权证呢?

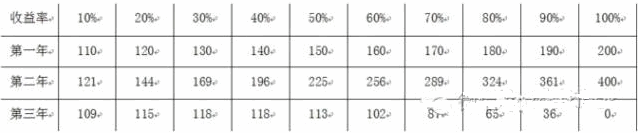

要回答这个问题,投资者首先要了解权证的特性。实际上,相比于股票,权证是风险更高的投资品种,其高风险主要来源于以下几个方面:一是权证具有杠杆效应。举例来说,如果投资股票的回报为10%,则投资一只以此股票为相关资产,以及实际杠杆为2倍的权证,投资回报就有机会达到20%。相反,如果正股下跌了10%,该权证则有机会下跌20%。由此可见,在杠杆效应下,潜在回报放大的同时,相关风险也相应提高。二是权证具有更大的涨跌幅空间。根据交易所的规定,权证的涨跌福不是上下10%的比例,而是有具体的计算公式。在一些特殊的情况下,权证的涨跌幅可能达到上下100%。三是权证实行T+0的交易制度。这使得权证极易受到短线资金的青睐,而日内频繁的买进卖出无疑会加剧权证的价格波动;四是权证是有时效的投资品种,如到期时,权证处于价外,则投资者可能损失投入的所有资金。

从权证的上述一些特性可以看出:首先,对于一些根本没有时间盯盘的投资者来说,权证并非合适的投资品种。因为权证的价格上升时,投资者可能不会太在意错过卖出获利机会,但当权证价格出现调整或急跌时,投资者如未能及时止损,则可能损失惨重;其次,对于风险承受能力较低,或拟以日常生活开支作为投资资金的投资者来说,权证也不可取;最后,特别要提醒的是,对于已退休的投资者,尽管每天有很多时间关注股价和权证价格变动,但由于权证投资相对风险过高,而退休人群风险承受能力相对较低,建议尽量少参与权证投资为好。

此外,投资者也要留意,除了受正股价格影响外,权证价格还受行使价、正股价格的预期波幅、距离到期日的时间、利率,以及该权证的市场供求等因素的影响,对于大部分缺乏专业知识的中小投资者而言,很难在全面考虑上述影响因素的基础上,对权证投资风险作准确的评估,因此,权证并不是一种适合所有投资者参与的投资品种。事实上,市场上有很多不同种类及风险特征的投资品种可供投资者选择,关键是投资者要清楚自己买的是什么,建议投资者在全面了解权证的运作和所涉的风险之前,不要轻易涉足权证交易。