可转债=面值100元的债券+可以转换成股票的权利

可转债具有债券和股票的双重性质,所以支付的利息非常少,比如东华转债128002,下图中可以看到,第一年利息才0.5%,与活期利息差不多,采用递进利息方式,到最后一年付本还息,最后一期付息是2%利息加3%的补偿利息,共收入本息105%。

转换价格、转换价值、可转债价格与交易规则

转换价格:

可转债可以在规定的时间段内按照一定的转换价格转换成一定数量的股票,一般是可转债发行日期起6个月后可以开始转股,直到可转债到期、被强制赎回或者回售给公司等才停止转股。需要首先了解转换价格,转换价格一般是《募集说明书》公告日前20 个交易日公司股票交易均价和前一个交易日的均价之间的较高者,叫做初始转股价格,但会随着后期分红、送转股或配股等除权除息进行调整,该价格是公开可以查询的。当转换价格确定后,则每一张债券能够转换成多少数量的股票就确定了。

转换价值=面值100元 转换价格 目前股价

转换价值:

投资者持有100元面值的可转债转换成一定数量的股票后,根据目前股价可以得出转换后所得到的股票市值,称作转换价值,也就是可转债对应于目前股价的价值。

转换价值=面值100元 转换价格 目前股价

可转债价格:

可转债属于可上市交易的债券,实行T+0交易制度,这是可转债一大特点。对于黑天鹅事件的抄底套利很有用,这类投资方式的具体介绍,后面会另写一篇文章详细叙述。 所以可转债面值虽然100元,但因为它可以转出股票,随着股价的变化,对应的转换价值也在变化,可转债的价值并不是100元,而是对应的股票市值,这一点和上市交易型的基金类似,这里的转换价值等同于基金净值,而可转债在市场上的价格却不一定等于转换价值,存在一定的折价和溢价。买卖时使用的是交易价格而不是转换价值。

交易规则:

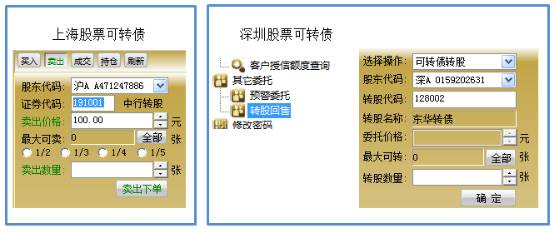

可转债交易和股票买卖一样,直接在股票菜单栏下进行,但只支持限价委托,市价委托显示为废单,10张一手,没有涨跌幅限制,但涨幅一般会跟随对应股票的股价涨幅,所以涨幅一般在-10%~10%以内,交易中只收取交易佣金,没有印花税和过户费。可转债的转股操作,上海和深圳上市的可转债转股时操作方法不同,在当日进行转股提交后,第二个交易日股票才可以卖出。 上海股票对应的可转债,转股时需要输入转股代码,可以在公司公告中查询,操作是在股票菜单下,选择卖出,输入转股代码,输入转股数量,1手10张的整数倍。深圳股票对应的可转债,没有转股代码,直接在股票栏下的转股回售中输入可转债代码进行转股。

可转债举例讲解

举例说明:东华转债128002

东华转债初始转股价格23.70元,因为2014年7月16日定向增发股份,所以除权后的调整转股价格为11.78元,可以转换出100/11.78=8.48股,对应目前股价,转换价值为233.36元,但东华转债价格却为241.003元,存在(241.003-233.36)/233.36=3.27%的溢价。

假如目前东华转债价格低于转换价值时,存在折价时,则可以通过买入东华转债,在当日收盘前转成股票,第二天卖出转出的股票,这样就可以完成套利,但该套利第二天才能卖出股票,所以存在一定的风险。

而在可以融券情况下,当存在折价时,融券卖出东华软件,同时买入东华转债,并在当日收盘前转换成股票,第二天用该股票还券,这样就可以实现无风险套利。因为有机构套利的原因所以折价一般比较小,但前段时间中行转债一直存在2~3%左右的折价,这就是无风险收益,但这也取决于券源是否充足,如果能够在券商开通锁券功能保证券源充足,再进行套利操作,长期跟踪进行套利操作,可以获得的无风险收益会很高,并且在这种确定性收益情况下,可以借杠杆资金来增大收益。

可转债与股价关系

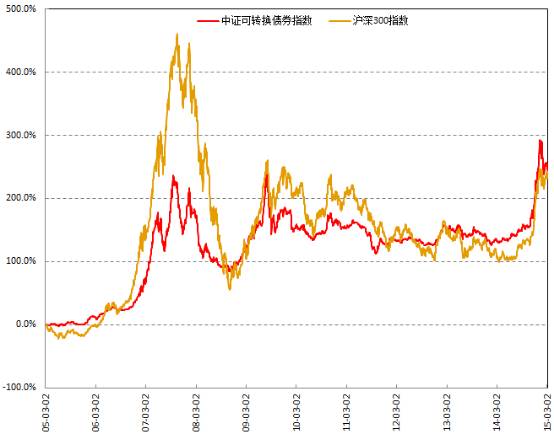

下图是2005年到现在的沪深300指数与中证转债指数对比图,起点都设为0%,从图中可以看到,涨跌基本同步,涨幅虽不及股票,但中证转债明显比沪深300指数波动率低,主要因为含有债券性质,所以有一个债券底价(按照未来每期现金流计算出的现价),在市场大幅下跌时有一个安全垫,不会随着股价无限下跌。

可转债具有股债双重特性,虽然长期来看,回报率低于对应的股票,但波动率较低,安全性高,表现远远高于信用债。从下图可以看到,牛市可转债涨幅优异,熊市可转债跌幅远小于对应股票,是长期投资的优选标的。 不同的可转债具有不同的债性和股性大小,股性大的跟随股票波动大,债性大的可转债波动较小,但安全性更大,怎样选择和批判股性和债性会在后续的进阶篇中讲解。

下图是中行转债和中国银行的走势对比图,可以看到基本同步,但在绿色框内可以看到中行转债走势比较稳,而中国银行持续大跌,所以投资可转债安全性较强,有一个安全垫。

可转债条款解析

可转债重要条款有赎回条款和回售条款等,其中涉及到很多注意点,以下只是简单介绍了赎回条款和回售条款,其中赎回条款有利于上市公司,回售条款有利于保护投资者。其中详细的条款细则可以参考可转债募集说明书公告。

赎回条款:

回售条款:

可转债投资

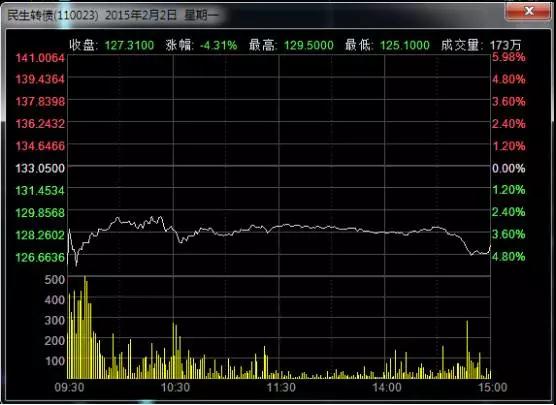

可转债具有股债双重性质,且可以T+0交易,所以一般投资者可以进行短线的日内操作,比如民生银行遭受黑天鹅事件时,股价大跌,很多朋友包括我也进行了抄底,第二天卖出赚取3.5%的短线收益,但是第二天股价并不是能大概率预测向上的,这时可以选择使用民生转债进行抄底投资,当日开盘时间段大跌抄底买入,等待上涨合理价位就可以进行T+0卖出,如果继续下跌就等到第二天卖出,所以当日大概率能够赚取2%~3%左右收益率是很极好的事。

为了让大家更好理解,就不扯实值虚值期权那些东西了,下面实际操作:

申购条件:

不需要市值、不需要资金、只要有证券账户就都可以参与申购,中签后缴款,没中签就不管他;中一签缴款1000元,上市后一般能有10%到30%涨幅(今天林洋转债34%),也别嫌涨的少、苍蝇蚊子都是肉;参与是一种情怀、中签是一中快乐。希望你能中!

怎么样申购:

两种方式。1、登陆证券账户,点击新股申购,里面有个可转债申购功能,直接申购就行了;2、像我们平时买股票一样,点击买入、输入申购代码(申购当天都会公布的)、价格固定的100、数量按照提示的最大申购数量申购(最近几只数量都是10000张)。PS:有的朋友看到申购数量10000张吓到了,要几百万上千万资金,不敢最大额度申购,万一中了担心自己没钱交款。不用担心,你多虑了,能中签就很不错了,中一个号10张,每张100元,缴款1000元就是。

怎么样查中签缴款:

和新股一样,申购后T+2个工作日公布中签结果;打个比方,今天13号申购的济川转债,公布中签结果就是15号。中签后把资金留在账户里就行了,收盘后清算自动缴款。

多久上市:

具体上市时间等上市公司通知,根据经验一个月以内上市(一般两周),上市的前一天会公告。

多久卖:

最简单方法:上市后开盘第一天就卖。

也可以玩比较复杂的:如果不想卖,可转债他有一个转股价格,上市半年以后可以根据他的正股价格决定是否把他转为股票,如果正股的股价大于转股价格就可以转,如果正股价格低于转股价格,转股后会亏损。在牛市中还有利用可转债进行套利的;可转债对应的有个正股,他们的联动性比较强,比如一只股票快速大单封住涨停,我们是买不进的,这个时候如果他有对应的可转债,那么可以观察可转债是否大幅上涨,没有的话可以立刻买入他对应的可转债,当可转债拉升后 立即卖出(可转债的交易是T+0),这种情况在牛市行情中可以运用。

附28个可转债套利原理、操作步骤及注意事项项

先说套利的原理

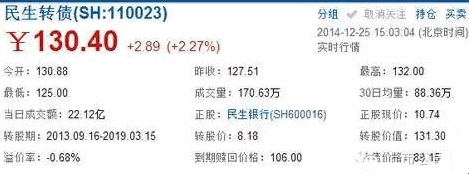

1)可转债,是一种附加了转股权利的债券。仍然以民生可转债为例,目前转股价格为8.18元。这代表着持有一张民生可转债,可以选择在任意时候,向民生银行股份公司换100/8.18=12.2249股民生银行股票;

2)上条换股权利,不因可转债价格波动改变,也不因民生银行股票价格波动改变。除非经过民生银行股东大会审议通过下调转股价。合约规定,下调的条件是:民生银行股票连续30个交易日内,有15个交易日的收盘价低于转股价的80%。也就是说,只有在连续30个交易日内,有15个交易日收盘价低于6.55元,才有可能启动转股价下调议案,改变上条谈到的兑换股数。

3)注意:上一条说的 有可能启动转股价下调 并不代表一定能下调。2014年2月27日,雪球很多民生银行股东(包括老唐)都曾对下调议案投过否决票,并最终成功否决了下调议案。这个与套利无关,各位知道即可;

4)先记住「一张转债=100/8.18股民生银行」这个概念,很重要,等下会用到。转债的报价,以一张为单位,一手是10张,最低买卖一手。参照股票理解的话,就是说买卖以10股为单位,以当前价格130左右计算,最低参与起点是一千三百多元。券商佣金手续费和你买卖股票一样,不收印花税。

5)因为「一张转债=100/8.18股民生银行股票」,因此,很显然,他们俩之间的价格有个准确的关系,就是「转债该有的价格=民生银行股票价格x100/8.18」。

6)然而,由于市场里有各种各样的投资者,分别交易着可转债和股票,两者之间可能出现价格不同步的现象。一般而言,熊市里,保守的投资者偏爱可转债,而股价通常跌的厉害,因此,一般可转债的市场价格,会高过「该有的价格」,体现为溢价;而牛市里,由于可转债的认知度比较低(连雪球这么个聪明投资者聚集的地方,都有很多人不知),因而,常常出现,可转债市场价格低于「该有的价格」,此时为折价或者叫负溢价;

7)由于债可以换成股票,而股票不允许换成债券,因此只有在可转债价格低于「该有的价格」时,即出现折价(溢价率为负)的时候,才会产生套利机会。

8)上面的原理听懂了没?如果还没有听懂,老唐再举个简化例子,假设协议规定一张转债可以换10股某股票,但是由于大爷大妈们熟悉股票而不熟悉可转债,因此此时,股票被更多人买,股价是13元。转债很少人买价格是120,于是你将手头持有的或者借来的100股股票按照13元卖出,得到1300元。买入10张转债付出1200元,装兜里100元(实际略少,要扣交易费用),然后拿着10张转债,向公司申请换100股股票,或继续持有不变或换给券商。套利完成。

接下来说套利的操作步骤:

9)雪球里点击民生转债(SH:110023)的页面,就有溢价率实时计算。或者点击集思录的转债行情http://www.jisilu.cn/data/cbnew/#tlink_3 也有实时的所有转债的溢价率数据。顺带,有很多朋友问某某转债的代码,某某转债的转股价等等,老唐哪儿记得到那么多啊,集思录这个链接里都有,自己看;

10)所谓溢价率,就等于(转债市价/该有的价格-1)x100%。以下面这张雪球行情截图时刻为例,10.74*100/8.18=131.2958,这是转债「该有的价格」,此时由于市场交易行为导致转债实际价格为130.4,因此,溢价率=(130.4/131.2958-1)x100%=-0.68%;

11)前面说过了,只有这个溢价率为负的时候,才代表着捡钱的机会。一般来说,因为股票买卖会产生约0.1%的印花税,以及0.02%~0.1%不等的佣金,同时转债的买入也可能产生0.02%~0.1%的佣金,所以,理论上来说,至少要负溢价率至少要大过-0.3%以上,才有价值。但考虑到买入卖出的几十秒内可能出现的成交价格变动,老唐一般建议负溢价超过-1%时,才有动手价值。当然,熟练工除外。至于佣金还是0.3%的,算了吧,还是先去搞个优惠佣金率再考虑玩;

12)现在,我们假设你看见了溢价率超过-1%了,银子已经白花花的闪了,怎么捡回来呢?

13)第一步:有民生银行股票的,卖出民生银行股票;没有民生银行股票的,看看融券账户里能不能借到券,如果可以,借来卖出它;如果自己没有股票,也融不到券,那就洗洗睡了,那堆银子跟你无关;有人问,没有股票的,为什么不能买进折价转债,再转股来卖高价呢?原因是,你买的转债转股要等第二天才可以卖出股票。因此,你要承担今天买入转债后,到明天开盘价之间的价格波动。万一跌了呢?这就不是捡钱了;

14)第二步:立刻(立刻的意思是不管股价是多少,有多快搞多快)拿刚刚卖股票的钱,全部买入110023民生可转债;

15)此时,银子已经在你兜里了,接下来可以慢悠悠的处理了。注意,此后股票也好,转债也好,价格仍然会涨会跌,但这个跟套利行为无关。如果你本来就持有民生银行股票,你不操作这个套利,你依然承担着股票涨跌的风险和收益。如果你是借来的股票,那更和你无关了。你只需要负责将同等数量的股票还给券商,并同时付清利息即可,至于股价,跌停板你也是还那么多数量,涨停板,你还是还那么多数量;

16)如果可转债价格下跌了呢?不是亏了?没亏。回看我们前面说的「一张转债=100/8.18股民生银行股票」,所以你现在其实持有的是民生银行股票,股票的涨跌风险参见上一条。

17)问题来了,既然转债也是股票,为什么我要折腾呢?因为溢价率-1%产生的时候,意味着「一张转债=100/8.18股民生银行股票」公式的左边是99,而公式的右边是100,因而你持有同样数量的股票,你可以省下1%的钱在兜里(举例就暂时忽略税费了),或者同样多的钱,你可以多拿1%的股票。别小看了1%哦,敲敲键盘,1000万本金,就收进来10万块。即便是10万本金,也有1000块。什么,你只有一万本金,好吧,好歹也可以买两斤羊肉补补敲键盘花费的力气了;

18)收下了这1%的银子以后,其实还有可能一鱼两吃,再赚一笔。就是等溢价率由负转正(今天老唐就完成了一鱼两吃,哈哈,很开心)。一鱼两吃烹调技法如下;

19)加保险绳。进入券商交易系统 委托 在转债代码栏里输入190023 转股价格一般是自动填好的100元 填入你买回来的可转债全部数量 确认。这一条里,有几点被问的比较多,下面分条叙述;

20)各个券商系统,可能会略有差异。老唐说的这个是国信的,其他券商的债转股安排在哪儿,问自己的券商,别问老唐;转债代码190023,是规定的。一般买的转债如果是1100XX,这里就是1900XX。玩民生转债以外的转债,代码可以上前面发的集思录那个链接看,点开你要的转债,里面有转股代码;

21)这个保险绳,是命令当日收盘后,系统自动拿你的转债去民生银行换成股票,兑换比例就是前面说的「转债张数x100/8.18」,不足1股的,退现金给你。只要够一股的,都会给你。至于明天拿到股票,你是还给券商,还是立刻卖掉或者是继续持有,随你了。但记住,其后持有的价格变动带来的收益或亏损,与本次套利无关,那是你的另一个决定;

22)完了吗?没有,这条鱼还可以再吃一嘴。你可以全天盯着转债的价格,如果其溢价率转为正了(最好在+0.3%以上,原因参见第9条,具体之上多少,自己感觉了,反正就是多捡少捡的事儿)你还可以卖掉转债(转债是T+0的),然后立刻买回股票。买回股票后的持有、卖掉还是还给券商,和上条一样,不是套利范畴的事儿,自己决定;

23)千万注意,如果溢价率不高于+0.3%,就别动了,动了反而把刚刚套的利吐出去部分。这里的原理,和第15条说的一样,只不过反过来而已。老唐就不解释了,自己看。实在不懂呢,背下来照做即可;

24)如果你执行了第22条的行动,那么第19步的保险绳自动就废掉了,对你毫无影响。

最后说说注意事项

25)要注意,民生2015年1月9日要派发14年中期红利,12月29日还可以转股。12月30日就不能转股了;目前转股价为8.18元,12月30日以后的转股价应该会变成8.18-0.075=8.11(本来可能是8.105,但估计会进位成8.11)。届时,一张转债能换的股票数量就是100/8.11=12.33股了,到时候的转债应该有的价格,同样会变成「民生银行股价x100/8.11」;

26)特别叮咛一句,操作转债要选正股和转债成交都比较活跃的,如果成交不活跃,一时成交不了或者买一卖一盘价差挺大,那套利可能变成陷阱。民生不存在这个问题,但其他的转债成交活跃情况,要自己看,老唐也不熟;

27)很多转债有强制回售规则,就是说达到股票价格达到某个价位了,如果你不转股或者不卖出转债,公司就会用一个很低的价格强制收回你持有的转债。这是为了逼迫转债持有人转股的规则,如果你忽视了,既没有转股,也没有卖出,就可能遭受损失,这个需要各位玩转债的朋友自己注意强制回售规则;

28)例如民生银行,强制回售规则是:民生银行股票价格连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%)。也就是说如果连续30个交易日内,有15天收盘价 10.63元(8.18x130%,),公司就有权以一百零几元的价格收购你的可转债,你不许抵抗。民生银行的股价升破10.63是从昨天(12月25日)开始的,考虑到马上除息了,实际上10.63元标杆会变成10.54(8.11x130%),玩这个的话,自己注意一下这两个数字;

捡钱四大规定姿势(各个转债都是这姿势,仅仅是代码不同):

1)看见溢价率-1%以上了,卖出股票600016;

2)立刻(有多快搞多快)拿卖票的钱,买入转债110023;

3)慢悠悠的进入券商交易软件的 转股回售 输入代码190023 数量全部 确认 。套利结束,你的额外的1%左右到手了。

4)另外一包银子:如果到收盘前溢价率变成+0.3%以上(上多少,自己决定,等的久可能捡更多,也可能这包银子就被别人捡走了)。进交易系统,卖掉全部的110023,立刻买回600016。另一包银子收到。