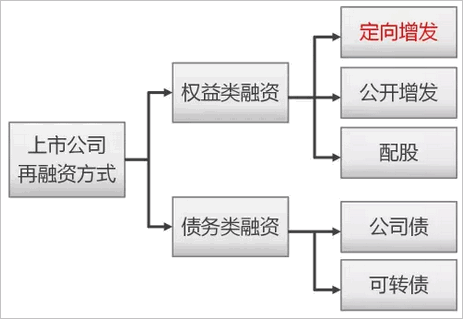

定向增发在权益类融资中的优势

定向增发相对公开增发和配股,有以下优势:

1.财务状况及信息披露要求低

2.发行程度简单有效

3.筹资成本低

4.发行成功率高

5.政府监管部门审批容易通过

6.二级市场股价表现更好

什么是定向增发?

1.非公开发行股票(定向增发),是指上市公司采用非公开方式向特定对象发行股票的行为,是上市公司以新发行的一定数量股份作为对价,取得10名以内特定投资者资产的非公开融资行为。

2.定增的主要参与者一般为上市公司股东、机构投资者(包括证券公司、公募基金、信托公司、私募基金)、其他产业资本、少数自然人等。

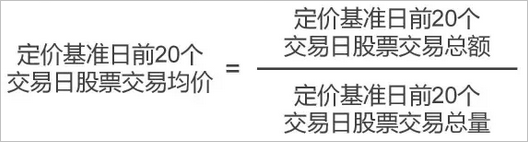

定向增发的发行底价如何确定?

定向增发发行价格不低于定价基准日前20个交易日公司股票均价的90%。定价基准日可以为本次非公开发行股票的董事会决议公告日(最常用)、股东大会决议公告日或发行期首日。

(注:发行股份购买资产,参考定价可以为董事会决议公告日前20、60或120个交易日均价之一)

定向增发的锁定期

本次定向增发发行的股份自发行结束之日起,12个月内不得转让;控股股东、实际控制人及其控制的企业认购的股份,36个月内不得转让。

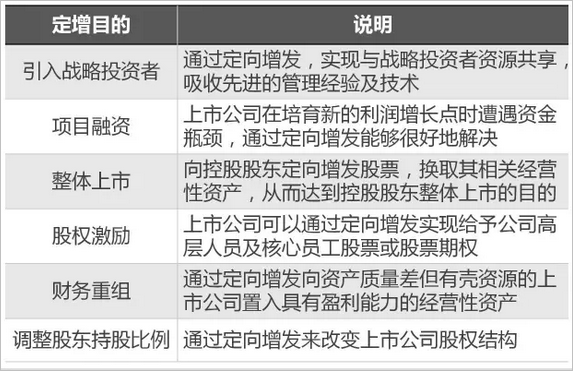

上市公司定向增发的目的

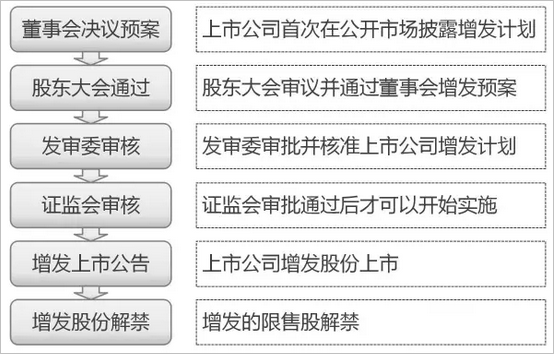

定向增发流程

几个关键日期节点的平均时间间隔

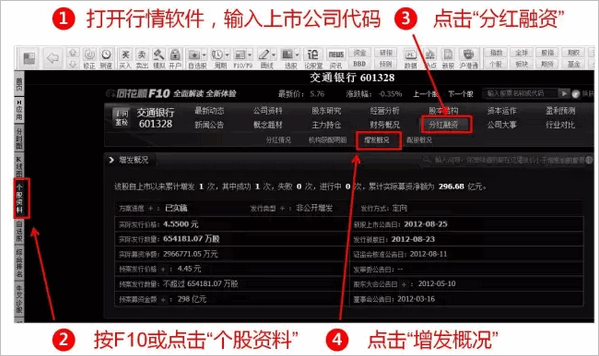

如何查看上市公司定向增发(以同花顺为例)

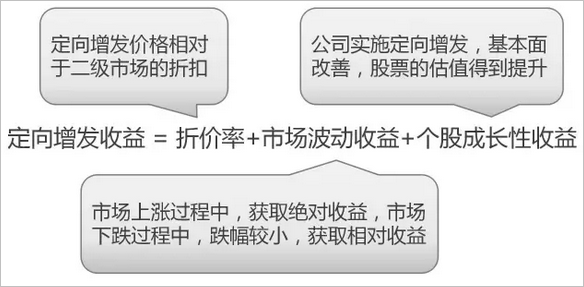

定向增发的收益来源

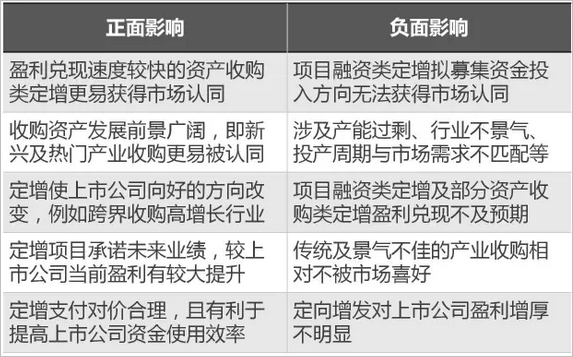

从整体统计来看,定向增发对股价有正面影响

定向增发对投资类增发对象有较好的收益保障

1.定向增发的股票安全边际较高。定向增发需经主承销商、证监会等多层把关,因为实施定向增发的一般都是较优质的公司。有些定增会有优质资产注入,为股价上升提供了基本面和预期的支持。

2.定向增发的股价通常具有10-30%的折价率。虽然定增发行价不得低于定价基准日前20个交易日市价的90%,但从公告日到发行开始日需要经过好几个月,届时股票的定增价低于发行日市价30%以上也很正常。

定向增发发行的时点与收益有较强的相关性

定向增发时期处于大盘综合指数的低位运行阶段的收益明显高于高位运行阶段

影响定增的各项因素

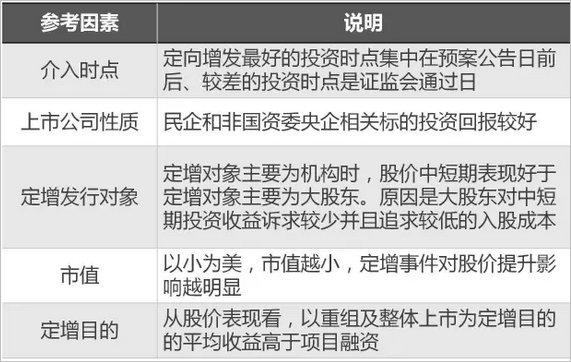

投资者选择并介入定增股的几点参考

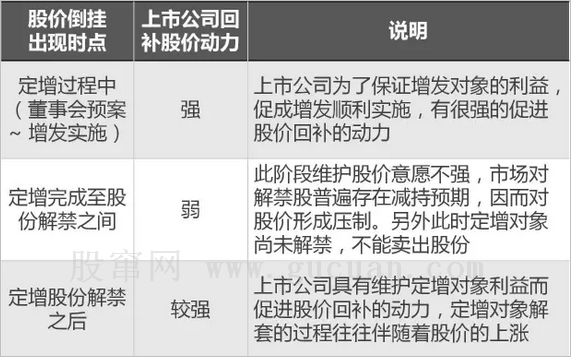

定向增发过程中可能会出现股价倒挂

从上市公司公告董事会有关定增预案决议日到最终实施,一般有五六个月间隔期,这期间股价可能会因为大盘走熊等多方面原因大幅下跌,如果跌破定增保底价(定价基准日前20个交易日公司股票均价的90%),这种现象被称为股价倒挂。

股价倒挂后上市公司的态度

定向增发可能涉及的利益输送方式

定向增发发展趋势

1.定向增发越来越成为上市公司再融资的一种主要方式,每年定增的数量和规模都在快速上升。

2.定向增发变从简单的再融资变为上市公司大股东资本运作的主要手段。

3.很多上市公司通过并购定增做大市值。

最后:

1.对于定向增发,需要关注定增实施后是否能够增厚上市公司每股盈利。(例如募集资金投入项目进展情况,预期能增厚多少利润?关增发注入的资产质量及盈利能力如何?)

2.对于小市值个股的定增可以更多的关注一下,定增对公司未来的发展可能会带来较大的机遇。

3.对于定向增发破发的个股,折价率越大,未来股价回升的动力也越强。