根据我的观察,智商和学历对炒股成功有一定的影响,但影响并不大。我在985大学工作,身边有大量的高智商高学历的老师和学生,但大部分的炒股成绩和普通散户一样,也是亏多盈少。

牛顿炒股

牛顿的智商大家都不怀疑,他发现的三大定律大家都知道,但牛顿炒股的故事可能好多人还不知道。英国南海公司是一家有政府背景的公司,主要业务是进行海外殖民地的贸易。1720年1月到7月,南海公司对外发布了一系列利好消息,导致股价短短7个月就涨了8倍。牛顿也在其中小仓位参与了一把,赚了一点小钱就卖了。卖出后牛顿看着股价继续狂涨,后悔不已,又在高点重仓杀入。最后泡沫破裂,股价一落千丈,牛顿也亏损惨重,亏的钱是他十年的年薪。牛顿最后感慨: 我能计算出天体运行的轨迹,却难以预料到人们的疯狂。

所以说,高智商高学历不一定炒股会成功。比智商和学历更重要的是什么呢?心理!人们在日常生活中,有许多心理误区,如果把这些心理误区也带入到股市投资中,往往对投资结果是非常有害的。今天聊的一个心理误区就是:锚定效应。

锚定效应,也叫沉锚效应,是心理学专有名词,是指当人们需要对某个事件做定量估测时,会将某些特定数值作为起始值,起始值像锚一样制约着估测值。

商场衣服打折

举例来说,商场里的衣服标价200元一件,而且不还价,可能不太好卖。如果标价1000元一件,但打2折卖,同样是200元一件,大家就会觉得很便宜。1000块钱就是商家给大家下的 锚 ,让大家盯住了这个 锚 ,从而觉得200块钱是很便宜的价格。

美国快餐店买可乐

美国的快餐店,比如麦当劳、肯德基、汉堡王、赛百味等,饮料是免费续杯的。也就是说,在那里点饮料,是买杯子,然后自己去大厅的饮料机里打。杯子分大中小,价格不一样。根据观察,大部分人买的都是中杯,而不是最便宜的小杯。原因是,你去点餐时,服务员会面带微笑的问: 饮料您要中杯还是大杯? 大多数人会本能的从里面选一个,自然就是选中杯了。这也是锚定效应影响决策的例子。

郭襄 一见杨过误终身

在金庸的武侠小说《神雕侠侣》里,郭襄是郭靖的女儿。郭襄15岁时,遇到了大侠杨过,杨过俊美的外形,高强的武功和狂傲的气质立刻征服了她,但杨过已经心有所属。而郭襄就为了心中这个偶像,用了一生来寻找杨过,直到最后出家为尼,创立峨眉派。后来有人专门给郭襄做总结,写了 风陵渡口初相遇,一见杨过误终身。只恨我生君已老,断肠崖前忆故人 这样凄美的诗句。杨过这个 锚 ,影响了郭襄整整一生。

股票成本价

扯了这么远,最后还是回到股票。股民买入股票的成本价往往对后期的决策产生巨大的影响,盈利时沾沾自喜,亏损时坐立不安。

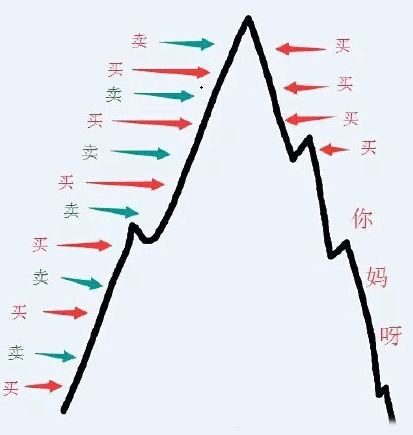

有的股民喜欢赚一点钱就跑,美其名曰 止盈 。有的喜欢亏一点钱就抛,号称 止损 。有的亏钱后再加大买入,简称 补仓 。有的被套后死拿着,被称为 装死 。

其实理智的想一下,你股票的成本价又何尝不是你的那个 锚 呢?比如你买了一只股票,成本是10元。这只股票未来到底是涨到15元,还是跌到5元,与你自己的10元成本有半毛钱关系吗?没有!但大多数人就是偏偏依据他自己成本来进行操作,做法往往是:赚一点点小钱就卖,套住了就补仓,或者死拿着。

比如有A和B两只股票,A是好股票,股价每年涨20%;B是烂股票,股价每年跌20%。你误打误撞2只都买了,那么在A上你赚了20%就止盈跑了,然后补仓B。然后,就被B牢牢的套住了,每年看着自己的账户缩水,就是不舍得 割肉 。你如果曾经拿过几十只股票,切换来切换去,最后手上留的就是一把烂股票。

股票沉没成本

经济学里有一个名词叫 沉没成本 ,是指由于过去的决策已经发生了的,而不能由现在或将来的任何决策改变的成本。比如你花20元买了张电影票看电影,看了一半发现电影实在是烂,但你为了心疼20块钱电影票钱,还是硬着头皮看完了。前面花的20元就是沉没成本,后面浪费的时间就是由于眷恋沉没成本而导致的额外损失。

股票套牢了,不管是补仓,还是卧倒装死,都是由于割舍不下沉没成本而导致的进一步的损失。

忘掉成本价难吗?很难!但要明白,炒股是个反人性工作,首先要明白心理误区是什么,才能做出进一步正确的决定。

美国投资大师,橡树资本管理公司的霍华德马克思提出了第二层次思维的思想。只看价格和成本价的关系,是第一层次思维,是直觉和感性思维得到的结果。分析价值和价格的关系,是第二层次思维,是分析和理性思考后得到的结果。

基金公司保持规模的法宝

不光是股民,基民(买基金的人)也是一样的。基民们买了基金,往往赚了点小钱就赎回了,而一旦套牢,就拿住不动,卧倒装死了。基金公司利用基民们爱买1元基金的心理误区(原因参见:散户为什么总亏钱(1) 聊聊股票高送转),牛市中大量发新基金,或者把老基金拆分成1元,吸引申购。做大规模后,往往接下来是熊市,净值会跌到远远低于1元。这时基民们反而老实了,再也不频繁赎回了,基金公司反而能保持规模。

2007年,某基金公司发行了2只巨无霸基金,XX核心优选和XX核心成长,2只基金加起来规模将近800多亿。后来股灾来了,基金净值腰斩,基金反而因为 套牢 了投资者,保持住了基金的规模,没有遭到投资者的抛弃。而那些表现优秀的基金,反而因为净值高于1元,遭到了投资者的赎回。

优秀基金经理们也很无奈啊!

叨叨这么半天,那到底股票或者基金套牢后怎么办呢?

答案是:忘记你的成本价,切换到更低估的股票或者更优质的基金。

当然,如果你经过分析,确信自己拿的就是低估的股票或者优质的基金,那么继续拿着或者补仓都是正确的做法。具体什么是更低估的股票或者优质的基金,是另一个问题,不属于本篇文章介绍的范围,我以后再介绍。这个问题其实我以前也提过,在投资中的确定性与随机性文章的最后,可以参考一下。

最后看一张股民炒股操作图,很熟悉是不是?牛市中赚一点点小钱,熊市中深度套牢。没关系,想到牛顿也是这样的,心理就能好受一些了^_^。