摘要:菲利普 A 费舍((Philips A Fisher,后简称费舍),被视为现代投资理论的开路先锋之一,成长股价值投资策略之父,教父级的投资大师,华尔街极受尊重和推崇的投资专家之一。巴菲特曾坦言,他15%的投资哲学来源于费舍。深入理解费舍,是更好理解巴菲特的必由之路。

1、费舍的生平简介

(点击图片放大查看;数据来源:公开资料,鼎实财富整理)

费舍1907年生于三藩市,父母均是各自家中众多儿女排行最小的,父亲是个医生。

伯父与祖母的一次讨论打开费舍的投资大门。他与祖母特别亲近,小时候费舍就知道股票市场的存在以及股价变动带来的机会。事缘于费舍上小学时,有一天下课后去看望祖母,恰好一位伯父正与祖母谈论未来工商业的景气,以及股票可能受到的影响。费舍说: 一个全新的世界展开在我眼前。 两人虽然只讨论了10分钟,但是费舍却听得津津有味。不久,费舍就开始买卖股票。1920年代是美股狂热的年代,费舍亦赚到一点钱。然而他父亲对于其买卖股票的事情很不高兴,认为这只是赌博。

毕业于斯坦福商学院,从证券分析师起步。1928年费舍毕业于斯坦福大学商学院。1928年5月三藩市国安盎格国民银行到商学研究所招聘一名主修投资的研究生,费舍争取到这个机会,受聘于该银行当一名证券分析师,开始了他的投资生涯。

1929年美股仍然涨个不停,但费舍评估美国基本产业的前景时,见到许多产业出现供需问题,前景相当不稳。1929年8月,他向银行高级主管提交一份 25年来最严重的大空头市场将展开。 这可以说是一个小伙子一生中最令人赞叹的股市预测,可惜费舍 看空做多 。他说: 我免不了被股市的魁力所惑。于是我到处寻找一些还算便宜的股票,以及值得投资的对象,因为它们还没涨到位。 他投入几千美元到3只股票中。这3只股票均是低P/E股, 一家是火车头公司,一家是广告看板公司,另一家是出租汽车公司。美股终于崩溃!尽管费舍预测无线电股将暴跌,但是他持有的3只股票亦好不了多少,到1932年,他损失惨重。

创立公司,开启投资管理事业。1930年1月,费舍当上部门主管。不久,一家经纪公司高薪挖角费舍。这家经纪公司给予他相当大的自由,他可以自由选取股票进行分析,然后将报告分发给公司的营业员参考,以帮助他们推广业务。费舍跳槽,但干了8个月公司就倒闭了,股市崩溃给金融行业带来的冲击是巨大的。费舍又干了文书作业员一段时间 其唯一能找到的工作 他觉得 很没意思 ,之后再也按捺不住,开创自己的事业了。费舍所向往的事业是管理客户的投资事务,向客户收取费用 投资顾问。

1931年3月1日,费舍终于开始了投资顾问的生涯,他创立费舍投资管理咨询公司。最初他的办公室很小,没有窗户,只能容下一张桌子和两张椅子。

到1935年,费舍已经拥有一批非常忠诚的客户,其事业亦获利可观。其后费舍的事业进展顺利。

二次世界大战服兵役,不忘思考投资事业。珍珠港事件之后太平洋战争爆发,美国被迫卷入第二次世界大战。费舍于1942-1946年服役3年半。他在陆军航空兵团当地勤官,处理各种商业相关工作。 服役期间,费舍思考着如何壮大自己的事业。战前,费舍投资管理咨询公司服务大众,不管资金大小;战后,他打算只服务于一小群大户,这样一来可以集中精力选取高成长的股票向客户推荐。

不久费舍的投资顾问事业重新开张。1947年春,他向客户推荐道氏化工,这是他花了三个月调研的结果。

辉煌腾达的15年。1954-1969年是费舍辉煌腾达的15年,他所投资的股票升幅远远超越指数。其重点投资的摩托罗拉,持有21年,股价上升了19倍。德州仪器上涨了30倍。

受聘于斯坦福大学商学院教授投资课程。1961和1963年费舍受聘于斯坦福大学商学研究所教授高级投资课程。其经典著作《怎样选择成长股》(Common Stocks and Uncommon Profits),多年来一直是斯坦福大学商学研究所投资课程使用的教材。

1999年,费舍接近92岁才退休。

2004年3月,一代投资大师与世长辞,享年96岁。

2、巴菲特的启蒙老师

巴菲特曾经推崇地说:我的血管里85%流着格雷厄姆的血,15%流着费舍的血。巴菲特融合了两者的理念与逻辑,为他自己及伯克希尔公司投资人创造了可观的财富,也造就了现代投资市场的投资典范。

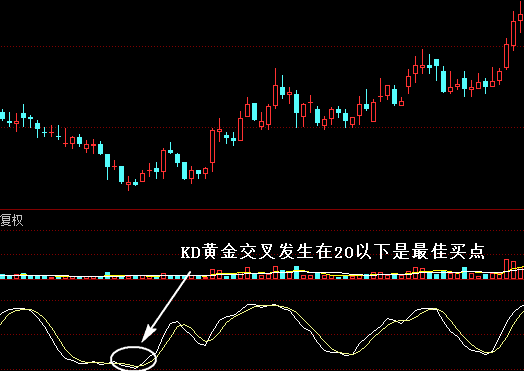

(点击图片放大查看;数据来源:鼎实财富)

3、辉煌的投资战绩

费舍的投资逻辑主要靠投资少量的深入研究的企业,并长期持有。

费舍的投资管理顾问公司每年平均报酬率都在20%以上。

费舍个人最主要的持股是摩托罗拉和德州仪器,获得了丰厚的回报。

德州仪器:1955年买进的德州仪器到1962年升了14倍,随后德州仪器暴跌80%,但随后几年又再度创出新高,比1962年的高点高出一倍以上,换言之比1955年的价格高出30倍。

摩托罗拉:1960年代中后期,费舍开始投资摩托罗拉,持有21年,股价上升了19倍 即21年内股价由1美元上升至20美元。不计算股利,折合每年平均增长15.5%。

4、主要投资哲学简介

费舍的主要投资哲学,主要在其经典著作《怎样选择成长股》(Common Stocks and Uncommon Profits)中阐述,包括采用 闲聊法 来研究企业(现代的竞争对手、上下游调研法来源于此),选择成长股的15条原则,买什么、何时买、何时卖等原则,投资者的 十不要 原则,以及 保守型投资者 的定义和特点分析等。本公众号将做费舍的连载,详细介绍费舍的投资哲学。

附录一:买进优良普通股的十五个要点

一、这家公司的产品或服务有没有充分的市埸潜力 至少几年内营业额能大幅成长。

二、管理阶层是否决心开发新产品或制程,在目前有吸引力的产品线成长潜力利用殆尽之际,进一步提升总销售潜力。

三、和公司的规模相比,这家公司的研发努力,有多大的效果?

四、公司有没有高人一等的销售组织?

五、公司的利润率高不高?

六、公司做了什么事,以维持或改善利润率?

七、公司的劳资和人事关系好不好?

八、公司的高阶主管关系很好吗?

九、公司管理阶层深度够吗?

十、公司的成本分析和会计纪录做得好吗?

十一、是不是有其它的经营层面,尤其是本行业较为独特的地方,投资人能得到重要的线索,晓得一家公司相对于竞争同业,可能多突出?

十二、公司有没有短期或长期的盈余展望?

十三、在可预见的将来,这家公司是否会因为成长而必须发行股票,以取得足够资金,使得发行在外的股票增加,现有持股人的利益将预期的成长而大幅受损?

十四、管理阶层是否报喜不报忧?

十五、管理阶层的诚信正直态度是否无庸置疑?

附录二:投资人十不原则

一、不买处于创业阶段的公司。

二、不要因为一支好股票在未上市交易,就弃之不顾。

三、不要因为你喜欢某公司年报的格调,就去买该公司的股票。

四、不要因为一家公司的本益比高,便表示未来的盈余成长已大致反映在价格上。

五、不要锱铢计较。

六、不要过度强调分散投资。

七、不要担心在战争阴影笼罩下买进股票。

八、不要忘了你的吉尔伯特和沙利文。

九、买进真正优秀的成长股时,除了考虑价格,不要忘了时机因素。

十、不要随群众起舞。