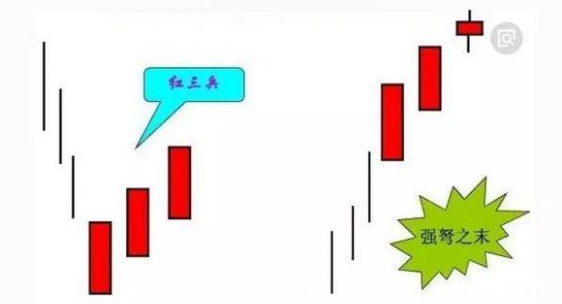

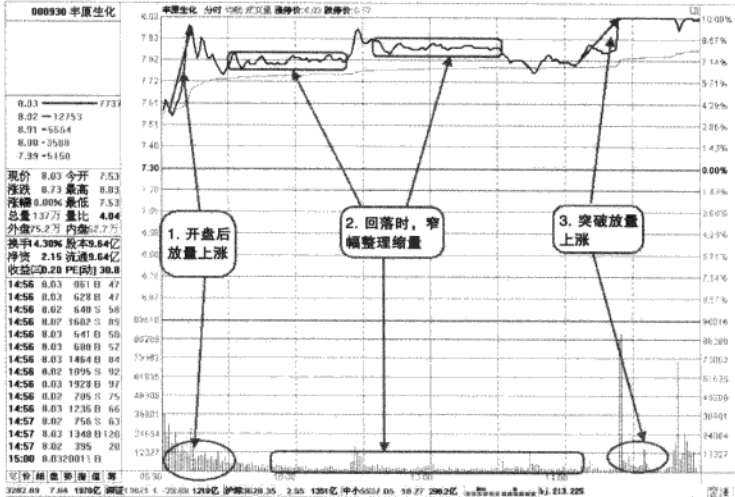

1、公司的总市值与公司的行业地位是否相符 1)公司的总市值就是公司的价格,总市值高就是价格高,总市值低就是价格低。股票价格高低的唯一标准就是——总市值2)明确价格后,价值投资者就可以用自己计算出来的“价值”与总市值进行比较,安全边际足够就买入,否则就等待(乱七八糟的价值计算方法就不说,先假设朋友们个个都能够像巴菲特一样算出价值吧[汗]) 3)“价值”计算中容易出问题的地方是,价值推算往往是以利润预测为中心的,现实生活中一方面你预测的起点——公司已经实现的“利润”是非常容易被操纵的,另一方面预测未来的利润往往更是非常不靠谱。所以这个时候,看看你准备投资公司总市值的行业排名,然后用常识想一想,这个总市值排名与公司的行业地位是否相符,这样应该可以避免到50%以上的悲剧。 4)举一个例证,去年8月的中恒集团总市值超过了230亿人民币,超过了天士力的总市值,与国药控股的总市值不相上下,我觉得当时准备买入的朋友,如果多看看价格——总市值,如果多比较一下价格——与同业公司的总市值比较一下,应该可以避免错误;如果没有这方面的常识也可以问问医药行业的朋友,中恒集团在当时的行业地位,或者前景是否已经超过天士力了;当然你也可以假设你自己就是中恒集团的大股东,想象一下,如果拿出中恒一半的股权去换国控一半的股权,你是否愿意? 5)我再举一个例子,按照昨天的收盘价康美药业总市值358亿,上海医药320亿;在这里我们不浪费时间讨论哪个公司更好了,更不是说这个我不看好的上药有多么低估,我只是提醒假设准备现价买入康美药业,研究一下其总市值的行业排名是非常有好处的,假设我们研究的结果还是认为从现在的价格和未来盈利的前景综合来看,康美好得多,没有问题,起码我买入前认真思考过了 2、公司的市销率是否太离谱 如前面所说,价值投资者在推算公司的价值时,往往把注意力集中在预测未来的利润上,我建议在把80%的注意力放在“精确计算”未来利润的同时,花20%的时间看看市值与销售收入的对比。 买入公司的市销率等于10,意味这个你支付10元钱买入的公司,一年从客户处拿到钱只有1元钱! 举一个例子,某著名的保健品上市公司,11年销售收入6.5亿,今年上半年收入5.2亿,现在的总市值136亿。我这里不具体讨论它的估值高低,我只是觉得买入的朋友需要知道你现在支付的价格相当于该公司去年从所有客户处拿到钱的20倍!当然估值是面向未来的,如果你预测公司未来的收入、利润率和利润能够大幅增长到补偿你支付的价格,这就是是你自己评估过风险了。 为了说明销售收入的意义,我再举另外一个我假象的例子,最近刚刚与某外资合资的一个大型医药商业公司,去年销售收入170亿,现在的总市值不到40亿,假如这个公司的管理层决心给主管领导表演一把扭亏为盈,是非常有空间的。因为第一利润本身就是有“艺术性”的,第二管理层有一块170亿的“大大的湿毛巾”,挤一挤水,来个短暂的季度盈利的运作空间是大大的。 3、买入前推测一下公司所处细分行业未来的利润情况 非常多的行业和公司的利润增长都有一个S型曲线,尽量避免在行业整体利润增幅下降的行业中淘金,最理想的被投资投资公司所处的细分行业的利润,正好处在S型曲线的起跳点上,至于怎么分析这个S型曲线,朋友们就见仁见智吧 4、研究一下买入公司是否具有压倒性竞争优势 如何定义压倒性竞争优势朋友们也见仁见智吧,不过一个最简单的评估角度是竞争对手如何评价公司 5、研究一下大股东和管理层的动机 大股东和管理层到底是想把公司业绩做好,还是想做差?大股东和管理层是否有善待中小投资者的历史? 6、研究一下公司未来的规划、在建项目和资本支出规划 提高ROE的最好方法是新项目的ROE远高于现有项目特别小心哪些一天到晚琢磨股权融资的公司。忍不住举一个例子,复星医药多次说要干到千亿市值(现在不到200亿),可能吗?非常可能!多搞几次股权融资,股价再涨一点点就到了。但不少朋友一听1000亿,就马上想到股价要涨5倍,这个判断就不一定正确。设想一下,如果真正有这么好的话,郭广昌会愿意在现在这个价位被稀释吗? 7、尽量选择估值水平低于在其他市场上市的可比公司水平的标的 8、认真对待大小非,设想一下股票供应量增加一倍后,是否还有长线投资者愿意在这个价格买下大小非的股票。尽量不要假想大小非不卖,而要研究假如他们卖出,是否还有人愿意买 9、想想本季的季报是否有陷阱 股票流动性好,买卖太容易了,不是人人都是像您这么“有远见”哟,我的建议是最好买入预测净利润加速上升的公司。 10、技术方面也看看 股东人数趋势,图形呀这些东东最好也看看,具体方法不多说了,一般的假设是这些价值投资者们,目前的资金实力还没有到巴菲特这种能够改变公司估值水平的程度,在这种时候,听一下“愚蠢的市场先生”的“噪音”可能还是能够帮我们清除一下盲点的