上交所:对于半年报和季度报告,没有作强制预告要求。

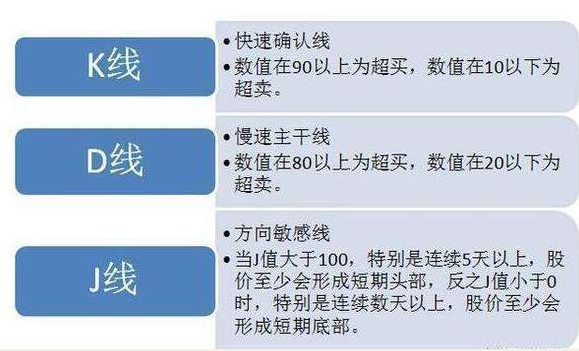

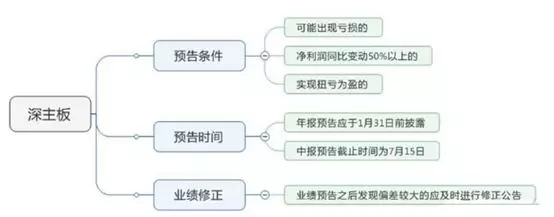

深交所: 报告期内出现净利润为负、扭亏为盈、实现盈利且净利润与上年同期相比上升或者下降 50%以上、期末净资产为负、年度营业收入低于1千元。如果需要披露业绩预告,业绩预告的时间要求为:

1.一季度业绩预告 : 报告期当年的 4 月 15 日前

2.半年度业绩预告 : 报告期当年的 7 月 15 日前

3 .三季度业绩预告 : 报告期当年的 10 月 15 日前

4.年度业绩预告 : 报告期次年的 1 月 31 日前

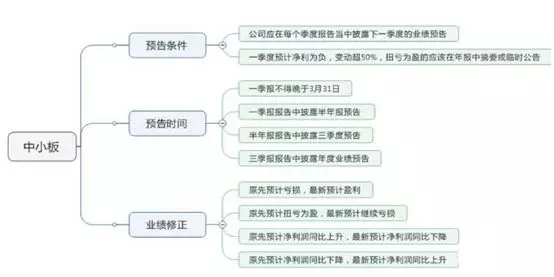

中小板:中小板业绩预告是强制性披露的,全部公司均要进行业绩预告应在财务报告中披露下一报告期末的业绩预告。

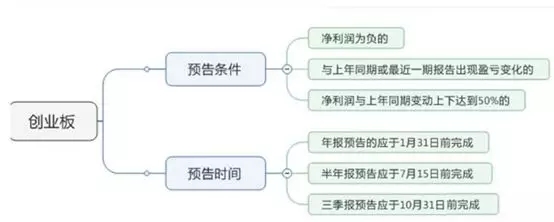

创业板:预告是强制性披露的,与中小板类似。

从规则上看,中小板、创业板公司相当于 明牌 状态,股价实时反应业绩预期;上交所处于 暗牌 状态,随时有可能给你惊喜,例有些个股突然来个预告,马上涨停,不确定性比较大。而深主板比较有时间预期,但是又不明确,非常有 朦胧美 。因此我们把焦点放在深市主板尚未进行业绩预告披露的公司上,进行提前埋伏。

以下分享三条业绩披露的普及知识。

一.为什么首份披露会有资金怼涨停?

在A股市场中,任何短线的投机资金抢筹的背后,都要找一个能说服大部分人的借口。农尚环境作为17年年报 首家披露业绩 ,其背后还有更多的利好预期:

1. 业绩大幅增长预期:一般来说,提前披露年报的公司业绩相对不错。第一家披露者就好比考场第一个交考卷的,会给外界猜想,他一定 全会 ,因而资金往往青睐于这样的股票。

14年到17年4年的年报披露情况里,每年1月份披露年报的A股公司分别有32家、33家、21家、18家,年报平均净利增长率分别为61.89%、43.88%、134.00%、18.31%,都远远大于两市整体增长水平。

2. 送转预期。如果业绩一般但伴随高配送也算有个利好,年报内容里包括利润分配方案。并且A股的次新一直有高送转预期。

二.沪深两市的业绩披露预约时间表披露后,能否第一时间抢筹?

为什么有的公司有预告,有的公司没有。有的公司有业绩快报,有的公司也没有。市场凌乱的信息到底如何归纳汇总?针对这些问题,先分享一个最基本的两市业绩披露的规则:

以上四张图很清晰的告诉我们,不同的上市板块,沪深交易所的各项强制性的披露标准是不同的。

看来并无规律,其实有很多固定的时间值得关注。比如年中7月15日之前,都要有意去避险业绩未披露的创业板公司,临近期限的业绩预告多半不及预期,有黑天鹅事件风险。

其次,从预期的角度,率先披露业绩的上市公司会获得资金青睐。这里面的相关规则,没有固定标准。不过我归纳了从15年至今的业绩披露相关情况,基本都在半年末和年末的时间点。就像两大交易所的日常龙虎榜数据一前一后,业绩披露时间表两家也有不同。

今年沪市公司半年报预披露时间表,7月份共有48家公司将披露2018年半年报。其中,九华旅游将于7月14日率先披露,紧随其后的地素时尚将在7月17日披露。此外,悦达投资、ST岩石、健友股份则将于7月20日披露半年报。

从数据来看有个浅显的结论,只是市场情绪无风险,第一时间抢筹业绩披露时间表的首家标的基本都有短期收益。

三.如何判断业绩增长的利好利空?

1.首先业绩数据是公开披露。

点开软件F10,归纳的比较直观(F10-财务概况-净利润)。披露的业绩和预期比较情况要从三方面综合考虑:

看涨幅

同环比涨幅的质量,同比就是和去年同期比较,环比就是本季度和上季度的比较。

看性质

性质的意思就是这是一家扭亏的公司or这是一家成长爆发的公司or这是一家绩优白马公司。

①公司去年净利润-1000w,今年扭亏净利润正1000w,增幅200%;

②公司去年净利润100w,今年200w,增幅也是200%;

③公司去年净利润100亿,今年120亿,增幅只有20%;

这三者是不同的性质,第一家扭亏,这种公司如果股价长期低迷,扭亏是超预期,算利好;第二个公司这种利润基数低的200%的成长一般对股价影响有限,中性;第三种虽然只有增长20%,但基数很大,一般是白马股走势,所以这个业绩增幅也算个利好。

2.预披露与实际业绩披露相比

业绩披露只是根据交易所规定概算,实际业绩应以业绩披露的报告为准。如果实际业绩报告增长超过预披露,超预期算大利好,反过来修正或者下调就是不及预期;

这里还有一个扣非净利润的特殊情况。 非 指非经常性损益,是除去主营经营赚的特殊情况的钱,比如投资理财就算 非 。扣非净利润才是理性反应公司成长性的数据。

在净利润与扣非净利润之间,市场往往展现出它感性的一面。

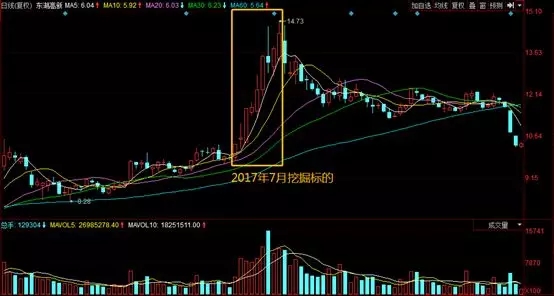

去年7月在市场挖掘低估值标的的过程里,东湖高新半个月累计涨幅近50%。究其原因是业绩突变带来的动态市盈率估值指标偏低所致,而业绩突变的原因并非主营增长,而是转让子公司武汉园博园置业有限公司60%股权,确认相关投资收益所致,也就是说不代表公司的成长预期和真实估值水平,因此股价后续迅速回落。

以上三条基本可以涵盖业绩预报炒作里面的一些套路。

除去预告,业绩里面的学问还更深。简单的说,业绩增长是价值投资里体现成长性的直接表现,更是价值投机者短期炒作的 噱头 。

涨价题材炒作的是什么,就是涨价带来业绩增长的预期,比如五粮液,方大炭素等;地产板块频受资金关注,是因为作为估值最低的板块之一,地产17年的销售业绩却是创新高的,自然有资金关注。

在市场里面可以通过对 业绩 各个维度的研究,去捕捉不同的交易机会,提出不同的交易策略。

记住,做任何事切记知其然更要知其所以然。