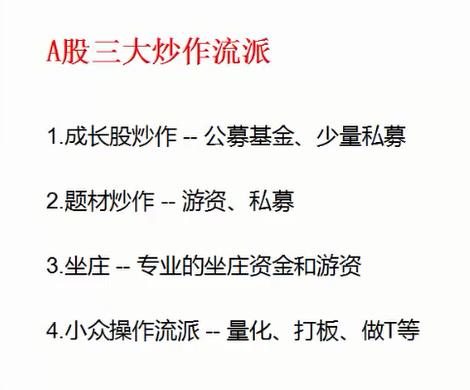

本节课主要给大家讲的成长股

什么是成长股?

一个公司赚钱的速度越来越快、赚的钱越来越多、利润越来越高,依靠公司的业绩成长来不断的推高股价,这就是成长股。这一类股票是公募基金最喜欢的股票。

例如:12年的酒鬼酒、云南白药、13年的长城汽车、14年的尔康制药、豪迈科技、老板电器等这些都是成长股。

我们本次捕捉成长股课程主要包括三节:

1、看财报(很重要):主要是来确定公司的质地(判断一个公司的好坏)。A股目前有三千我只股票,我们要看一下,我们真正可以关注的股票有哪些。

2、定财务指标:通过定财务指标,我们再从看财报里面所选出的股票中挑选有潜力上涨的

算估值:通过看财报和定财务指标,算一下估值,找到上涨潜力大又低估的股票

3、如何交易成长股

成长股长什么样子?

看下图:

我在14年找过一个最典型的成长股,老板电器。此股即使经历了15年6月以来的3轮股灾,股价也依旧保持上升通道并不断创出历史新高。

成长股是一种可以穿越牛熊的股票,这种股票会一直上涨到业绩停止增长为止。

第一节我们主要讲看财务

按下F10,有一个 财务分析 ,财务分析往下看,里面有很多表,表里面的科目有很多的,这些科目我们一共就看六小项就Ok了。

我们看的表主要有三个表:资产负债表、现金流量表、利润表。

资产负债表 :企业的家底(放在你们家就是指你家有多少钱)

利润表 :企业的盈利能力(就像是你们家的工资单,每个月你们家能赚多少钱。)

现金流量表:企业现金的增减(就像你们家在银行的那个对帐单)

比如你们家这个月进帐一万块钱,存银行了5000,那么你的现金流量表就是+5000,利润表就是+1万。

一、首先要看资产负债表:

资产 = 负债 + 所有者权益。

比如说,你家住了一套价值300万的房子,你的资产就是300万,但是房贷还有100万没还,这100万是你的负债,你对于房子当前所拥有的部分价值200万,这200万就是你的权益。

打开软件看一张真实的资产负债表:

资产负债表里面有很多项,我们只用看其中的三项就可:应收账款、应收票据、预收账款。

应收票据和应收账款都是生产企业先把货给了经销商,经销商欠生产企业的钱,但是应收票据是银行担保的欠款,收款有保障,应收账款就是一张无担保的借条,很可能收不回来。

这个应收帐款是好还是不好呢?从本质上来讲,它是好的,但是它对企业来说是有重大财务风险的。

经过商的人都知道,很多人都怕资金链断了,资金链断了有种种原因,其中最大原因就是别人欠你钱不还了。比如说一个企业现在只有一个亿,去拿这一个亿去生产商品,生产出来一个1.2亿的商品去给了经销商,经销商告诉你我过90天把这1.2亿还给你,但过了90天它不还你了,你原来的一个亿已经拿去生产了,现在手上的钱是0,到了这个时候你去买原财料没钱、给工人发工资没钱、房租没钱 那你这个企业就面临了很大的风险了。所以说,应收帐款从理论上来说是你的,但实际形式是这个钱并没有到你的口袋里,所以它是存在重大财务风险的(别人不还你钱)。

如果一个企业的应收账款很高或突然增加的很厉害,大家一定要小心,这里面很可能会爆发危机。

大家点开资产负债表看时,先点一下:按年度,然后看里面的应收帐款相对有没有异常,如果有,我们是要回避的。

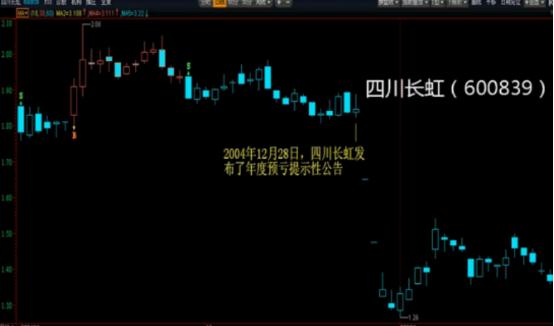

讲个故事:

四川长虹想把电视卖出国门,2001年开始他就和美国的一家公司合作,他先给货,美国公司90天之后还款。后来,美国公司到了第90天并没有还款,但是四川长虹还继续供货。就这样,四川长虹的应收账款越来越多,最多时达到40多亿。后来,这个美国公司倒了,也没钱还长虹了,结果长虹就白白损失了这40多亿。

这40多亿直接导致当年亏损,亏损公告一出来,股价应声3个跌停。所以,当咱们选择一家公司的时候,如果发现应收账款骤然增加,就一定要小心了,最好不要选择应收账款特别高的公司。

再说的细一点,应收帐款增加就一定是坏事吗?这个倒不一定。如果一个公司他的应收账款、销售额都同比例增加,这是很正常的一个现象。但是如果出现销售额减少而应收账款增加,或者是销售额增加速度远低于应收账款增加速度,这样的公司就要回避。

和应收账款对应的是预收款项(企业我先收了经销商的钱,我还没把货发出去),这个东西是越多越好。因为这说明东西还没发货,但是钱已经收进来了,这往往是因为公司的产品特别受欢迎,经销商和客户才会采用预付货款的方式来拿货。

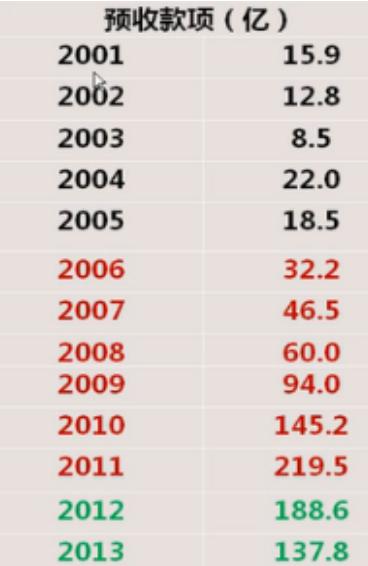

下图中是格力电器01年到13年预收款项的数据,2006年开始格力电器的预收款项逐年增加,即使在2008年金融危机时预收款还是增加的,这说明格力的产品在市场中特别的热销。所以,在2008年股价随着大盘下跌到底部时,其实是非常好的一个介入机会。

总结一下,资产负债表就看两个东西,应收账款和预收账款,应收账款突然大幅增加是危险信号,预收账款增加是积极信号,咱们尽可能选择预收账款不断增加而应收账款没有突然大幅增长的股票。

二、我们来看第二个:利润表

利润表:衡量一个企业在一定时间内的盈利能力,最容易造假的表格

收入 - 费用 = 净利润

打开看一张利润表

所有投资者一般看利润表的时候,都看的是营业收入和净利润。所以,上市公司在财务造假时也会把这两项数据做的好看一点。这个表格咱们主要就介绍一下怎么识别上市公司在虚假美化这两项数据。

我们来先看一下如何造假

1.营业收入虚高。

营业收入如果大部分来自于应收账款,就是营业收入虚高。这种虚高营业收入的方式,伴随的是应收账款大幅增加,一旦应收账款无法收回,企业将面临重大财务危机。

所以在识别的时候,大家需要看一下营业收入增长的金额是不是大部分都来自于应收账款,如果营业收入和应收账款增加的金额差不多多,那么很可能是企业在虚假美化营业收入。

举个例子:

某公司在2014年曾经营业收入当年增长80%,并发布10送10的高送转。但是仔细看下财报就会发现,营业收入增加的金额还没有应收账款增加的金额多。后来,这个公司只在发布公告当天有所上涨,之后就一路下跌。

2.净利润造假:调节净利润(避免退市0

如果一个公司的营业利润为负,就表明该企业的经营已经很烂了,一般净利润都是负值。但是连续3年亏损是要退市的,为了避免退市,有的公司就会调节净利润。

怎么调节呢?一般是地方政府会协助一笔资金或者变卖资产,将净利润硬生生的拉回正值,从而保壳。比如当年一公司亏损了5个亿,但政府补助了6个亿,在净利润表里面就是盈利的。再比如,一个公司亏损了8个亿,但是他有楼,他的楼值10个亿,他把楼卖了,在净利润表里面也是盈利的。比如A股市场中的中国远洋。

也有奇葩的是同学赞助了几个亿,把净利润拉回正值来试图保壳。比如:博元股份。

识别这种公司的办法,就是看营业利润,如果净利润是人为的,那营业利润就显示是负的,如果营业利润扭亏为盈,股价很可能发生趋势性的扭转,但是如果只是靠额外补助硬生生的拉回净利润,那么下一年这个公司大概率还是亏损的。

三、现金流量表

反映一个企业在一定时间内现金的增减情况,就是实打实的企业在银行账目上的钱是变多了还是变少了(衡量这个企业盈利的质量)。如果企业的现金流量为负的话,说明这个企业的经营是冒进的。比如说我今年盈利了10个亿,但我从银行贷款了很多钱,然后我又支出了20个亿,处于扩张期的企业很容易做这种事情,但这种企业它的财务上是冒进的,如果他的市场今年出现了重大问题的话,它将亏损累累

影响现金流量表的内容包括经营活动、投资活动、筹资活动。

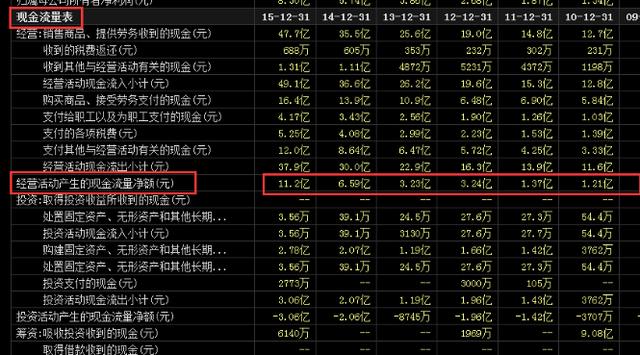

打开看一张现金流量表

这个表我们主要看 经营活动现金流净额 这一项,这一项反映了净利润的质量。经营活动现金流为负,说明企业实际上拥有的资金是在流失的,很多利润都只是账面上边的东西,钱并没有进入到企业的口袋里面。

我们的选股标准:经营现金流 净利润*0.5

三张财务报表的造假难度从大到小依次是:现金流量表、资产负债表、利润表。现金流量表就是银行的流水单,除非更改银行系统的数据库,否则无法更改。资产负债表里面有些东西说值钱也值钱、说不值钱也不值钱,很多资产的价值水分比较大(尤其是无形资产),利润表刚刚说了,把营业收入和净利润做好看一点太容易了。

总结

如果我们看年报时,发现了一个净利润大幅增长的股票,咱们先要看是否是营业利润的增长。其次要看看应收账款和预收账款,最后看看经营活动现金流。如果应收账款大幅增长、经营活动现金流减少,利润再高都没用,如果应收账款不高、预收账款高,经营活动现金流增加,这种利润增长是很有质量的。