追求什么样的公司/机会:个人思考记录

1. 竞争格局上,最好寡头垄断、消费垄断

2. 在国内拥有强大竞争力,外资没有优势

例如,口味(茅台)、渠道(美的、格力、索菲亚)、政府关系(海康、宇通)、技术、成本价格、消费习惯(老板电器、腾讯)

3. 产业链转移带来的趋势性机会

例如,电子电路、LCD面板制造行业向中国转移

4. 行业变革带来的趋势性机会

例如,互联网 - 移动互联网 以及带来的上下游机会(如网宿科技)

目前比较确定的正在发生的趋势是云计算、大数据。

5. 渗透率提高带来的长期机会(行业在快速增长)

如最早期的空调电视、汽车,后来的互联网、智能手机

6. 护城河强大且可持续

高度:

一看市场对于风口过渡到业绩兑现的确定性理解。存量博弈的时候,确定性可以享受高估值,逆势而不倒者,强者恒强。(确定性)

二看如果业绩兑现,业绩的爆发力是否足够强,同比业绩是否惊艳,环比业绩是否能持续加速。(爆发力)

三看风口的想象空间,符合人类发展趋势,符合人类审美情趣的,往往持续性会更好,炒作会更疯狂。

四看整个群落的综合表现,比如已经遍地开花,沾边不沾边的都乱七八糟一通涨,那么说明已经到了中后期了。

切入角度:

放弃整体思维,关注边际思维。中长期速度最重要,而中短期加速度(对于速度的改变与转折点)最重要。

核心标的:

取决于产业链中谁是最大的受益者,怎样无论如何都无法绕开此标的。稀缺性弥足珍贵。而流通盘与市值大小对于标的弹性判断也起到重要作用。

1. 行业前景评估:选择成长速度最快的行业(from now 2-3年),选符合国家经济发展趋势的行业,选择符合人们未来生活,工作需要的行业,找出其中成长最快的公司;

2. 选择行业中存在痛点或瓶颈的地方,优先选择。比如新能源上游锂资源,6f,高镍ncm,nca,ic行业,高端制造;

3. 选择身边开始雨后春笋般出现的新产品,新服务,如优衣库,名创优品等优质低价产品;

4. 涨幅榜选股,每个十倍股都是先从涨一倍开始,经常关注涨幅榜,理解上涨的逻辑;

5. 选择创始人,关注创业精神,胸怀情怀,战略规划,执行能力;

6. 选择商业模式,竞争优势突出的企业,拥有核心专利,专项许可等定价权的公司;

7. 选择困境反转,加速成长的公司;

8. 根据季报,中报,年报预增,定期报告,选择大幅超越市场预期的个股,短期爆发力强;

9. 优选量价齐升,优选弹性最大,优选需求侧爆发,优选市值小

最爱的次新股板块

平和是投资的真谛,言归正传。

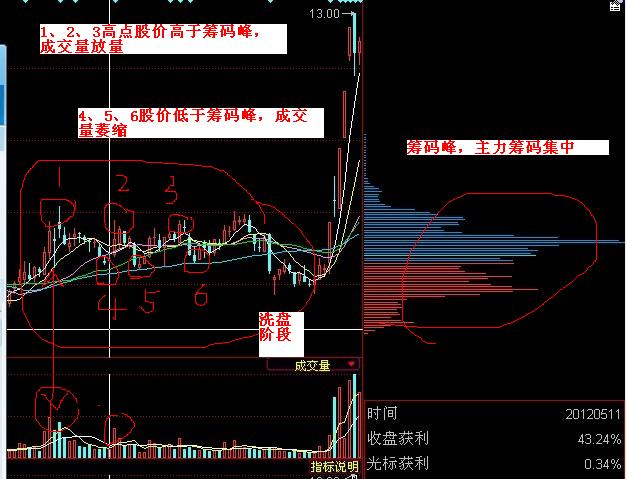

一、资金推动是A股的本质,更是次新股行情的本质炒壳也好,高送转也好,各种题材炒作也好,A股的投机大戏已经演绎多年,只是每年的剧本稍作更改,去年的互联网改为今年的新能源、智能之类,演员也更换了一批而已。这种投机炒作行情的本质,其实就是资金推动。资金聚焦之后,潮涌而上;资金撤离之后,一地鸡毛。新股次新股行情,说白了,更复如是。除少数长期业绩成长性强的新股外,大部分是在资金大潮的托举下,涌上潮头,一时风云际会,俨然成了弄潮儿。其实,不过是炒作资金的筹码而已,就像安硕信息之流。

二、本轮次新股行情的资金状况我们对比一下三个代表性指数,看一个指标:成交金额与流通市值的比率。(看着高大上,其实就是换手率)这是6月21的成交数据: 885598成交金额与流通市值的比率:496/2333=0.2126 399006成交金额与流通市值的比率:1236/28285=0.0437 000001成交金额与流通市值的比率:1982/212473=0.0093 存量资金,聚焦于新股次新股,只有2000多亿的流通盘,一下子涌进去近500亿,平均一天换手21%。资金推动的行情性质,在数字面前无可争辩。这么多资金,做这些小盘新股,能不暴涨吗?但资金撤离后,能不暴跌吗?去年股灾的教训,和现在其实如出一辙。这能怨恶意做空的假象敌吗?能怨有人冲着五星红旗来的吗?

确定了以基本面为主,技术面为辅,结合大环境做趋势性判断,并进行严格控制仓位的操作体系。简言之,在什么时候出什么招。相信这种方法也是当今市场上认可度较高的方法。

在开篇的文章中我已经讲到了,对于一个资深投资者而言你自身的能力就是一本百科全书。基本面的研究方法是有规矩可行的,是系统的。当然,需要你不断的积累,不断的学习,不敢说你很精通某个行业,但你在研究的过程中起码知道整个行业的基本概况,我认为是有必要了解的。那么,接下来,我们就从零开始,看如何分析一个企业的好与坏,并且结合应用于投资当中来。分析的整体是由宏观至微观,一层一层的漏斗筛选,最终选择出投资的标的。下面,我们就分四部分讲整个固定的方法。

步骤一:宏观、政策分析

我认为,这部分是绝大多数朋友最簿弱的地方,但是这部分又刚好是对市场大节奏把握的重中之重。大节奏的意思是,股市会持续出现一波走牛行情,即牛市。总结国外、国内历史经验,股市要走牛就两种前提,一种是经济向好;另一种是国家改革,预期改革后经济向好。虽然,中国的股市内幕层出不穷,市场的不规范行为让小散屡屡受损,但整体有据可依。不外乎几个条件,利率下降、政策宽松、改革提速,这一切都是有利于经济向好的预期。只有在这样的条件下,才有可能走出不错的大行情。分为两个方法,一方面,需要我们关注国家的大政策,特别是在新一任领导人上台之后的一些经济举措。另一方面,对于经济观察,我们需要侧重一些经济指标,进行重点关注。在这里,列举一些,但具体含义我不一一解释,需要大家去查阅资料。这些指标包括,PMI、CPI、GDP、人民币汇率、利率、外汇储备等,不仅要关注中国的,同时也要观察美国、欧盟国家这类大经济体的情况,毕竟现在是全球一体化时代。在这里可以推荐大家阅读一本书,以了解这些指标的重要性,书名为《投资前必须读懂宏观经济27个重要指标》。

步骤二:行业分析

有些时候,跳开步骤一,直接介入到步骤二也是可行的。因为,即使在大熊市中,也有某些行业会结构性走牛。由于行业的大利好,获利政策上的支持,业绩发展的超预期而走出波澜壮阔的行情。比如,今年的锂电池行情是典型的逆势而为。锂电池,也正好是近两年整个行业业绩逐步落地的时候,个股业绩开始发酵,市值又较小。在熊市期间,资金量有限的时候,资金偏好于抱团取暖,炒作某一个板块,而市场往往会炒作这类业绩确定,政策上有所支持的企业。

行业分析,行业你以读懂吗?在了解一个企业之前,我们必须清楚的知道该企业属于哪一个细分行业。在这里我列举一些重要问题,让大家对行业的分析有一个清楚的架构,内容如下:

1、我们需要知道行业是周期性行业还是非周期性行业?周期性行业波动性比较明显,可以用大波段进行操作。

2、若是周期性行业则需要了解行业当期处于复苏、发展、繁荣、衰退的哪一个阶段?一般来说,我们埋伏一个企业在衰退的末期、复苏的初期,这是理想的状态。在周期性行业中,我们很容易找到困境反转类型的企业。举个例子,比如其在去年业绩很差,基数较下,而行业整体开始复苏了,企业的业绩会同比大增,出现爆发的可能性,这就是我们提前布局的最好时机,猪周期就是其中一个典型。永远别忘记,股市是需要埋伏的,当业绩兑现就是我们退出之际。

3、我们要清楚知道,当前投资是是朝阳行业还是夕阳行业?并不是说夕阳行业就不可以投资,只能说朝阳行业更容易出现业绩持续增长的企业,这是一种概率性问题。从整体情况而言,朝阳行业容易出成长股。当然,夕阳行业一般行业发展较为成熟,行业格局明显,优质的上市公司多为大蓝筹股。这些股票也值得投资,低PE投资应对这种企业也是一种方法。这里可以区分为,成长股投资、价值股投资。

4、行业的上中下游各是怎么样构成的,其产业链是怎么样的?在上中下游中有哪些龙头公司,分别的竞争格局如何。

5、该行业的产品类型是什么,是快销品还是耐耗品,是必需品,还是非必需品?

6、该行业在国家经济发展中的地位,处于什么发展阶段?比如软件信息行业占国家GDP的比重近些年一直呈上升趋势,地位越来越重要,行业不仅新,而且地位重要,2014-2015年的牛市此行业的涨幅是领先的。

7、该行业国家政策上的支持是什么样的?

通过行业分析的基本梳理,你可以知道整个行业的整体情况。同时你可以在行业中理清楚整个产业链,从产业链中挖掘上中下游的优质企业、龙头企业做为企业的重点研究对象。上述的内容一般可以通过上市公司的招股说明书、券商机构出的行业状况研究等获取。

步骤三、企业分析

进入到企业分析最关键的环节,我们筛选完行业之后,一般可以挑出行业中比较优质的、龙头性企业进入最终的分析。那么对于企业的分析,我们需要关注些什么呢?整体分为两大部分,其一是企业现状分析和财务基本面分析两部分,具体内容如下:

一、企业现状分析

1、公司控股股东如何,是央企,国企还是普通民营。这其中是有区分的,央企,国企按当下的情况看是有国改的预期,而民营企业的发展符合当下经济,快速发展的时代,有潜力,更多的是以实际业绩做贡献。

2、公司的愿景、战略目标是如何?这东西某种程度上是讲故事,但一个企业的成长过程中,在中国的资本市场中需要有一个战略性的故事来吸引人眼球。如何一个企业连故事都没有,何来吸引力。按我个人的经验,每年的年报中,一个优秀的企业会在董事会报告中阐述企业取得的成绩及未来的发展,这一部分非常重要,大家要将几年的信息串起来,看公司是否言出必行,有在做实在的事情。多年以来,我看康得新的公告都是非常喜欢的,公司的战略视野非常明显,这是一个非常值得长期跟踪、投资的企业。

3、公司产品(业务)主要面象的客户群体,在产业链条中属于产业的上、中、下游哪个位置?

4、企业在细分行业中所处的地位,是龙头(引领者)还是其它小跟班?

5、公司的商业模式如何,其产品是否有议价权?议价权非常重要,特别是市场供不应求的产品,如血液制品这个产品供不应求,涨价趋势是明显的。商业模式是不一样的,有快周转的,依赖现金流的沃尔玛模式;有高利润率的,类似茅台模式。

6、营业收入是否有季节性影响或者受汇率因素影响(海外业务占比重)?近期刚上市的科大国创一季度营收是最小的,如果仅看一季度业绩的话,容易造成片面影响,判断不准确。

7、企业的产品竞争力如何,细分市场的市场占有率?这里有点经验,一般而言新的行业在发展之初市占率上对低,行业集中度也低。在这个时候我们就要挑出龙头企业,瞄准并开枪。经济的发展规律是强恒强,大恒大,你挑选了龙头企业,其在未来的发展展过程中增速会快于行业的发展水平,市场占有率也会稳步提升,最终反应到公司的业绩增长上来,对股价也会有直接反应。

8、企业是否有某项核心竞争力(独一无二最好),往往容易形成垄断或者议价权。在医药行业有很多特别的药,比如片仔癀、云南白药、同仁堂等。

9、公司是否高新企业,研发能力如何?一个技术性的企业,研发占营收的比重,高比低好。

10、公司所在城市,这个很重要,沿海城市,重点大中城市的企业在人材、资本积累上更具优势,三大城市经济圈的城市较好。

二、企业及财务基本面分析

1、财务指标务必做到动态的多年对比,这样才能发现企业的趋势。

2、企业的总市值。中国的资本市场喜欢炒作,小市值更好炒。可以将其归类为50亿、100亿、200亿,这些是偏中小市值的,200亿以上就偏大市值了,想要在尽可能短的时间内翻倍比较困难。所以在同等条件下的选择,市值小更美。

3、估值的问题,市盈率PE、市净率PB、市销率PS,市盈率相对增长比率PEG等,你该如何看待及应用。(后期会有估值的专题分享)

4、主营业务收入及增速;需要辩证看待企业的业绩增长情况,一般而言,企业发展有创业初期、成长期、成熟期、衰退期。在A股上市的企业多为成长期以上的企业,在这个阶段中成长期业绩保持高增长,属于成长性股票,但进入成熟期后,则盈利稳定,多成为白马股或者蓝筹股。有时候,企业在某几年投资加大,造成业绩下降,但后面还会有重新腾飞的时候,这属于困境反转股票。所以并不是业绩当年下降就不好,还是要从深度上去了解企业的发展历史。

5、主营成本及增速,成本管控体现在主营成本的增速少于主营业务的收入。

6、毛利润及毛利率,一般而言,毛利率不少于30%为好;

7、净利润及净利润率,净利润率才是最实在的,当下中国上市公司的净利润率平均水平在10%左右,你选择一家企业的,净利润率高于10%,可以说这个指标是优秀的。

8、应收款项、预收款项如何。应收款是被别人欠债,现金不能及时收回,越大越不好,该值应该是小的为好。预收款项是收别人的钱来提前流转,免息使用,当然是越大越好。预收款项较多的行业有种子类企业,如隆平高科,登海种业,这类是先收到钱,再发种子。

9、存货量是否有增加趋势,增加的原因是什么,卖不出还是为了来年业绩的准备,这是不同的。10、现金流量,包括经营现金流(自己挣钱),投资现金流(投资的情况),筹资现金流(通过增发,发债券等融到钱),其中,经营现金流犹为重要,是检验企业利润的根本。11、资产负债率,该指标最好不要超过50%。当然,不同行业是不同的,地产行业一般这个指标都会高于70%以上。

12、流动比率、速动比率,这二个指标来判断公司的偿债能力;

13、货币资金占总资产比,越大越好;

14、净资产收益率(ROE),由三部分组成,杠杆系数、净利润率、总资产周转率,考虑公司的盈利能力,在资产负债率较低的情况下,ROE是越大越好;

上述这14个点,都是我每次在研究一家企业基本财务状况需要关注的点。

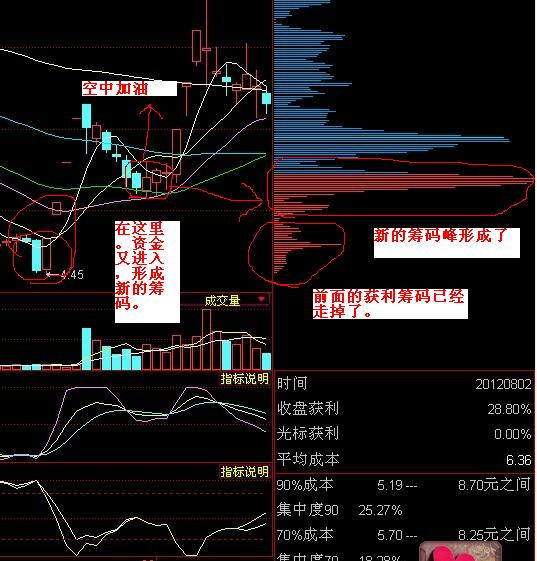

步骤四,市值管理动作

市值管理动作,在中国这个资本市场上是相当重要的。很多时候,机构跟上市公司之间的 默契 程度往往是从这其中而来。典型的市值管理动作包括,高送转、管理层或者大股东增持、定向增发、员工持股、重组并购、发布业绩快报向上修正公告等。这些公告会发布于股价低迷时,但更多的时候是为了配合股价的拉升,庄家在行情低迷的时候已经吸够了筹码,之后稳步拉升时上市公司配合发布利好消息,吸引人气。在这里面可以说体现了,利好出尽是利空,利空出尽则是利好的规律。

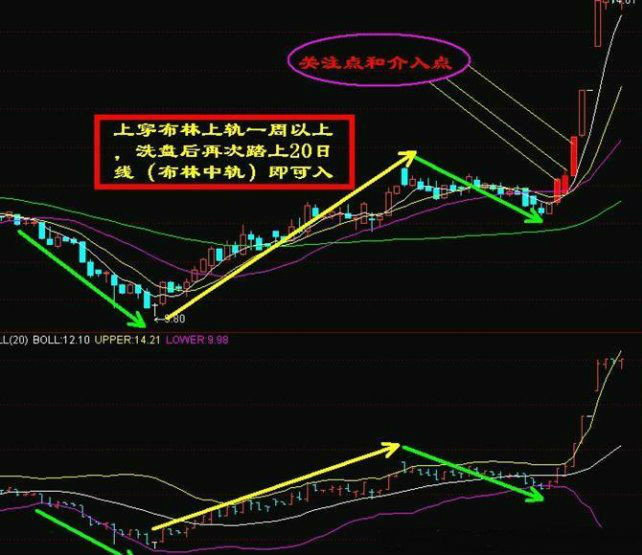

研究这么多,就是在确定这家企业是否真的值得买入?何时买入?怎么买入?买入的方法分为左侧交易法跟右侧交易法。左侧交易法可以利用技术面买入也可以利用估值方法买入(后期课程会分享),右侧交易法更多的是等待大体趋势向好时再确定介入。

当你都了解清楚了,买入并持有,做中长线的交易还是很舒服的,感受时间的魅力。千万不要怕,尝试性自己去研究几个企业,后面则是熟能生巧的功夫罢了.