任何一个领域的成功都需要有良好的学习方法,想在股票市场快速提高交易水平,是应该先精一样而后再涉及其他。

这个实战过程经历了两大阶段,第一阶段:是筹码自身运用:机械描红(找到牛股照着学)——发现规律(渐渐发现筹码基本规律)——总结失败(实战中也曾失败过)——反复纠错(反复交易找到不足)——稳定盈利(终于只用单一技巧便可稳定盈利);第二阶段:是综合运用:结合量价(把技术分析中最核心的量价关系融入其中,为筹码分布的分析找到真正的靠山)——指标共振(加入指标共振,此时方如虎添翼)——追求价值(长线牛股必须要有基本面的支持。当我把技术、博弈、基本面相结合时才真正觉得在市场中安全了、快乐了。当年我的华峰氨纶4个月获利4倍就是这么来的)——三关加码(我的闯三关理论成熟后,大大加强了捕捉板块热点和龙头品种的可能性,它和筹码结合后,成功的概率空前提高)——终成体系(自此,我的筹码分布理论研究之路已渐进成熟)。下面我就简单介绍几种重要的筹码分布的战法。

几种经典战术

(一)单峰密集实战妙用(在实战中我总结了几种单峰类型:金茂大厦型、双子塔型、厚单峰型、避雷针型等),下面重点介绍一下金茂大厦单峰密集型。

典型案例:云南白药(图1,时间2009年8月26日)

实战条件:

1,股价经历较长时间盘横。

2,筹码出现极细且长的峰型(密集峰的形状酷似上海金茂大厦,故冠名金茂大厦型)。

3,如果此时整个板块同时启动,一定要强于大盘,逆市整体发力就更佳。

4,基本面在当季有净利润30%~50%以上增长就更为可靠。

5,买入点为突破最长峰值。

6,卖点为底部密集长峰移动至上方。

(二)双峰密集实战技法(双峰分为下长上短型、下短上长型、双子塔型等)。

典型案例:大华股份——双子塔型(图2,时间:2010年7月5日)

实战条件:

1,股价经历底部长期盘整,使得底部换手充分形成底部第一密集峰。

2,经过一轮上涨后底峰纹丝不动,此时在相对高位又形成一密集峰,这就是第二密集峰,从形态上看似双子塔式建筑。

3,双峰密集往往需要基本面的配合,因为在一个相对高位仍有人敢于拿筹码,公司背后一定有一些推动股价上涨的因素。所以可以选择当季净利润有30%~50%以上增长的目标公司,如果有国家政策面的扶植就更好。

4,尽量选择小盘股,最好有高送题材。

5,买点上,由于没有在第一峰值处发现,只能选在股价突破第二峰值处买入,此时最好是缩量上涨,因为大幅上涨后再放量创新高,有派货的可能,缩量更为安全。

6,卖点为第一峰全部移动至上方或平均成本移动至第二峰上沿。

(三)多峰密集(多峰密集多为长线大牛股)。

典型案例:古井贡酒(图3,时间:2011年8月29日)

实战条件:

1,股价经过底部长期盘整持续充分换手,获得第一密集峰,随着股价进一步上涨有人仍愿意出更高的价格收集筹码形成第二峰,这样,股价不断地创出新高过程中每次调整后都有人再次进场买入,可以在筹码分布图上看到有多个密集峰。

2,这样的情形并不多见,往往出现多峰密集是因为基本面情况好,尽量选择业绩大转折的企业,最好是年净利润有100%以上的增长。经过我多年总结,这样的股票几乎是四面全优选手,政策面、基本面、资金面、技术面全部处于极佳状态。

3,小盘仍是首选,高送加分。

4,消费和绩优最应该留意不要放过。

5,买点选择:一、二、三峰的突破几乎都是买点,二峰之后最好不要放量,缩量才是筹码锁定的标志。

6,卖点:多峰长牛的卖点一般极难掌握,除了业绩估值外一般技术根本处理不好。但业绩的估算何其难也,我们最好的办法是选择在平均成本移至三峰之上的中高位卖掉。

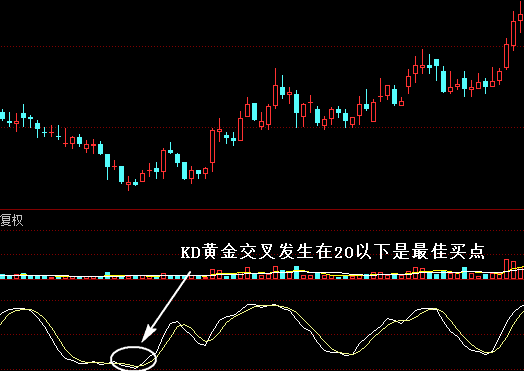

(四)筹码的综合运用(这里我只介绍一种指标共振方法)。

典型案例:三峡水利(图4,时间:2011年1月26日)

实战条件:

1,股价经过盘整(该股是大盘下跌时其明显强于大盘)形成了一个单峰密集区。

2,启动前,股价明显处于一个底部不断抬高之势,拉高前有一个缩量的过程。

3,最好有政策面或其他消息面的配合。

4,买点选择:股价突破近期高点,当日走势要极强于大盘,大盘走弱其选择%&&&&&%拉%&&&&&%为最佳,如有%&&&&&%效应则加分。

5,启动之时如再能出现与boll(布林线)mtm(动力指标)tow(宝塔线)共振几乎是必买机会,BOLL成张嘴之势,MTM刚刚形成金叉,TOW已形成平底转阳,这三点与突破筹码密集峰高点形成共振,短期大牛的成功概率极高。

综上所述,本文介绍了一些本人在筹码分布实战过程中总结的一些小技巧,篇幅有限不能详述,希望对大家能有所帮助。由于筹码分布也属于技术的范畴,必然有其不足之处,不要神化它,一定要学会客观地应用,它的确是一把不可多得的测量主力成本、%&&&&&%资金进出的标尺,愿大家能早日掌握它、使用它,相信能为你带来良好的收益。