下面将通过对macd与波浪理论的配合研究,全面揭示MacD自身的“波浪理论”,进而可以通过MACD来灵活的进行波段操作。

从上图中可以明显的看出:

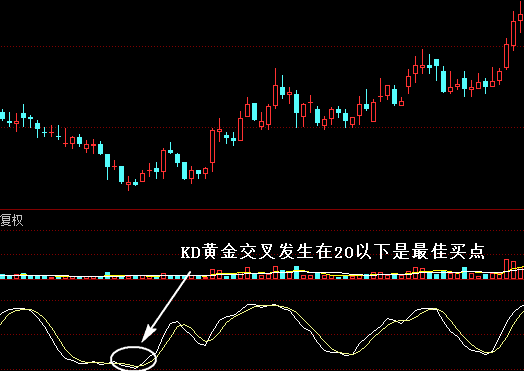

1)股价经过一波长期下跌后,股价与MACD形成底背离,股价可能止跌反转回升。

2)当股价逐步走高,中长期价格均线(以60日线为准)逐步抬升,股价站稳60线后并继续向上拉升,这往往是波浪中的第1浪,伴随着1浪的是DIF和DEA两线从零轴线下金叉上穿并站稳零轴线继续上扬。

3)第2浪是波浪理论的短暂调整浪,此时DIF高位下穿DEA形成高位死叉,意味着股价短暂调整的开始。

4)第3浪是主升浪,当第2浪调整结束后,DIF重新金叉上穿DEA,该金叉经常位于零轴上方或零轴上下附近,因为零轴近似于60日价格均线,股价不能跌破太多,如果跌破太多,则期待的市场主上升浪值得怀疑。在第3浪行情中,MACD会随着股价的推升而抬高。

5)第4浪是推升浪中的第二个短暂调整浪,此时DIF再次高位下穿DEA形成高位死叉,意味第4浪调整的开始。在第4浪中,股价往往会跌破60日均线。同样,DIF和DEA也往往会下穿至零轴线下方。

6)第5浪是推升浪的最后一浪,伴随着股价调整的结束和进一步推升的开始,此时DIF再次上穿DEA形成金叉。这一浪最明显的顶部技术特征就是:当股价第5浪的高点创出相对于第3浪的新高时,DIF与DEA的最高点低明显的没有相应的创出新高,相反会持平或底于DIF、DEA第3浪的最高点,这就是明显的顶背离,意味着整个上涨行情接近尾声,要谨慎小心,警惕反转下跌的随时到来。

7)下跌A浪是调整浪的第一浪,伴随着顶部到来和下跌的开始,股价会下穿中长期价格均线(以60线为准),且中长期价格均线掉头向下。此时,DIF再次下穿DEA形成高位死并快速双双下穿零轴线。

8)B浪是调整浪中的反弹浪,在A浪下跌过后,由于短期的超跌,股价远离中长期价格%&&&&&%(以60日线为准),DIF和DEA双线在零轴下方且远离零轴,此时DIF会上穿DEA形成零下金叉开始反弹,但反弹的幅度往往不大。

9)C浪是调整浪中的最后一浪,在经过B浪%&&&&&%后,股价再次调头向下,DIF下穿DEA形成死叉(经常在零轴下方),意味着一波疯狂杀跌的开始,要及时的规避风险。在大C浪的末期,随着空方的逐步衰竭,在股价不断创新低的同时,DIF和DEA两线却悄然逐波抬升,意味着下跌到了尾声,市场有可能止跌反转上涨,重新开始波浪运行的下一个轮回。

恪守“绝不让赢利转为亏损”的格言,当赢利跌回买入价格附近时卖出。放弃“绝不将赢利转为亏损”的格言,改为用止损来搏大波段。进一步研究改善止损点位的摆放,同时找出由赢利转而跌破买入价而仍然可以继续等待的一些条件。