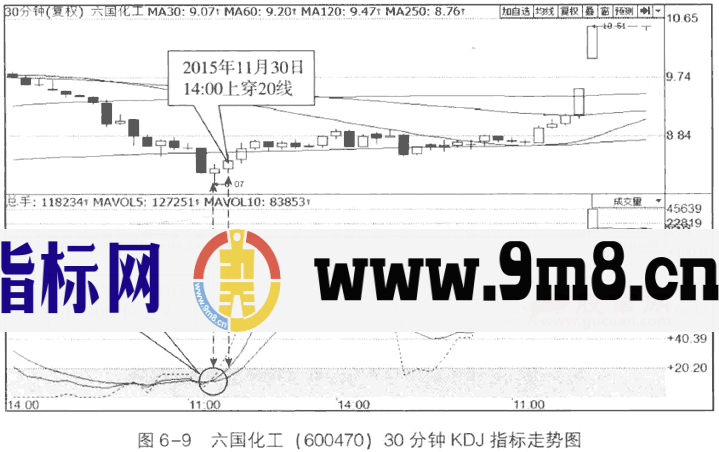

(1)短期均线 短期均线中最常用的是5日均线和10日均线,分别代表一周或两周的平均价短期均线揭示了市场的短期震荡,投资者可以以此做出短线买卖的决策。 (2)中期均线 中期均线中最常用的是20日、30日和60日均线,20日均线代表一个月(4周)的平均股价,在中短线操作时常会用到。30日均线和60日均线(季线)的波动更具稳定性,能指出市场的中期波动方向,是投资者中线操作的重要依据。 (3)长期均线 长期均线中最常用到是120日均线和250日均线。250日与股市一年的开市时间相差不多,因而常被称为年线;120日一般代表了半年的周期,因而常被称为半年线。长期均线指明了行情的长期趋势,具有相当高的稳定性。 2.30日均线的交易含义 30日均线属于中期均线的技术范畴,是股价或指数近30天的平均收盘价。通过30日均线,我们能够知道如何把握波段收益、规避波段风险,能够分析出庄家是否人驻或出货。 30日均线往往是大盘或者个股中线行情的生命线,是波段行情的强弱分水岭。30日均线之下的股票就像麻雀,不可能远走高飞。30日均线之上的股票就像雄鹰,可能展翅高飞。 每当一波上涨行情结束,大盘指数向下跌破30日均线时,往往会产生一波中期下跌行情。每当一波下跌行情结束,大盘指数向上突破30日均线时,往往会产生一波中期上涨行情。 此外,30日均线已经具备了较强的趋势性,上升或下跌趋势一旦形成,短期内很难改变。 概括起来说,30日均线对股价走势的影响包括以下几项。 (1)股价与30日均线双双上升或下降。 如果股价和30日均线皆呈上升趋势,表明上涨行情仍将继续,投资者可以适度追涨0如果股价和30日均线皆呈下降趋势,表明下跌行情仍将继续,投资者应坚决空仓。 (2)30日均线由走平到拐头。 30日均线处于低位并开始走平时,可能是主力进场建仓的信号。当30日均线由走平开始向上翘头时,表明主力建仓基本结束,中期趋势向好,投资者可大胆买人。 当股价上涨到一定高度后,如果30日均线有走平的迹象,说明股价滞涨,有可能是庄家刚开始出货,此时持股者可以先卖出部分股票。如果之后30日均线掉头向下,投资者应毫不犹豫地清空仓位。 (3)股价突破30日均线是最佳买卖点。 在低价位区间,股价自下而上突破30日均线时,往往是中长线最佳买入点。在高价位区间,股价自上而下跌破30日均线时,往往是中长线最佳卖出点。股价向上突破30日均线时,必须要有成交量放大的配合,否则买人信号的可靠性会降低。 有时股价完成向上突破后,会回抽到30曰均线附近进行确认。如果股价重新回到30日均线以下,则说明此次突破是假突破,前期买人的投资者应果断止损。如果股价没有重新回到30均线以下,则证明突破有效,投资者可以在股价再次企稳回升之时加仓买人。 (4)股价回调不破30日均线。 在上升趋势中,30日均线是庄家的护盘线。股价回档却没能跌破30日均线,且成交量明显萎缩,则股价再度上涨时是较佳的买人时机。 在下跌趋势中,30日均线是较强的阻力线。股价反弹却没能突破30日均线,则股价再度下跌时是较好的卖出时机。 一般情况下,股价冲过30日均线后,至少要回调至30日均线一次。 3.操作建议 30日均线对股价运行趋势具有重要的指示作用,MACD金叉则可在30日均线发出趋势向好的前提下帮助捕捉波段买人信号。 MACD金叉十30日均线拐头的操作建议如下。 第一,股价在底部区域出现盘整走势,且MACD指标多次出现金叉与死叉,此时仍属于筑底阶段。 第二,MACD指标出现金叉后,DIFF快线继续上政,无意回调时,若30日均线同时拐头向上,则意味着股价即将启动上涨。 第三,若30日均线拐头时,MACD指标同步出现金叉,则此时为最佳买点。若30日均线拐头时,MACD指标呈多头发散状态,可以直接追涨买人DIFF快线与DEA慢线能够自上而下突破0轴时,则属于该股的加仓点。 如图所示,西部证券的股价在2014年中出现了震荡筑底迹象,MACD指标在0轴下方多次出现金叉与死叉形态,这说明股价正在选择未来突破的方向。

图示:西部证券(002673)MACD指标与30日均线组合走势图

2014年7月14日,DIFF快线向上突破了DEA慢线,形成黄金交叉,并且此时30日均线由下倾转为走平,说明股价有企稳向好的可能,投资者可于次日少量买人该股。

2014年7月18日,DIFF快线向上突破0轴,说明市场已经转为多头主导,此时30日均线出现拐头向上迹象,投资者可在此时加仓买人该股。

二、MACD金叉+KDJ金叉

MACD指标在0轴附近出现黄金交叉前,KDJ指标已经先行出现黄金交叉,则意味着股价未来上涨的可能性较大。

1.随机指标 KDJ

随机指标,英文简称为KDJ,是一种中短线分析工具,主要用来反映市场上买卖力量的强弱和超买超卖现象,能够在股价尚未上升或下降之前发出准确的买卖信号。

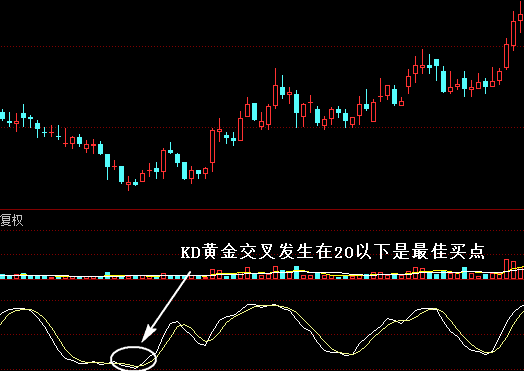

该指标由乔治 兰恩博士首创,是根据统计学原理,将某个周期内出现过的最高价、最低价及最后一个收盘价作为基本数据,来计算最后一个计算周期的未成熟随机值RSV,然后根据平滑移动平均的方法确定K值、D值与J值,并绘制成相应的曲线图来研判行情,如图所示。

图示:西部证券(002673)MACD指标与30日均线组合走势图

2014年7月14日,DIFF快线向上突破了DEA慢线,形成黄金交叉,并且此时30日均线由下倾转为走平,说明股价有企稳向好的可能,投资者可于次日少量买人该股。

2014年7月18日,DIFF快线向上突破0轴,说明市场已经转为多头主导,此时30日均线出现拐头向上迹象,投资者可在此时加仓买人该股。

二、MACD金叉+KDJ金叉

MACD指标在0轴附近出现黄金交叉前,KDJ指标已经先行出现黄金交叉,则意味着股价未来上涨的可能性较大。

1.随机指标 KDJ

随机指标,英文简称为KDJ,是一种中短线分析工具,主要用来反映市场上买卖力量的强弱和超买超卖现象,能够在股价尚未上升或下降之前发出准确的买卖信号。

该指标由乔治 兰恩博士首创,是根据统计学原理,将某个周期内出现过的最高价、最低价及最后一个收盘价作为基本数据,来计算最后一个计算周期的未成熟随机值RSV,然后根据平滑移动平均的方法确定K值、D值与J值,并绘制成相应的曲线图来研判行情,如图所示。

图示:KDJ指标图示

一般来讲,KDJ指标具有如下几项特性。

(1)KDJ指标山K、D、」三条曲线组成,其中波动最快的为曲线J,其次是曲线K,曲线D最为平滑,安全性也最好。

(2)K值和D值的取亻直范围均在0~100之间(KDJ指标的标谁取值范围为0一100%。很多炒股软件为了方便投资者应月都省略了后面的百分号),50是KDJ指标值的多空分界线。当KDJ指标处于50中轴线之上时,表示市场处于多头行情中;当KDJ指标处于50中轴线之下时,表示市场处于空头行情中。

(3)KDJ指标也是非常重要的超买超卖指标。当KD值 20时,为超卖状态;当KD值 80时,为超买状态。

(4)当J值 100时,曲线J会接触到顶部,表示曲线K已经远高于曲线D,股价短期内见顶的概率增大;当J值 0时,曲线J会接触底部,表示曲线K已经远低于曲线D,股价短期内见底的概率增大。

(5)由于KD的数值永远处于0-100的区间内,所以就有可能产生钝化的现象。当KD的数值己经到顶而无法超越100,或是已经触底而无法低于0时,此时行情虽然依旧激烈地变化着,但KDJ指标却无法给出正确的指示。

2.KDJ指标的交易含义

(1)KDJ指标超买。

当股价在高价位区域波动,这时KDJ指标线(尤其是曲线D)进人80以上的超买区,投资者要注意风险。当KDJ指标线在超买区发生转折时,投资者应该考虑卖出。

(2)KDJ指标超卖。

当股价在低价位区域波动,这时KDJ指标线(尤其是曲线D)进人20以下的超卖区,投资者应加大关注力度。当KDJ指标线在超卖区发生转折时,激进的投资者可以适当建仓。

(3)KDJ指标低位金又。

当K值和D值均小于30(小于20更好),曲线K从下向上穿越曲线D,则KDJ指标形成低位金叉,表示短期内人气聚集,股价有上涨的可能,是买入信号。在低位时,曲线K和曲线D可能会重复金叉多次。短时间内形成金叉的次数越多,买人信号越强烈。

〔4)KDJ指标高位死又。

当K值和D值均大于70(大于80更好),曲线K从上向下穿越曲线D,则KDJ指标形成高位死叉,表示短期内人气涣散,股价有下跌的可能,是卖出信号。在高位时,曲线K和曲线D可能会重复死叉多次。短时间内形成死叉的次数越多,卖出信号越强烈。

(5)KDJ指标与股价出现底背离

当股价再次下跌时创出新低,而KD值在再次下降时却没有创出新低,称为底背离。这种现象暗示股价下跌行情即将结束、为买人信号。

(6)KDJ指标与股价出现顶背离。

当股价再次上升时创出新高,而KD值再次上升时却没有创出新高,称为顶背离。这种现象暗示股价上涨行情即将结束,为卖出信号。

3.操作建议

MACD指标经常作为波段操作的重要参考指标,而KDJ指标因其灵敏度较高,常常被作为捕捉超短线买卖信号的利器。

MACD金叉+KDJ金叉的操作建议如下。

第一,股价处于阶段底部或回调时,KDJ指标率先走出黄金交叉形态,随后MACD指标也呈黄金交叉形态,两个金又相隔的时间最好不要超过3个交易日。

第二,KDJ金叉值小于50,MACD金叉位于0轴上方附近位置,MACD金叉时成交量出现明显放大更佳。

第三,若两个金叉出现时,股价位于20日均线上方更好。

第四,20日均线向上,MACD指标出现金叉时,为该股的最佳买点。

如图48所示,兔宝宝的股价在2015年上半年出现震蕩上涨行情。2015年4月底到5月初期间,该股出现了短暂的回调,MACD指标和KDJ指标同步出现死亡交叉形态。

2015年5月11日,该股KDJ指标率先触底反弹,并形成了低位黄金交叉形态。此交叉点位于50线下方,说明该交叉点的含金量较高,投资者宜密切关注随后该股股价走势.

5月13日,该股股价连续3个交易日上攻,MACD指标在该日出现黄金交叉形态。此交叉点位于0轴上方附近,同样含金量十足。

至此,KDJ金叉与MACD金叉共振出现,此时股价已经顺利突破20日均线,这说明短期内会有一波快速上涨行情。

图示:KDJ指标图示

一般来讲,KDJ指标具有如下几项特性。

(1)KDJ指标山K、D、」三条曲线组成,其中波动最快的为曲线J,其次是曲线K,曲线D最为平滑,安全性也最好。

(2)K值和D值的取亻直范围均在0~100之间(KDJ指标的标谁取值范围为0一100%。很多炒股软件为了方便投资者应月都省略了后面的百分号),50是KDJ指标值的多空分界线。当KDJ指标处于50中轴线之上时,表示市场处于多头行情中;当KDJ指标处于50中轴线之下时,表示市场处于空头行情中。

(3)KDJ指标也是非常重要的超买超卖指标。当KD值 20时,为超卖状态;当KD值 80时,为超买状态。

(4)当J值 100时,曲线J会接触到顶部,表示曲线K已经远高于曲线D,股价短期内见顶的概率增大;当J值 0时,曲线J会接触底部,表示曲线K已经远低于曲线D,股价短期内见底的概率增大。

(5)由于KD的数值永远处于0-100的区间内,所以就有可能产生钝化的现象。当KD的数值己经到顶而无法超越100,或是已经触底而无法低于0时,此时行情虽然依旧激烈地变化着,但KDJ指标却无法给出正确的指示。

2.KDJ指标的交易含义

(1)KDJ指标超买。

当股价在高价位区域波动,这时KDJ指标线(尤其是曲线D)进人80以上的超买区,投资者要注意风险。当KDJ指标线在超买区发生转折时,投资者应该考虑卖出。

(2)KDJ指标超卖。

当股价在低价位区域波动,这时KDJ指标线(尤其是曲线D)进人20以下的超卖区,投资者应加大关注力度。当KDJ指标线在超卖区发生转折时,激进的投资者可以适当建仓。

(3)KDJ指标低位金又。

当K值和D值均小于30(小于20更好),曲线K从下向上穿越曲线D,则KDJ指标形成低位金叉,表示短期内人气聚集,股价有上涨的可能,是买入信号。在低位时,曲线K和曲线D可能会重复金叉多次。短时间内形成金叉的次数越多,买人信号越强烈。

〔4)KDJ指标高位死又。

当K值和D值均大于70(大于80更好),曲线K从上向下穿越曲线D,则KDJ指标形成高位死叉,表示短期内人气涣散,股价有下跌的可能,是卖出信号。在高位时,曲线K和曲线D可能会重复死叉多次。短时间内形成死叉的次数越多,卖出信号越强烈。

(5)KDJ指标与股价出现底背离

当股价再次下跌时创出新低,而KD值在再次下降时却没有创出新低,称为底背离。这种现象暗示股价下跌行情即将结束、为买人信号。

(6)KDJ指标与股价出现顶背离。

当股价再次上升时创出新高,而KD值再次上升时却没有创出新高,称为顶背离。这种现象暗示股价上涨行情即将结束,为卖出信号。

3.操作建议

MACD指标经常作为波段操作的重要参考指标,而KDJ指标因其灵敏度较高,常常被作为捕捉超短线买卖信号的利器。

MACD金叉+KDJ金叉的操作建议如下。

第一,股价处于阶段底部或回调时,KDJ指标率先走出黄金交叉形态,随后MACD指标也呈黄金交叉形态,两个金又相隔的时间最好不要超过3个交易日。

第二,KDJ金叉值小于50,MACD金叉位于0轴上方附近位置,MACD金叉时成交量出现明显放大更佳。

第三,若两个金叉出现时,股价位于20日均线上方更好。

第四,20日均线向上,MACD指标出现金叉时,为该股的最佳买点。

如图48所示,兔宝宝的股价在2015年上半年出现震蕩上涨行情。2015年4月底到5月初期间,该股出现了短暂的回调,MACD指标和KDJ指标同步出现死亡交叉形态。

2015年5月11日,该股KDJ指标率先触底反弹,并形成了低位黄金交叉形态。此交叉点位于50线下方,说明该交叉点的含金量较高,投资者宜密切关注随后该股股价走势.

5月13日,该股股价连续3个交易日上攻,MACD指标在该日出现黄金交叉形态。此交叉点位于0轴上方附近,同样含金量十足。

至此,KDJ金叉与MACD金叉共振出现,此时股价已经顺利突破20日均线,这说明短期内会有一波快速上涨行情。

图示:兔宝宝{m2043)MACD金叉与KDJ金叉共振

三、MACD底背离+CCI向上突破 100

MACD指标出现底背离形态,预示股价即将展开反弹。此时CCI指标向上突破+100线或-100线,则是较为明确的买人信号。

1.顺势指标一一CCI

顺势指标,英文简称为CCI,山美国股市分析家唐纳德.兰伯特所创,是一种重点研判股价偏离程度的分析工具。该指标用目前股价的波动程度和常态分布范围比较,研判市场的超买超卖状态,用以捕捉趋势反转点。

CCI指标看起来非常简单,仅仅由一条指标线构成。与很多波动范围在0~100之间的超买超卖指标(如KDJ、RSI等)不同,CCI指标的运行区域没有限制,可以是从负无穷大到正无穷大之间的任何数值。如图9所示。

CCI指标具有如下几项特性。

(1)CCI指标有一个相对的技术参照区域:+100和-100。当CCI指标运行到+100以上时,进人超买区;当CCI指标运行到-100以下时,进入超卖区;当CCI指标在-100到+100之间运行时,表示股价处于震荡区,这时该指标基本处于失效状态。因此,+100是CCI的 天线 -100是CCI的 地线 。

图示:兔宝宝{m2043)MACD金叉与KDJ金叉共振

三、MACD底背离+CCI向上突破 100

MACD指标出现底背离形态,预示股价即将展开反弹。此时CCI指标向上突破+100线或-100线,则是较为明确的买人信号。

1.顺势指标一一CCI

顺势指标,英文简称为CCI,山美国股市分析家唐纳德.兰伯特所创,是一种重点研判股价偏离程度的分析工具。该指标用目前股价的波动程度和常态分布范围比较,研判市场的超买超卖状态,用以捕捉趋势反转点。

CCI指标看起来非常简单,仅仅由一条指标线构成。与很多波动范围在0~100之间的超买超卖指标(如KDJ、RSI等)不同,CCI指标的运行区域没有限制,可以是从负无穷大到正无穷大之间的任何数值。如图9所示。

CCI指标具有如下几项特性。

(1)CCI指标有一个相对的技术参照区域:+100和-100。当CCI指标运行到+100以上时,进人超买区;当CCI指标运行到-100以下时,进入超卖区;当CCI指标在-100到+100之间运行时,表示股价处于震荡区,这时该指标基本处于失效状态。因此,+100是CCI的 天线 -100是CCI的 地线 。

图示:CCI指标图示

(2)作为一种中短线的超买超卖指标,CCI指标具有自己的独特之处。如果行情是超乎寻常的强势,走势不停地持续前进,很多超买超卖指标会突然失去方向,出现钝化现象。但CCI指标没有取值范围的限制,所以一般不会出现钝化现象,对于持续上涨或持续下跌的非常态行情,特别是那些短期内的暴涨暴跌走势研判非常有效。

(3)CCI指标适用于股价突破后的连续上涨或者连续下跌行情。当股价在一个区间内连续反复震荡时,CCI指标难以发出有效的买卖信号.

2.CGI指标的交易含义

(1)CCI指标向上突破+100

当CCI指标由下向上突破+100线进人非常态区间,表明股价脱离常态,进人异常波动的非常态走势,投资者可以实施中短线买人策略。如果股价同时在成交量放量配合下出现较大幅度的涨升,则买人信号更为可信。

(2)CCI指标向下跌破+100

当CCI指标从上向下跌破+100线重新进人常态区间,表明股价的上涨阶段可能结束,将进人盘整或下跌行情,投资者应及时逢高派发。

(3)CCI指标向上突破-100

当CCI指标从下向上突破-100线重新进人常态区间时,表明股价的探底阶段可能结束,又将进人一个上涨行情,投资者可以适量买人。

(4)CCI指标向下跌破-100。

当CCI指标从上向下跌破-100线进人非常态区间时,表明股价已经结束盘整,重新步人下跌之路。之后股价将进人一个较长的探底过程,投资者应以空仓观望为主。

(5)CCI指标与股价底背离。

CCI曲线处于一100之下的非常态区间,在股价与CCI同时创出新低后,如果股价再次创出新低而CCI指标却止跌企稳,就形成底背离现象。底背离是行情见底信号,投资者可以适量买人股票。一般要反复出现几次底背离,才能确认趋势反转。

(6)指标与股价顶背离。

CCI曲线处于+100以上的非常态区间,在股价与CCI同时创出新高后,如果股价再次创出新高而CCI指标却出现回落,就形成顶背离现象。顶背离是行情见顶信号,投资者应尽快卖出股票。

3.操作建议

MACD指标经常作为波段操作的重要参考指标,而CCI指标是寻找强势动能的最佳助手。也就是说,CCI指标可以捕捉到异常的上涨或下跌动能当MACD指标形成底背离形态时,说明股价将启动上涨。此时,若CCI指标发出强势买人信号,则未来股价上涨的概率会更高。

MACD底背离+CCI向上突破 100的操作建议如下。

第一,股价处于阶段底部,或回调时出现了两个明显的低点,且后一个低于前一个,而MACD指标形成的两个低点却是后一个高于前一个,这说明MACD指标与股价形成了底背离。

第二,MACD指标出现底背离后,CCI指标向上突破+100线或-100线,说明股价上升动能得到加强。

图示:CCI指标图示

(2)作为一种中短线的超买超卖指标,CCI指标具有自己的独特之处。如果行情是超乎寻常的强势,走势不停地持续前进,很多超买超卖指标会突然失去方向,出现钝化现象。但CCI指标没有取值范围的限制,所以一般不会出现钝化现象,对于持续上涨或持续下跌的非常态行情,特别是那些短期内的暴涨暴跌走势研判非常有效。

(3)CCI指标适用于股价突破后的连续上涨或者连续下跌行情。当股价在一个区间内连续反复震荡时,CCI指标难以发出有效的买卖信号.

2.CGI指标的交易含义

(1)CCI指标向上突破+100

当CCI指标由下向上突破+100线进人非常态区间,表明股价脱离常态,进人异常波动的非常态走势,投资者可以实施中短线买人策略。如果股价同时在成交量放量配合下出现较大幅度的涨升,则买人信号更为可信。

(2)CCI指标向下跌破+100

当CCI指标从上向下跌破+100线重新进人常态区间,表明股价的上涨阶段可能结束,将进人盘整或下跌行情,投资者应及时逢高派发。

(3)CCI指标向上突破-100

当CCI指标从下向上突破-100线重新进人常态区间时,表明股价的探底阶段可能结束,又将进人一个上涨行情,投资者可以适量买人。

(4)CCI指标向下跌破-100。

当CCI指标从上向下跌破-100线进人非常态区间时,表明股价已经结束盘整,重新步人下跌之路。之后股价将进人一个较长的探底过程,投资者应以空仓观望为主。

(5)CCI指标与股价底背离。

CCI曲线处于一100之下的非常态区间,在股价与CCI同时创出新低后,如果股价再次创出新低而CCI指标却止跌企稳,就形成底背离现象。底背离是行情见底信号,投资者可以适量买人股票。一般要反复出现几次底背离,才能确认趋势反转。

(6)指标与股价顶背离。

CCI曲线处于+100以上的非常态区间,在股价与CCI同时创出新高后,如果股价再次创出新高而CCI指标却出现回落,就形成顶背离现象。顶背离是行情见顶信号,投资者应尽快卖出股票。

3.操作建议

MACD指标经常作为波段操作的重要参考指标,而CCI指标是寻找强势动能的最佳助手。也就是说,CCI指标可以捕捉到异常的上涨或下跌动能当MACD指标形成底背离形态时,说明股价将启动上涨。此时,若CCI指标发出强势买人信号,则未来股价上涨的概率会更高。

MACD底背离+CCI向上突破 100的操作建议如下。

第一,股价处于阶段底部,或回调时出现了两个明显的低点,且后一个低于前一个,而MACD指标形成的两个低点却是后一个高于前一个,这说明MACD指标与股价形成了底背离。

第二,MACD指标出现底背离后,CCI指标向上突破+100线或-100线,说明股价上升动能得到加强。

第三,CCI指标向上突破+100线或刁00线时,MACD柱线应位于0轴上方,呈伸长形态。 第四,CCI指标向上突破+100线或-100线时,为该股的最佳买点。 如图所示,德力股份的股价在2014年中到20巧年初出现震荡下跌行情2m4年月和20巧年1月,该股股价分别出现了两个短期低点,且后一个低点低于前一个低点。MACD指标也同步出现了两个低点,不过后一个要高于前一个。这说明MACD指标与股价形成了底背离形态。

图示:德力股份(002571)MACD底背离与CCI买入信号

2015年1月13日,该股CCI指标自常态区间向上突破+100线,说明股价上涨动能进人了超强区间。此时,MACD指标中的DIFF快线正在向右上方倾斜,MACD柱线位于0轴上方且逐渐变长,说明股价将发动一波快速上涨。投资者可在股价向上突破+100线后买人该股。

四、MACD金叉+RSI超卖

MACD指标在0轴附近出现黄金交叉前,RSI指标早已进人超卖区间、则意味着股价未来上涨的可能性较大。

1.相对强弱指标一一RSI

相对强弱指标,又称力度指标,英文简称为RS1,是由美国技术分析大师威尔斯 威尔德创立的。该指标通过比较一段时期内的收盘涨幅和总波动幅度之间的比值,来分析市场买卖意向和实力,从而对未来市场走势做出预到。

其基本原理是,在一个正常的股市中,多空买卖双方的力量必须得到均衡,股价才能稳定,如图所示

图示:德力股份(002571)MACD底背离与CCI买入信号

2015年1月13日,该股CCI指标自常态区间向上突破+100线,说明股价上涨动能进人了超强区间。此时,MACD指标中的DIFF快线正在向右上方倾斜,MACD柱线位于0轴上方且逐渐变长,说明股价将发动一波快速上涨。投资者可在股价向上突破+100线后买人该股。

四、MACD金叉+RSI超卖

MACD指标在0轴附近出现黄金交叉前,RSI指标早已进人超卖区间、则意味着股价未来上涨的可能性较大。

1.相对强弱指标一一RSI

相对强弱指标,又称力度指标,英文简称为RS1,是由美国技术分析大师威尔斯 威尔德创立的。该指标通过比较一段时期内的收盘涨幅和总波动幅度之间的比值,来分析市场买卖意向和实力,从而对未来市场走势做出预到。

其基本原理是,在一个正常的股市中,多空买卖双方的力量必须得到均衡,股价才能稳定,如图所示

RSI指标图示

RSI指标具有如下几项特性。

(1)RSI指标的波动较为频繁,但实用性较强,常被用来研判中短期趋势,以及预测阶段性顶部和阶段性底部。

(2)RSI指标是向上和向下两种力量的比较,若向上的力量较大,则RSI曲线上升;若向下的力量较大,则RSI曲线下降。由此可以测算出市场走势的强弱。

(3〕6日RS]指标是一个短线技术指标,适合分析较短周期内的股价走势如果要分析较长周期的股价走势时,投资者可以多参考12日RSI线和24日RSI线。

(4〕RSI指标的取值范围在0~100之间,RSI=50为强势市场与弱势市场分界点。RSI曲线山上向下突破了50位置,代表市场已经转弱;RSI曲线由下向上突破了50位置,代表市场开始走强。

(5〕对于超买超卖区的界定,投资者可以根据市场具体情况而定。在一般市场行情中,RSI数值(通常以6日RSI来判断〕在80以上可以认为是超买,20以下可以认为是超卖。但在牛市中,超买区可以定为在90以上,超卖区可以定在30以下;在熊市中,超买区可以定为70以上,超卖区可以定为10以下。

(6)由于设计上的原因,RSI指标进人超买区或超卖区后,会出现钝化问题,这时尽管股价波动较大,但RSI的波动却非常缓慢比如,在牛市中,RSI值经常会升至90以上;在熊市中,RSI值经常会降到10以下。所以,在较强的牛市或熊市中,如果VR等指标显示股价为强势,那么投资者应该放弃使用RSI指标。

(7〕R指标的取值范围分为5个区域,投资者可以根据指标值落入的区域来判断行情的强弱,如表所示。

RSI指标图示

RSI指标具有如下几项特性。

(1)RSI指标的波动较为频繁,但实用性较强,常被用来研判中短期趋势,以及预测阶段性顶部和阶段性底部。

(2)RSI指标是向上和向下两种力量的比较,若向上的力量较大,则RSI曲线上升;若向下的力量较大,则RSI曲线下降。由此可以测算出市场走势的强弱。

(3〕6日RS]指标是一个短线技术指标,适合分析较短周期内的股价走势如果要分析较长周期的股价走势时,投资者可以多参考12日RSI线和24日RSI线。

(4〕RSI指标的取值范围在0~100之间,RSI=50为强势市场与弱势市场分界点。RSI曲线山上向下突破了50位置,代表市场已经转弱;RSI曲线由下向上突破了50位置,代表市场开始走强。

(5〕对于超买超卖区的界定,投资者可以根据市场具体情况而定。在一般市场行情中,RSI数值(通常以6日RSI来判断〕在80以上可以认为是超买,20以下可以认为是超卖。但在牛市中,超买区可以定为在90以上,超卖区可以定在30以下;在熊市中,超买区可以定为70以上,超卖区可以定为10以下。

(6)由于设计上的原因,RSI指标进人超买区或超卖区后,会出现钝化问题,这时尽管股价波动较大,但RSI的波动却非常缓慢比如,在牛市中,RSI值经常会升至90以上;在熊市中,RSI值经常会降到10以下。所以,在较强的牛市或熊市中,如果VR等指标显示股价为强势,那么投资者应该放弃使用RSI指标。

(7〕R指标的取值范围分为5个区域,投资者可以根据指标值落入的区域来判断行情的强弱,如表所示。

RSI指标取值区域划分

2.RSI指标的交易含义

(1)RSI值大于80,超买。

当6日RSI进人80以上区域时,说明市场进人超买状态,市场有短期回档的风险,投资者可先行减仓当6日RSI向下跌破80位置时,投资者应果断卖出。

(2)6日RSI值小于20.超卖。

当6日RSI进20以下区域时,说明市场进人超卖状态,市场有短期反弹的机会,投资者要密切关注股价动向,并可适量建仓。当6日RSI向上突破20位置时,投资者可短线买人。

(3)RSI指标低位金叉。

如果短期RSI线在低位(通常为50以下)向上突破长期RSI线,则RIS指标形成金叉,为重要的买人信号。若金叉出现在20以下的超卖区,则信号更为可靠。当金叉出现在50以上的高位时,虽然也是看涨信号,但这种情况下股价上涨的空间十分有限,投资者不宜介人。

(4)RSI指标高位死叉:

如果短期RSI线在高位〔通常为50以上)向下跌破长期RSI线,则RIS指标形成死叉,为重要的卖出信号。若死叉出现在80以上的超买区,则信号更为可靠。当死叉出现在50以下的低位时,虽然也是看跌信号,但在这种情况下卖出的话,可能会卖在低价上。

(5)RSI指标与股价发生底背离

RSI指标位于50以下的低位,RSI曲线形成两个依次上升的低谷,而股价却还在下跌,从而形成底背离现象,这是较为强烈的买人信号。

(6)RSI指标与股价发生顶背离。

RSI指标位于50以上的高位,形成两个依次下降的高峰,而股价却还在上涨,从而形成顶背离现象,这是较为强烈的卖出信号。

3.操作建议

RSI指标进人超卖区间,意味着短期内股价将会反弹向上。若此时MACD指标出现黄金交叉,则意味着股价未来上涨的可能性较大。

MACD金叉+RSI超卖的操作建议如下。

第一,股价处于阶段底部或回调时,RSI指标率先进人超卖区间,说明市场下跌动能不足,随时有可能出现反弹走势。

第二,RDI指标发出超卖信号后,DIIF快线上穿DEA慢线形成黄金交叉形态,且该交又点位于0轴附近,可印证股价即将上涨的判断。

第三,MACD指标出现金叉时,6日RSI指标应处于上升趋势中且突破20线。

第四,MACD指标出现金叉时,为该股的最佳买点。

如图所示,中京电子的股价在2014年底出现了一波快速杀跌走势,RSI指标与MACD指标同步下降。2014年12月23日,6日RSI指标趴破了20线,说明该股已经进人了超卖区间,下跌动能难以持续,未来随时有上涨的可能。

2015年1月5日,在超卖区间多日的RSI指标拐头向上突破了20线,这说明股价有企稳迹象,此时MACD指标已经出现向右上方倾斜的迹象。

1月14日,DIFF快线向上突破DEA慢线,形成黄金交叉形态,这说明股价上涨趋势己经确立,投资者可于当日第一次买人该股,并于DIFF快线向上突破0轴时加仓买人。

RSI指标取值区域划分

2.RSI指标的交易含义

(1)RSI值大于80,超买。

当6日RSI进人80以上区域时,说明市场进人超买状态,市场有短期回档的风险,投资者可先行减仓当6日RSI向下跌破80位置时,投资者应果断卖出。

(2)6日RSI值小于20.超卖。

当6日RSI进20以下区域时,说明市场进人超卖状态,市场有短期反弹的机会,投资者要密切关注股价动向,并可适量建仓。当6日RSI向上突破20位置时,投资者可短线买人。

(3)RSI指标低位金叉。

如果短期RSI线在低位(通常为50以下)向上突破长期RSI线,则RIS指标形成金叉,为重要的买人信号。若金叉出现在20以下的超卖区,则信号更为可靠。当金叉出现在50以上的高位时,虽然也是看涨信号,但这种情况下股价上涨的空间十分有限,投资者不宜介人。

(4)RSI指标高位死叉:

如果短期RSI线在高位〔通常为50以上)向下跌破长期RSI线,则RIS指标形成死叉,为重要的卖出信号。若死叉出现在80以上的超买区,则信号更为可靠。当死叉出现在50以下的低位时,虽然也是看跌信号,但在这种情况下卖出的话,可能会卖在低价上。

(5)RSI指标与股价发生底背离

RSI指标位于50以下的低位,RSI曲线形成两个依次上升的低谷,而股价却还在下跌,从而形成底背离现象,这是较为强烈的买人信号。

(6)RSI指标与股价发生顶背离。

RSI指标位于50以上的高位,形成两个依次下降的高峰,而股价却还在上涨,从而形成顶背离现象,这是较为强烈的卖出信号。

3.操作建议

RSI指标进人超卖区间,意味着短期内股价将会反弹向上。若此时MACD指标出现黄金交叉,则意味着股价未来上涨的可能性较大。

MACD金叉+RSI超卖的操作建议如下。

第一,股价处于阶段底部或回调时,RSI指标率先进人超卖区间,说明市场下跌动能不足,随时有可能出现反弹走势。

第二,RDI指标发出超卖信号后,DIIF快线上穿DEA慢线形成黄金交叉形态,且该交又点位于0轴附近,可印证股价即将上涨的判断。

第三,MACD指标出现金叉时,6日RSI指标应处于上升趋势中且突破20线。

第四,MACD指标出现金叉时,为该股的最佳买点。

如图所示,中京电子的股价在2014年底出现了一波快速杀跌走势,RSI指标与MACD指标同步下降。2014年12月23日,6日RSI指标趴破了20线,说明该股已经进人了超卖区间,下跌动能难以持续,未来随时有上涨的可能。

2015年1月5日,在超卖区间多日的RSI指标拐头向上突破了20线,这说明股价有企稳迹象,此时MACD指标已经出现向右上方倾斜的迹象。

1月14日,DIFF快线向上突破DEA慢线,形成黄金交叉形态,这说明股价上涨趋势己经确立,投资者可于当日第一次买人该股,并于DIFF快线向上突破0轴时加仓买人。

中京电子(002579)MACD金叉与RSI超卖示意图

中京电子(002579)MACD金叉与RSI超卖示意图