一、MACD指标基础知识

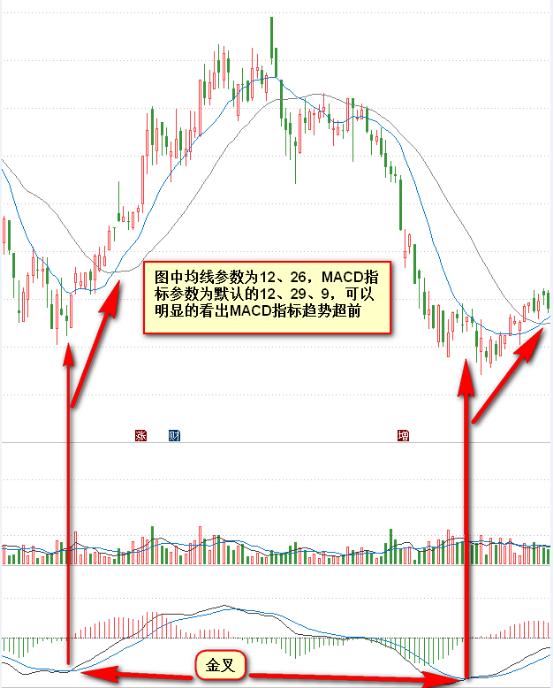

1、MACD与均线的关系

MACD属于趋势指标,是由均线变化而来的。MACD在应用上应先行计算出快速(一般选12日)移动平均值与慢速(一般选26日)移动平均值。以这两个数值作为测量两者(快速与慢速线)间的 差离值 依据。所谓 差离值 (DIF),即12日EMA数值减去26日EMA数值。

一般系统自带的MACD指标源码是这样的,参数为short12、long26、mid9

2、MACD组成

MACD指标由diff线、dea线、MACD红绿柱线和零轴这三线一轴组成。交易者主要是观察这三线一轴的交叉、背离、突破、支撑线、压力线等形态的变化来进行操作。

a、零轴

简单的说,零轴是多空市场分界线。零轴以上,属股票强势区,零轴以下,属股票弱势区。比较强势的股票表现为股价从高位回落不能有效跌破0轴,整理一般是在0轴以上完成的。我们操作股票时,一般操作零轴以上的。

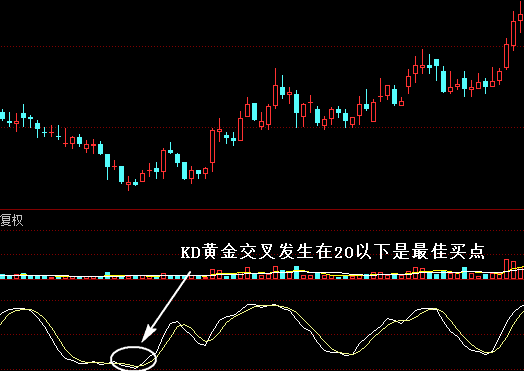

b、金叉、死叉、交叉

金叉:DIF和DEA都向上,并且DIF向上穿越DEA的同时,形成金叉;

死叉:DIF和DEA都向下,并且DIF向下穿越DEA的同时,形成死叉;

交叉:DIF和DEA方向相反,DIF穿越DEA时候形成交叉;在具体操作的时候指导意义不大

C、支撑线、压力线

二、MACD背离:

背驰是MACD战法最核心内容,实战中所有的工作都必须围绕背驰来进行,我们先来看一下背离的含义:

股票价格创新高、新低,而macd指标DIF不创新高、新低,同时macd后一段所形成的面积小于前一段,这两个同时满足就是标准的背离,只满足一个也背离也成立。

1、顶背离:股价创新高,MACD指标走低,卖出信号

如上图所示,探路者前期震荡上升,整体涨幅不小。2012年8月14日该股突破前高,看似新一轮拉升的开始。不过此处的突破有一个重大隐患,那就是股价创出新高,MACD指标值却远低于前波峰值,呈现出明显的背离,背离说明拉升动能不足,很可能是假突破,意味着后市不久将反转下跌。因此出现背离时要谨慎,千万别追高,持股者甚至需要逢高减仓。该股此后果然反转下行,阶段性头部形成,顶背离产生了巨大的威力。

底背离:股价创新低,MACD指标走高,买入信号

底背弛三大常性 :

一、事不过三。在大跌行情中,底背弛低点后连续出现2次顺次的背弛时,基本可以确定下跌行情已快结束。但此时往往由于空头力量的顽强而向下假突破,指标也随其突破,虽然有可能打穿前两次背弛的底部,也即相对前两次没有形成背弛,但其和最初的背弛原点仍是形成了背弛,而且是第三次背弛,操作上反而可大胆反手操作抄底。三背弛后的反转行情幅度往往较大且安全性高,其中暴涨后期需要连续的大量支持。

二、对称原理。在股市中,对称原理的存在面很广,MACD背弛也不例外。一般而言,出现底背弛尤其是多次背弛之后的行情见顶多以成交或者股价顶背弛结束。因为底背弛代表能量的过分集中,在反弹行情展开后压抑的能量容易产生报复行情,而强大的惯性作用也就往往容易造成顶背弛。

三、形态分析。MACD属于趋势性指标,而传统形态分析中绝大部分也都是根据趋势理论逐步总结出来的,故此从原理上看两者有较大的共通性,这也决定了MACD底背弛也可用一般的形态理论进行分析,如头肩底、双底、三底、圆弧底、平台扎底等,此类形态分析中常用的量度幅度、阻力或支持位等评判理论也可适用,顶背弛则反之运用。

如上图所示,江淮汽车2012年8月30日延续前面的绵绵跌势, 当日最低下探到3.86元,创出阶段下跌的新低,看似下跌没完没了。不过此时盘面上也有一个积极的变化,那就是股价虽在不断创出新低,但MACD指标却没有跟随创出新低,其数值远高于前波低点时的数值。这说明下跌动能不足,有衰竭的表现。这种下跌往往是黎明前的黑暗,预示着 反转在即。不过我们不能在出现背离时就进场,有些股票背离之后还背离,因此最好等一个明确的反转信号。比如MACD指标再度产生金叉时可以适当介入。

三、MACD常见买入技巧:

MACD低位两次金叉 :

技术形态中至少有四类可以预测暴涨的形态。那么,技术指标中有没有预测暴涨的指标?答案是有的。首先是 MACD低位两次金叉 出暴利机会

使用 MACD低位二次金叉 寻找短线暴涨股,需注意下列事项:

(一)MACD低位一次金叉的,未必不能出暴涨股,但 MACD低位二次金叉 出暴涨股的概率和把握更高一些。

(二) MACD低位二次金叉 出暴涨股的概率和把握所以更高一些,是因为经过 第一次金叉 之后,空头虽然再度小幅进攻、造成又一次死叉,但是,空头的进攻在多方的 二次金叉 面前,遭遇溃败。从而造成多头力量的喷发。

(三) MACD低位二次金叉 ,如果结合K线形态上的攻击形态研判,则可信度将提高,操盘手盘中将更容易下决心介入。形成了 两阳吃一阴 ,当天并且温和放量,综合研判的可信度明显增加。也即: MACD低位二次金叉 和K线形态、量价关系可以综合起来考虑,以增加确信度。

四、经典的技术指标MACD的图形形态

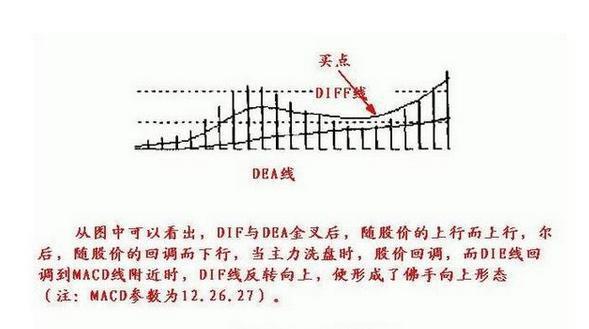

第一种:佛手向上

当DIF跟DEA出现金叉,并且随着股价的上行而往上,接着又去跟着股价回调而往下,主力洗盘的时候,股价的回调使得DIF回调至MACD附近之后,DIF线立即调头往上,形成佛手向上的形态,这时候的均线多数是多头排列形态。见下图:

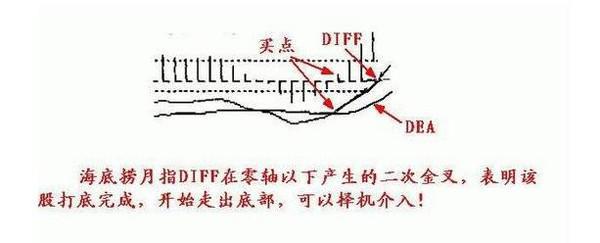

第二种:海底捞月

当DIF在0轴线以下产生了二次金叉,表明打底完成,该股开始走出底部,可以择机买进。这时候的均线系统通常嗾使多头排列,而股价却又位于重要均线下方。见下图:

第三种:空中缆绳

当 DIF在0轴下金叉了DEA之后还在0轴上运行了一段时间之后,股价调整、DIF也开始往下调整,当DIff调到DEA线的时候,两条线粘合成一线。在他 们分离且出现多头发展的时候就是买入时机,新一波涨势即将开启。这种形态多数是主力洗盘所为,股价在上升的途中受了一点波折之后,呈现出强势上攻的形态。 见下图:

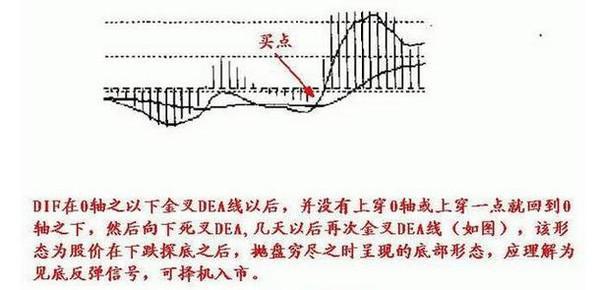

第四种:小鸭出水

如下图所示,当DIF在0轴之下出现金叉DEA先之后,并没有去上穿0轴,或者上穿过一点就回到了0轴下面,然后往下死叉DEA,经过几天之后金叉DEA线,这种形态多数出现在下跌探底之后,抛盘穷尽之时,所呈现出来的底部形态,这是见底反弹的信号。

第五种:海底电缆

如下图所示,MACD在0轴运行了较长的时间,在DIF在0轴下金叉DEA之后,两线开始粘合成一条线,数值相等,若两条线一旦出现了往上发散,就可以择机买进了。

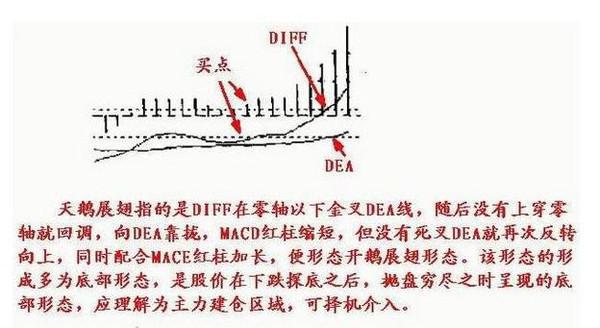

第六种:天鹅展翅

当DIF在0轴以下出现了金叉DEA线,没有上穿0轴出现回调,向DEA靠拢,MACD红柱开始缩短,但是没有死叉DEA就出现了反转,配合着MACD红柱加长,形成了天鹅展翅的形态,这形态的形成多数为底部形态,主力建仓的区域。见下图:

第七种:空中缆车

这 个形态跟空中缆绳的主要区别就是,空中缆绳不死叉,而空中缆车会发生死叉,比较相似的一点就是大家均线都是多头排列。如上图所示,DIF在0轴之上死叉 DEA线,但是不下穿0轴先,过几天就再次0轴以上金叉DEA了,这种形态多数是主力洗盘所为,股价经过短暂的调整之后,表现出强劲的上升动力,这是积极 的介入信号,如果能连续的放量,就更加机不可失了。见下图:

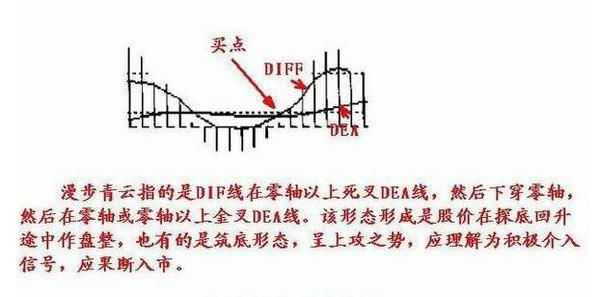

第八种:漫步青云

当DIF线在0轴上出现了死叉DEA线,然后继续下探0轴,在0轴以上金叉DEA,这时候的k线形态这个正在穿越重要的均线,这形态形成是股价在探底回升途中做盘整,也会有是筑底形态,出现上攻的势头,这是看多信号。见下图: