2.处于零轴线以上时,代表市场处于多头状态。在上升趋势中的买进信号大多是可靠的,所以买入是比较安全的。

3.由于MACD指标比较滞后,所以蜡烛图会先一步MACD指标发出买入信号。

实盘解读

如图7-2所示,股价在价格时段低点得到孕线蜡烛图组合,预示行情反转,同时MACD指标中DIF线与DEA线低位形成金又,MACD柱在零轴线发生反转。仔细观察,我们发现此前双线己经形成过一次金又,那么两次低位金叉的效果是非常坚定的,我们用MACD指标即可验证行情即将上涨,此时为抄底的买点。

经过震荡上行,MACD指标的双线再次在零轴位置形成金义,放出买入信号。我们分析,MACD柱在零轴线下方缩量,同时在零轴上方放量,对应上方的蜡烛图则是行情破位跳空拉升,行情即将进入加速上涨阶段,为买入或加仓信号。

图为MACD指标最为经典的金义买入信号形态。

买点2:当MACD指标与股价出现底背离时的买点

买点解析

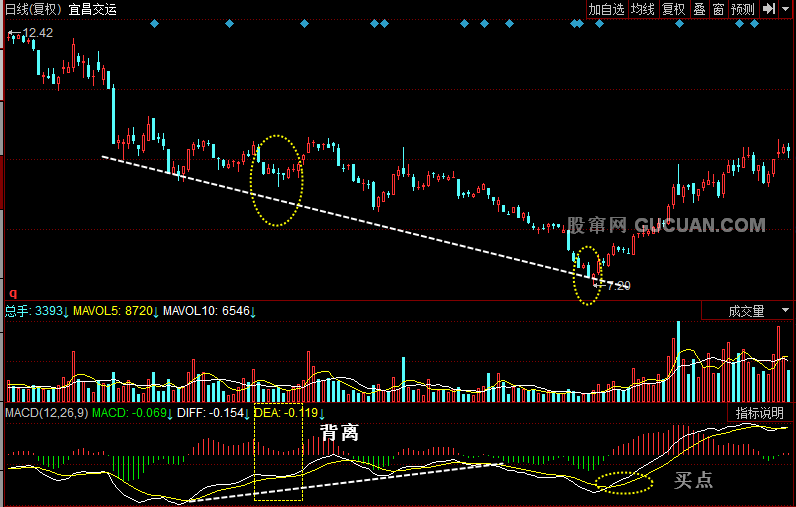

1.股价的谷底依次下降,而MACD指标的低点不能与股价的动作同步,而是依次抬高,并且出现上叉,就形成了底背离。

2.底背离说明股价虽然在进一步下跌并创出新低,但是在此基础上再创新低的能力已经不足了,容易引发买盘的介入。

3.背离的上义点不一定发生在零轴线以下,但需要蜡烛图形态的配合。

4.底背离信号比一次上又更重要,比单一的交又信号要灵敏。

实盘解读

如图所示,我们看到股价震荡下行,不断出现价格新低,整体价格是在下降的,面对应的MACD指标的双线却是上升的,特别是股价低点时,MACD柱在零轴线上方,DIF线向上勾头,这就构成了底背离。

但我们说背离信刂并不等同于头入信刂,有时候背离会持续一段时间,投资者应从背离开始高度关注行情变化,等待买入信号出现。最佳的买点是背离信号尾声或结束的一刻。

在时段价格低点,蜡烛图出现启明星组合,同时MACD指标低位双线交义,MACD柱能量反转,此时为最什的买入时机,基本上也是在行情的最低价附近。

买点3:当MACD指标与股价可能出现二度底背离时的买点

买点解析

1.股价出现3个依次下的低点而MACD指标却出现3个低点依次抬高金叉,就构成了比一度底背离更为重要的买进信号:二度背离。

2.二度背离并不常见,所以比较珍贵。如果说一度背离代表股价创新低的力量不足,那么二度背离可能就代表潜在的抛盘力量已经被激发利用了,抛盘力量已经曲尽灯枯了。二度背离的买进信号可靠度极高。

3.虽然二度背离的可靠性极强,但是如果想准确地把握杌会,提高准确率,还是需要价格形态的验证。

实盘解读

如图所示,当价格到达低点1时,MACD指标在A点形成金叉,且DIF线是一个双底形态,主图也配合了行情的反弹(后上涨),买入信号出现。但不久低点2出现,MACD指标的双线在B点冉次出现金又,并且高于A点水平位,第一个背离信号出现。因此,我们若在低点1时买入股票,虽有价格新低,但可继

续持有。

续持有。接下来股价出现更低的低点3,对应的MACD指标在C点再次金义,二度背离出现。那么我们预计,买盘拉升的行情将出现在双线上穿零轴线的时候,因此前面买入的股票可继续持有,当DIF线与DEA线上穿零轴线的时候,同时可以作为买入和加仓点,二度背离可以坚定看涨信心。

MACD指标的卖点

卖点1:当MACD指标处在零轴线下方,DIF线下叉DEA线时的卖点

卖点解析

1.DIF线下叉DEA线,是卖出信号。

2.处于零轴线以下时,代表市场处于卖出状态。在下降趋势中的卖出信号大多是可靠的,所以卖出不会有大的失误。

3.由于MACD指标比较滞后,所以当MACD指标发出卖出信号时,蜡烛图已提前发出了卖出信号,此时可以作为验证参考。

实盘解读

如图所示,当股价上涨至时段高点时出现乌云盖顶形态,预示行情见顶即将下跌和此时MACD指标买盘动能减少,慢一个交易日则有DIF线与DEA线在零轴线上方高位形成死又,可以用作验证主图的见顶信号,为可靠的卖出信号。

当MACD指标处于零轴线下方时,代表股价处于跌势中,在下跌趋势中的卖点更可靠。而MACD指标在零轴线下方交叉的前提是股价出现了向上的调整,当MACD指标重新死叉,说明股价恢复下跌。通过主图可以帮助判断MACD指标信号的可靠程度和作用,而通过MACD的交叉信号反过来又可以验证主图形态是否完成、卖出信号是否可靠。

卖点2:当MACD指标与股价出现顶背离时的卖点

卖点解析

1.股价的峰顶依次上升,而MACD 标的DEA线、DIF线不能与股价的动作同步,而是依次下降,并且出现死叉,就形成了顶背离。

2.顶背离说明股价虽然在进一步上胀并创出新高,但是在此基础上再创新高的能量已经不足了,容易引发执盘。

3.顶背离的上又点不一定发生在零轴以下(是处于上升趋势还是处于下降趋势的回调),但需要蜡烛图形态的配合。

4.頂背离信号比一次上叉更重要,比单一的交叉信号要灵敏。

实盘解读

如图所示,主图为顶部头肩形态,头部价格最高,但MACD指标的双线提前下行,形成了背离走势。若以这里的背离信号作卖点,股价基本可以在最高点:但若等待背离信号持续,那么主图下破颈线时,也是非常可靠的卖点。

在行情下破颈线以后,有一个交易日买盘出现拉升,实体阳线收盘,但MACD柱显示的是卖盘放量,并且DIF线深度向下运行,再次出现背离信号。结合主图,我们看这也是行情回测颈线阻力,两个指标同时及出卖出信号。

卖点3:当MACD指标与股价可能出现二度顶背离时的卖点

卖点解析

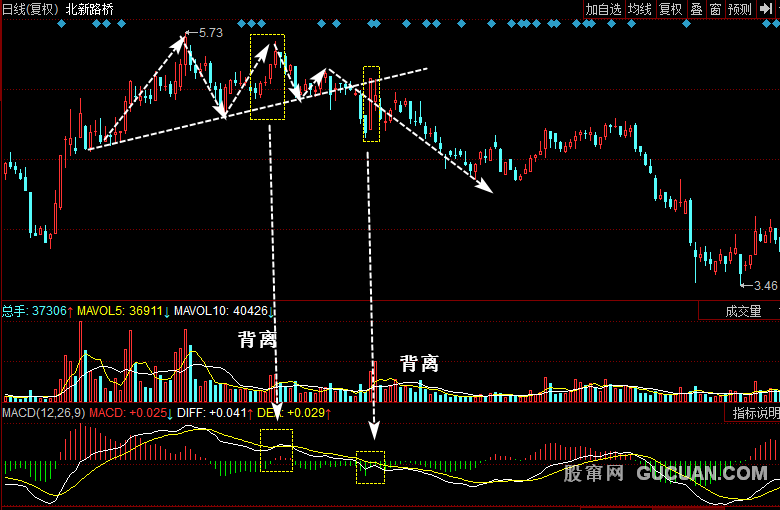

1.股价出现3个依次上升的高点,而MACD指标却出现3个高点依次下降、均线死又,就构成了比一度顶背离更为重要的卖出信号:二度背离。

2.二度背离并不常见,所以比较珍贵。如果说一度背离代表股价创新高的力量不足,那么二度背离可能就代表潜在的买盘力量已经被激发利用了。二度背离的卖出信号可靠度极高。

3.虽然二度背离的可靠性极强,但是如果想准确地把握机会,提高准确率,还是需要价格形态的验证。

实盘解读

如图所示,蜡烛图上出现的高点1、高点2、高度3是依次上升的高点,对应的MACD指标内A、B、C3个点是依次降低的,这样就形成了二度背离(B点略高于C点)。

投资者借助高点1配合信号离场后,可能看到高点2打破价格新高,认为股票抛早了,但实际不然。股价到达高点2时,对应的MACD指标内B点并没有新高,而是双线形成死叉向下。高点2与高点1相比,价格上升,指标下落,明显的背离信号,因此投资者不必焦虑股票抛早了,并且高点2也可继续作为卖点,提前离场观望。

高点3是一个倒锤子线的看跌形态,对应的MACD指标内C点更低,背离信号更加明显,股价再冲高形成第二次高点,也就是双顶信号,配合MACD指标二度背离信号,验证了下跌信号。