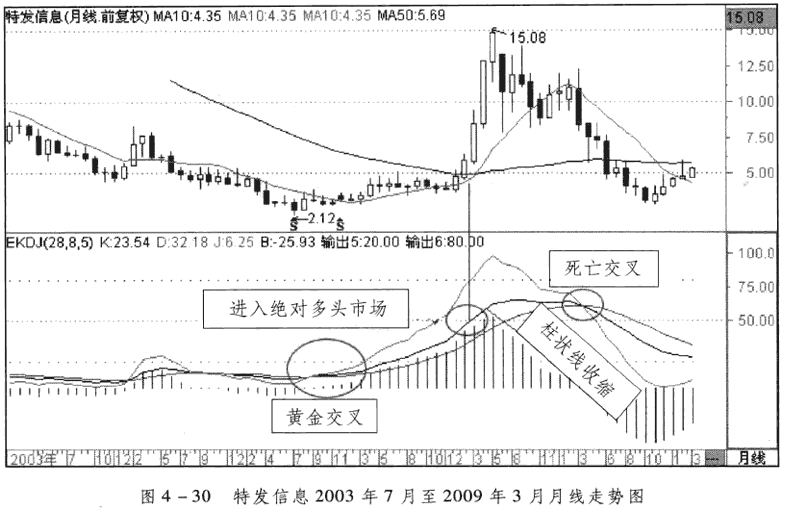

在这里还是用28、8、5这三个参数的KDJ指标为例,当然也可以把参数28、8、5改为21、8、5。但是为了更好地显示KDJ指标的J线和D线值之间的乖离情况,运用好这种乖离,我们将KDJ指标的J线值和D线值相减,这样就可以得出一个这两者的乖离值。我们将这一乖离值绘制成一条类似于MACD指标中的柱状线一样的线图,并称其为B线。通过B线中柱状线的变化,我们可以清楚地看到KDJ指标的J线与D线之间的乖离情况,这有利于我们更好地判断市场的高位和低位、超买和超卖。

接下来,我们就来看一下这种方法在现实当中的运用情况和实际效果如何。

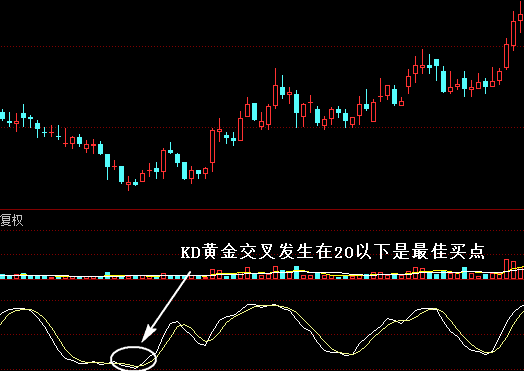

如图4-29、图4-30所示,当行情自最低点上涨之后,与之相对应的KDJ指标也在20以下的低位区域形成黄金交叉,提示底部买入机会出现。之后行情价格上穿50MA平均线,KDJ指标的J线、K线也上穿了50,进入绝对多头市场,行情持续上涨。直到J线到达80以上的高位区域,才开始折头向下,此时KDJ指标中的柱状线也开始逐步收缩,行情也已经不再创出新高。之后经过长时间的高位盘整,行情逐步下跌,直到KDJ指标的J线逐渐向下弯头与K线和D线形成高位死亡交叉,行情开始渐显熊市本色。

通过图示,我们可以看到,当行情经过一段时间的大幅上涨之后,KDJ指标的J线上穿80在高位出现滞涨时,此时。轴线上方的柱状线就会开始出现收缩形态。如果J线持续弱势逐步向下拐头,并与行情的走势出现背离情况,即行情在上涨,但是KDJ指标的J线在逐步向下或出现走平形态时,其下方的柱状线也会相应收缩。这通常意味着,KDJ指标的J线与D线出现了较大乖离,J线正在向D线回归。所以,如果发现月线图的行情走势经过大幅的连续上涨之后,开始滞涨,并不再创出新高,或出现下跌的态势,并且其下方的KDJ指标的柱状线也开始收缩,那么通常意味着行情有可能出现逆转,属于一个危险信号,应该注意减持手中的仓位。更重要的是,如果你发现其下方KDJ指标的柱状线正处于收缩状态,而价格却在蒸蒸日上,两者出现背离情况,并且行情反转,连续3个月再没有创出新高,那么通常都是一个非常危险的信号。如果此时柱状线收缩到30以下,就属于一个见顶征兆,是卖出时机。特别是当KDJ指标在其高位形成死亡交叉时,则属于清仓离场的最后机会。