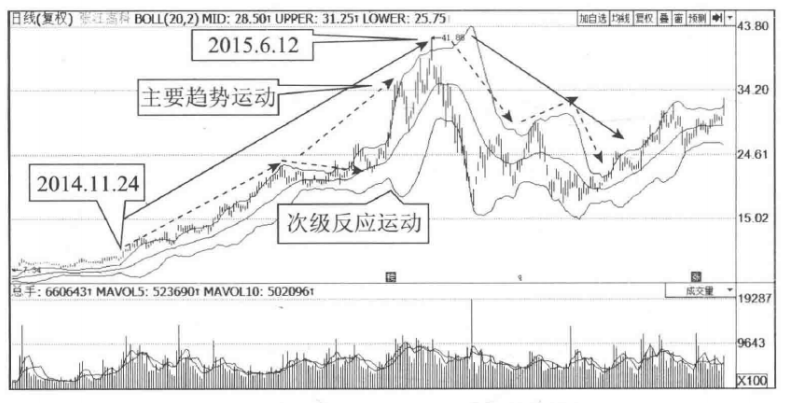

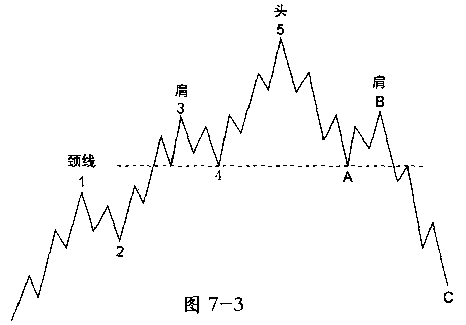

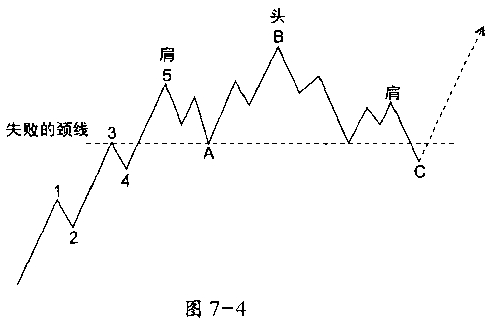

著名的 头肩顶 模式可以用一种普通的艾略特顶来识别(见图7-3),而一个 不能奏效 的头肩顶模式可能包含艾略特理论中的扩散平台形调整浪(见图7-4)。注意,在二个模式中,常常伴随头肩顶结构的成交量萎缩,是一种与波浪理论完全兼容的特征。在图7-3中,当波浪属于中浪级或更小的浪级时,浪3的成交量最大,浪5的则小一些,而浪B的更小。在图7 4中,推动浪的成交量最大,浪B的则小一些,而浪C的第四浪的成交量最小。

在两种方法中,趋势线和趋势通道的运用非常相似。支撑和阻力现象在普通的波浪行进和熊市的极限(第四浪的密集成交区域(Congestion)是对后来下跌的支撑)中显而易见。大成交量和价格波动(缺口)是 突破 的明显特征,这种突破通常与第二浪同时发生,正如在第一章中讨论的那样,第三浪的个性与之相应。

尽管有这种兼容性,但是我们在使用波浪理论数年后发现,将经典的技术分析应用于股票市场平均指数给我们的感觉是,我们是在现代技术时代约束自己使用石器。

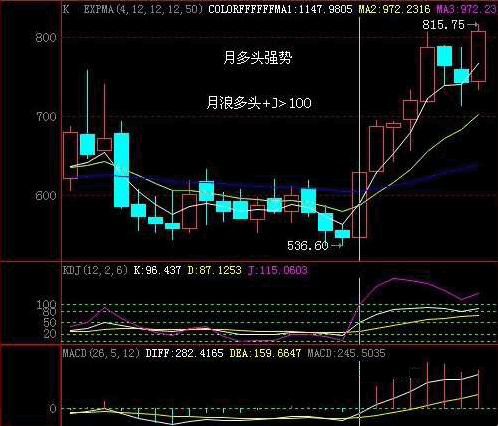

那些被称为 指标 的技术分析工具,常常在判定和印证市场的动量状态或通常伴随每种类型波浪的心理背景中极为有用。各种投资者的心理指标,如那些跟踪卖空、期权交易和市场观点民意测验的指标,在C浪、第二浪和第五浪的终点达到最高水平。而各种动量指标揭示了第五浪以及扩散平台形调整浪中的B浪中的逐渐衰退的市场力量(也就是价格变化的速度,广泛性以及较小浪级中的成交量),创造了 动量背离 。既然一个独立技术指标的效用会因为市场机器的变化而变化或消失,我们极力建议将它们用来协助正确计数艾略特波浪,而不是完全依靠它们,以致于忽略了明显预示的波浪计数。实际上,波浪理论中的指导方针,有时已经说明了一种使暂时的交替变化或某些市场技术指标的无能变得可以预测的市场环境。