其一, 凡事预则立,不预则废 ,所有的止损必须在进场之前设定。做交易,必须养成一种良好的习惯,就是在建仓的时候就设置好止损,而在亏损出现时再考虑使用什么标准常为时已晚。

其二,止损要与趋势相结合。趋势有三种:上涨、下跌和盘整。在盘整阶段,价格在某一范围内止损的错误性的概率要大,因此,止损的执行要和趋势相结合。在实践中,笔者以为盘整可视作看不懂的趋势,投资者可以休养生息。

其三,选择交易工具来把握止损点位。这要因人而异,可以是均线、趋势线、形态及其他工具,但必须是适合自己的,不要因为别人用得好你就盲目拿来用。交易工具的确定非常重要,而运用交易工具的能力则会导致完全不同的交易结果。

二、鳄鱼法则

关于止损的重要性,专业人士常用鳄鱼法则来说明。鳄鱼法则的原意是:假定一只鳄鱼咬住你的脚,如果你用手去试图挣脱你的脚,鳄鱼便会同时咬住你的脚与手。你愈挣扎,就被咬住得越多。所以,万一鳄鱼咬住你的脚,你唯一的机会就是牺牲一只脚。在市场里,鳄鱼法则就是:当你发现自己的交易背离了市场的方向,必须立即止损,不得有任何延误,不得存有任何侥幸。鳄鱼吃人听起来太残酷,但市场其实就是一个残酷的地方,每天都有人被它吞没或黯然消失。

再请看一组简单的数字:当你的资金从10万亏成了9万,亏损率是1 10=10%,你要想从9万恢复到10万需要的赢利率也只是1 9=11.1%。如果你从10万亏成了7.5万元,亏损率是25%,你要想恢复的赢利率将需要33.3%。如果你从10万亏成了5万,亏损率是50%,你要想恢复的赢利率将需要100%。俗话说得好:留得青山在,不怕没柴烧。止损的意义就是保证你能在市场中长久地生存。甚至有人说:止损=再生。

三、止损原因

需要止损的原因有两个方面。

第一是主观的决策错误。进入市场的每一位投资者都必须承认自己随时可能会犯错误,这是一条十分重要的理念。究其背后的原因,是因为市场是以随机性为主要特征,上千万人的博弈使得任何时候都不可能存在任何固定的规律,市场中唯一永远不变的就是变化。当然市场在一定时期内确实存在一些非随机性的特征,例如资金流向、群体心理、自然周期等,这是市场高手们生存的土壤,也是不断吸引更多的人们加入市场从而维持市场运行发展的基础,但这些非随机性特征的运行也肯定不会是简单的重复,只能在概率的意义上存在。如果成功的概率是70%,那么同时就有30%的概率是失败。另外任何规律都肯定有失效的时候,而这个时候也许就会被聪明的你碰到。当遇到失败概率变为现实,或者规律失效,这时就有必要挥刀止损了。

第二是客观的情况变化。例如基本面发生意料之外的突发利好或利空,宏观政策重大变动,战争、政变或恐怖事件,地震、洪水等自然灾害,等等。

四、必要性

波动性和不可预测性是市场最根本的特征,这是市场存在的基础,也是交易中风险产生的原因,这是一个不可改变的特征。交易中永远没有确定性,所有的分析预测仅仅是一种可能性,根据这种可能性而进行的交易自然是不确定的,不确定的行为必须得有措施来控制其风险的扩大,止损就这样产生了。

止损是人类在交易过程中自然产生的,并非刻意制作,是投资者保护自己的一种本能反应,市场的不确定性造就了止损存在的必要性和重要性。成功的投资者可能有各自不同的交易方式,但止损却是保障他们获取成功的共同特征。世界投资大师索罗斯说过,投资本身没有风险,失控的投资才有风险。学会止损,千万别和亏损谈恋爱。止损远比盈利重要,因为任何时候保本都是第一位的,盈利是第二位的,建立合理的止损原则相当有效,谨慎的止损原则的核心在于不让亏损持续扩大。

五、有效方法

1、定额止损法

这是最简单的止损方法,它是指将亏损额设置为一个固定的比例,一旦亏损大于该比例就及时平仓。它一般适用于两类投资者:一是刚入市的投资者;二是风险较大市场(如期货市场)中的投资者。定额止损的强制作用比较明显,投资者无需过分依赖对行情的判断。止损比例的设定是定额止损的关键。定额止损的比例由两个数据构成:一是投资者能够承受的最大亏损。这一比例因投资者心态、经济承受能力等不同而不同。同时也与投资者的盈利预期有关。

二是交易品种的随机波动。这是指在没有外界因素影响时,市场交易群体行为导致的价格无序波动。定额止损比例的设定是在这两个数据里寻找一个平衡点。这是一个动态的过程,投资者应根据经验来设定这个比例。一旦止损比例设定,投资者可以避免被无谓的随机波动震出局。

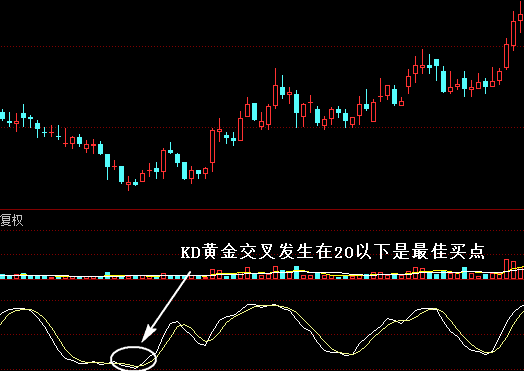

2、技术止损法

较为复杂一些的是技术止损法。它是将止损设置与技术分析相结合,剔除市场的随机波动之后,在关键的技术位设定止损单,从而避免亏损的进一步扩大。这一方法要求投资者有较强的技术分析能力和自制力。技术止损法相比前一种对投资者的要求更高一些,很难找到一个固定的模式。一般而言,运用技术止损法,无非就是以小亏赌大盈。例如,在上升通道的下轨买入后,等待上升趋势的结束再平仓,并将止损位设在相对可靠的平均移动线附近。就沪市而言,大盘指数上行时,5天均线可维持短线趋势,20天或30天均线将维持中长线的趋势。一旦上升行情开始后,可在5天均线处介入而将止损设在20天均线附近,既可享受阶段上升行情所带来的大部分利润,又可在头部形成时及时脱身,确保利润。在上升行情的初期,5天均线和20天均线相距很小,即使看错行情,在20天均线附近止损,亏损也不会太大。再如,市场进入盘整阶段(盘局)后,通常出现箱形或收敛三角形态,价格与中期均线(一般为10-20天线)的乖离率逐渐缩小。此时投资者可以在技术上的最大乖离率处介入,并将止损位设在盘局的最大乖离率处。这样可以低进高出,获取差价。盘局是相对单边市而言的。盘局初期,市场人心不稳,震荡较大,交易者可以大胆介入。盘局后期则应将止损范围适当缩小,提高保险系数。

六、诀窍

止损是交易中保护自己的重要手段,犹如汽车中的刹车装置,遇到突发情况善于 刹车 ,才能确保安全。止损的最终目的是保存实力,提高资金利用率和效率,避免小错铸成大错、甚至导致全军覆没。止损不能规避风险,但可以避免遭到更大的意外风险。如何设定止损位呢?有如下的方法供参考:

平衡点止损法:在建仓后即设立原始止损位,原始止损位可设在距离建仓价格5%-8%的位置。买入后出现浮赢,便将止损位移至建仓价,这是你的盈亏平衡点位置,即平衡点止损位。依此,投资者可以有效地建立起一个 零风险 的系统,可以在任何时候套现部分盈利或全部盈利。平衡点止损系统建立好以后,下一个目的就是套现平仓。套现平仓具有很强的技术性,但是不管用什么平仓技术,随着浮赢的扩大必须相应地调整止损位置。比如投资者在10价位买入,原始止损位设立在05价位,买入后价格若一路下跌,可在05价位止损出场;若买入之后价格上扬,平衡点止损在10价位附近,价格跌破即可清仓出场;若买入后价位继续上升,可即时调整止损位。如价格上升至15价位,可将止损位调整为12价位,价格升至20价位,止损位也 升 至17。

时间止损法:人们普遍注意空间的止损,而不考虑时间因素。只要价格跌到某个事前设定的价格,就斩仓出局,这就是空间止损。空间止损方式的好处在于,可以通过牺牲时间而等待大行情,缺点在于经过了漫长的等待后往往不得已还要止损,既耽误了时间又损失了金钱。为此,需要引入时间止损概念。时间止损是根据交易周期而设计的止损技术,譬如,我们若对某股的交易周期预计为5天,买入后在买价一线徘徊超过5天,那么其后第二天应坚决出仓。从空间止损来看价格或许还没有抵达止损位置,但是持股时间已跨越了时间的界限,为了不扩大时间的损失,此时不妨先出局。