之前分享过以比特币为首的虚拟币,今天分享一个结果巨亏的实验实盘:炒港股壳。

由于这笔交易有一些敏感的背景信息(与我无关,只是说这个壳运作本身不方便透露),所以我会隐去具体的标的,以点带面,讲讲整个事情全过程,以及整个事情的感受。

交易结果是:2016年以0.2元左右买入,中间最高涨到0.5元,最后跌到0.05元。账面坐了个超级过山车,从翻倍到最后亏损75%。

当然,投入的本金,我能这么轻松的拿出来讲,就是因为投入很少,大概一箱普通茅台吧。

所以这笔实验交易不值钱,但是这篇文章就值钱了,值一箱茅台啊。(为了有素材,写文章,我也是拼了)

这个实验的起因是,我和一个挚友(也是专业做投资的,热爱ST股)在2016年的时候,聊起各个资本市场的各种资本运作玩法。

当时他就很忧虑:A股如果要向好,有一个情况势必会发生天翻地覆的变化,就是壳的基础价格。

他说,如果A股向成熟资本市场成长,当下的许多交易模式就会发生天翻地覆的变化。

挚友说,你可以去跟踪一下一个港股壳的运作项目,看看会发生什么。

一位国内极具资本资源和资本运作能力的金融大佬买下这个港股壳,准备大干一场。

肉眼跟踪的感受不深刻,于是我就拿了点小钱,买入。打算一直跟到运作退出,看看整个过程会发生什么。

果然,在我看来,整个过山车的感受,值回票价。它让我感受到什么叫成熟市场的资本收割。

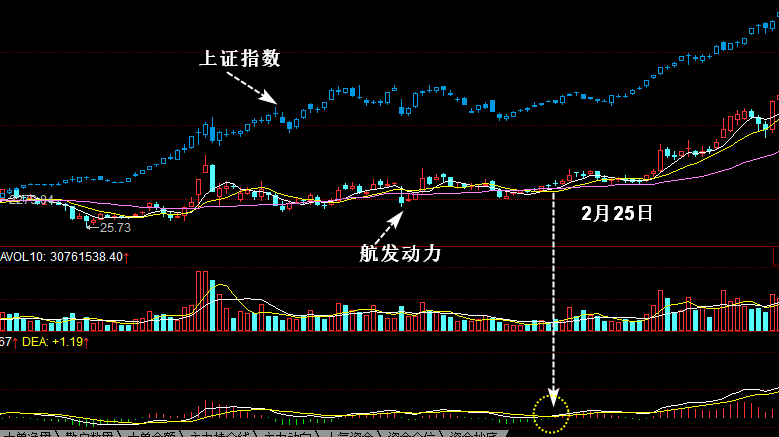

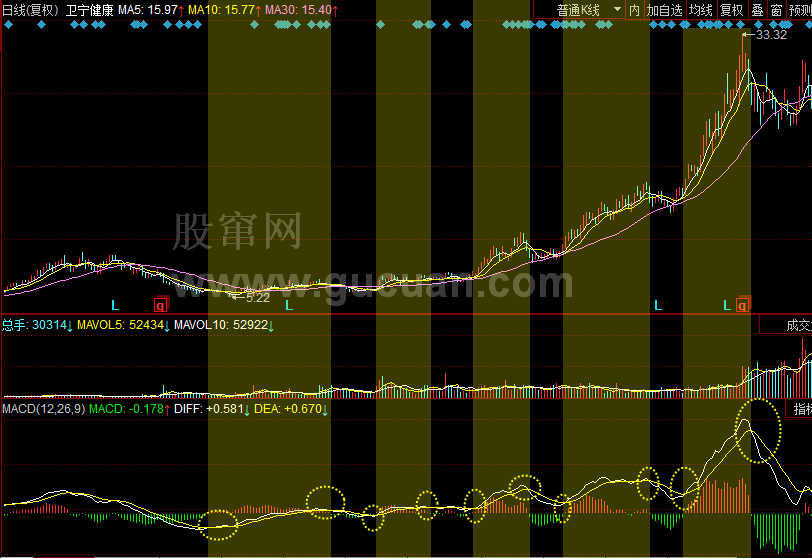

大佬介入之后,开始利好频发,因此,股价也应声大涨。这也就是,我说的中间的过山车。从大佬买壳之后,股价从0.1元起步,短短几个月,涨到0.5元。5倍!

但随着时间的演进,市场发现这位大佬并没有更进一步实际性的动作,于是股价开始一路下跌。最后,从0.5元又跌回0.05元。

而我的买入成本比较高,02元买入,中间最高浮盈超过翻倍,然后最后亏损75%。

这里,有两种不同的观察角度,值得留意一下:

在一级市场,也就是资本运作的那些人,他们介入的时机更关注估值(也就是总市值),因为他们介入,相当于买入一项资产。所以这个资产的价格是他们最关心的。

在二级市场,也就是投机客,他们更关注一段时间内的价格波动。也就是他们并不关心这个东西是值50亿还是100亿。他们更关心在这当下这个价格区间内,短期会有多少波动。(比如2015年的中国中车,都涨到一万亿市值了,还有大量投机盘买入,因为他们只关心短期波动,并不理会什么估值)

而对于壳投机来说,最怕的是什么?

壳的基准价值出现天翻地覆的变化。

来,给你们猜几个数据,你们凭感觉来:

2016年12月,上证指数3100点左右。A股有3000只左右上市公司,你们猜总市值低于30亿以下的有多少只?

15只。

2018年12月,上证指数2600点左右。A股有3600只左右上市公司,你们猜总市值低于30亿以下的有多少只?

勇敢猜。

1134只。

而同期,隔壁港股,2016年恒生指数23000点左右,低于5亿市值的有313家,2018年,恒生指数26000点左右,低于5亿市值有738家。

从这几个数据,能看明白什么?

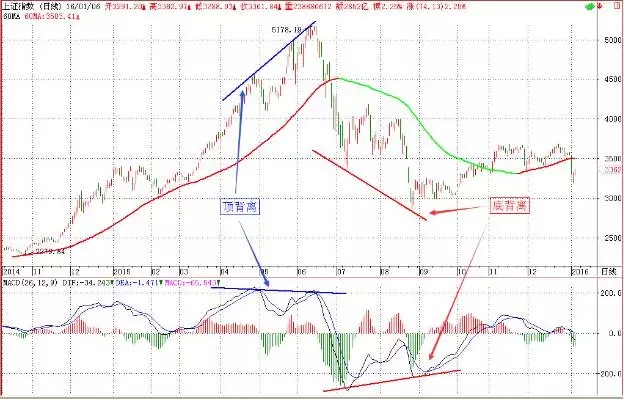

A股的个股估值体系出现了超越指数调整程度的翻天覆地的向下变化。

什么意思?

就是A股出现了壳价值的历史性下移。

上面两个A股和港股的数据变化,还能得到什么大概率的结论?

在任何一个成熟的资本市场,无论市场行情如何,沦为壳的上市公司是越来越多的。

比如,2016年到2018年,香港恒生指数是上涨的(从23000点涨到26000点),但是低于5亿总市值,沦为准壳的票,从313只上升到738只。

这个道理非常简单,这是企业正常生命周期的演化过程,你可以理解为,一个城市总的死亡人数注定是越来越多的,因为人终有一死。企业也是如此。

而过去A股为什么没有上市公司死掉?

原因在于壳太值钱。因此,围绕着壳本身,具备强烈的投机价值。因此,很多根本没有主营业务的上市公司能普遍维持着30亿以上的估值。

而这个结果(价格普遍下不来),继续强化倒逼壳的价值居高不下。(房价的疯狂上涨,居高不下也是类似逻辑)。

还记得,我之前说过,A股指数面临历史性投资机会吗?

事物总是平衡:历史性投资机会背后,就有历史性牺牲。

而被历史性牺牲的:就是基于壳价值下跌背后引发的投资困局。

记住这个结论:A股中很多类壳票,它的下跌不仅仅是因为大盘暴跌,而是因为它在经历一场历史性变革,成为这场估值体系革命的牺牲者。

不会再有同涨同跌的普涨了。

他们中的大多数,回不去了。

我们再回到文章开头那个香港壳票的资本运作。

你认为整个过程,大佬赔钱了吗?

NO。因为大佬通过极低价配股和可转债等衍生品工具,浮盈一大盆。

这个说明什么意思?

说明成熟市场的壳运作玩法已经不在局限于二级市场的股价涨跌。(当然依然很重要),散户和庄家的获利手段完全不一样。

在A股,过往无论市场怎么演化,至少庄家和散户的获利手段是一样的:都是通过股价上涨,赚钱价格差。至少大家追求的目标是一样的。勉强还能一起玩。

而随着各种衍生品工具的介入,当获利手段不一样,庄散彻底变成了对立面。

这也是A股壳票(小盘票)面临的手法变化。

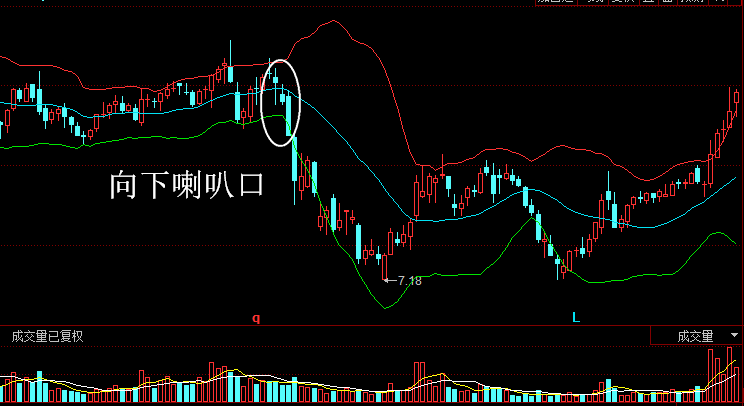

有心的读者可以发现,这种过极品山车走势,已经开始慢慢出现:一只股票,短线爆炒炒高之后,再也不能像当年那样高位横住,慢慢下落。而是直接尖顶回落。

核心原因就在于,在没有实质性基本面驱动变化的背景下,股票无法撑住虚高的估值。

当年特力A从10元炒到100元,花了一年多时间,才腰斩回落。而最近这些妖股呢?

投机的机会依然有,依然会有大量的麻雀变凤凰的局部资本奇迹,但是你要知道整个市场的投机手法,完全变了。

这场历史性变革,最大的牺牲者是谁?那些死扛的人。那些做把被套当做长期投资的人。

就好像,今天,没有任何人不同意当年工业革命的发生给人类带来的好处,但是在这样的历史性变革面前,总有牺牲者,牺牲者就是那些,对汽车火车视而不见,继续扩大规模,养马,做马车生意的人们。