这里我要先纠正一个观点:单纯的激进和单纯的保守,都是低级的。风格偏好其实是一个伪命题。

要学会配置啊,兄dei。一个成熟的系统型交易玩家(或者人生赢家),一定是能守会攻,选时找点的高手。

否则,如果保守只会在银行存定期买理财,激进只会全付身家顶杠杆,只能说,不会做投资。

今天继续写一篇技巧攻略文章,激进类的:如果你要上杠杆,怎样上最合理。

首先,我先问一个问题,大家不妨自我思考一下。

如果你预判大盘很很大概率在未来半年内涨20%,你该怎么做,能够实现利益最大化,以及利益最确定化。(注意,这里只是随便举一个例子,不是对当下的预判)

对大多数人来说,可能就是:那我多转点钱到股票账户里,多干点龙头股,多积极做一些接力票。

更激进一些的:去配资或者融资融券,积极做龙头股。

以上策略都没错,但是相对初级,基本解决不了利益最确定化,做多就是稍微解决了一点潜在利益最大化。

这里犯的最大错在于:投资标的和策略都非常不明确,把杠杆上在了方向上(太虚)。

我们接下来来系统讲一下,杠杆的合理应用技巧。

第一:一次杠杆=一个独立项目,要把杠杆投在明确的标的上

去年,听了有好多股友爆仓,故事基本大同小异:借钱炒股(身边人,银行,网贷等等)。

我问过几个人爆仓的细节:基本上他们上了杠杆之后的交易方式跟没有上杠杆时的交易方式是一样的。比如,做超短,做龙头股的,继续这么做。

以超短为例,超短最大的特点是什么?账户波动性极高,且短期账户波动随机性极强。

比如,你干了一个主升龙头,一下子20%盈利到手。但是同时,如果你干了一个主升失败的,2板打板介入炸板,一个回落加上次日的低开,基本10%亏损要计提了。

在没有安全垫的前提上,几个随机性的常规失败,就让你爆仓了。注意,这里是常规失败,并不是说你有没有超短技术。哪怕超短高手,一把交易吃10%面的,也是家常便饭。

上了杠杆之后,这种模式最大的弊病在哪里?在于账户波动的随机性太强,同时波动的程度又很难把握,亏5个点,亏15个点,都可能。

这就极度被动了。毕竟杠杆不是玩笑,爆仓线是非常明确的,一摸到那条线,啥道理都没法讲的。

那么如何解决杠杆交易中,这个不确定的问题呢?

只有一个:明确你的交易标的,把一次上杠杆等同于一个独立的项目来做

比如,你认为某只龙头(超短),当前已经两连板了,但是它有很大概率走出7连板,上面有5个板空间,如果失败的话,15%亏损能出的来。

因此,你计算好了这里面的最好预期情况和最坏亏损情况。就可以算杠杆了。

差不多3倍杠杆是最安全的。(最多亏15%嘛)

然后过程就坚决执行自己的方案:确认走坏,就止损出局。相当于项目失败。确认成功,就拿到预期结束,项目成功。

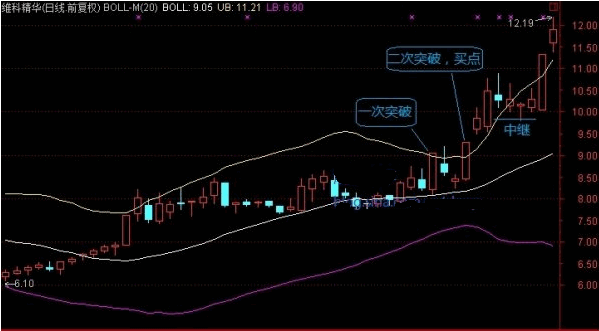

同样的,比如你分析很久,判断一只股票向下没有多少空间了,向上有翻倍空间。

比如你分析,估值期货指数6个月内,向下最多2700,最高3500。

当你把具体的标的,向上向下的空间都大致算好之后,你就可以很明确的计算出自己可以上多少倍杠杆,怎样算成功,怎样算失败,如何进场,如何出局。

注意到没有,当你把一次杠杆当做一个项目去准备的时候,你会发现,它会倒逼你在事前做好足够多的准备和判断。

而不是胡说八道一般:这里大盘要涨了,所以我要加钱上杠杆。

你会变得非常明确,从而会让自己更加的理智。预判的成功率也会变高。

大多人上杠杆都是上在情绪上,观点上(比如,大盘要涨了),这是注定要失败的。而真正聪明的人,是把杠杆上在具体项目运作上,能非常明确自己怎样算成功,怎样算失败,从而倒逼自己对于项目可行性的分析和推演上,不会一厢情愿。

是的,许多人上杠杆都是一厢情愿:反正这只股票会涨的,反正大盘会涨的。怎么涨?会涨到多少,最坏会跌到多少?

不知道。

但是付出的风险却是自己根本承受不了的。这跟两方对垒,无脑乱冲锋,被打成筛子,有什么区别?

第二:玩杠杆,玩的是你的资源整合能力

一个项目,要上多大的杠杆?

除了分析你的项目的波动情况,还得分析你的资源整合能力。

杠杆的构成大概有四部分:

A 你现有可以动用的投资本金

B 低成本甚至无成本的杠杆资金

C 你潜在的负债能力

D杠杆方对资金波动的容忍情况

再配合你对杠杆项目本身的把握程度。这几项决定了你动用杠杆的最高能力。

比如,你借来的杠杆是明确规则的杠杆,也就是一到保证金20%就必须无条件止损,(通常配资,融资融券,伞形信托就是此类)

这种杠杆要谨慎,一定要放低杠杆率,否则容错能力非常差。经常是,先爆掉你之后,然后你的预期兑现了。这才痛不欲生。

总而言之,尽可能的找B足够低,D足够高的杠杆。

虽然上杠杆是一个激进游戏,但是你如果你有足够的资源整合能力让你实现B低,D高的话,同样一个杠杆项目,最后成功的机会会大很多。

另外,在你不需要用到杠杆的时候,就要积累各种上杠杆的办法和资源,一旦要上了,就能迅速到位,而不是现找。

第三:要玩就得玩极品,杠杆投资工具的选择。

回到,文章开篇的问题:如果你预判大盘很很大概率在未来半年内涨20%,你该怎么做,能够实现利益最大化,以及利益最确定化。

如果是基于这样的判断,你还在做什么龙头股,那就是太保守的表现。你应该直接上股指期货,或者期权。

为什么?因为20%的涨幅,在股指期货里你可以获得3倍以上的收益,期权的话,你可以获得几十倍的收益。

找到你的预判里最激进的标的做赌注,才能让你的利益最大化。这时候谈风险?如果你怂了,那么你应该再回去,好好推演一下自己的判断到底是理性的还是一厢情愿的。

第四:去杠杆也得主动 不能恋战

这里讨论的是执行问题。我们前面说了,要把杠杆当做一个独立项目来做。当出现设定好的失败或者成功的情况之后,要及时结束项目。

不能恋战,输了,不认输,赢了,想再多赚。这都是潜在的致命问题。总之,杠杆要有明确的时限和主动退出的坚决计划。

第五:杠杆是原子弹,不到万事俱备不要启用 决不能常态化

鲁莽的人最喜欢说一句话:要命一条,所以玩命作。

15岁的李嘉诚,25岁的刘强东,和你,差不多都是命若草芥,不值一提。但是,在冲锋陷阵的时候,人家没有怂过(不冲),但是也没有傻过(乱冲)。

要上杠杆,先得明白杠杆的威力:它真的很大,向上,可以让你少奋斗几年,向下,可以让你几年难以翻身。

所以,珍惜使用杠杆是非常非常重要的前提。

我们要等,等到万事俱备,确定性,预期收益,都高到让你觉得不得不做的时候,再来考虑它。

平时一些可有可无的小机会,错过也就错过了。

所以,杠杆不能常态化,也就是常年在杠杆上。这样,只要一次极端行情你就出局了。上杠杆好比背着炸药包去炸碉堡。如果你常年背着炸药包,那么总有一次机会炸死你。

这里,大家不妨想一下:在你交易生涯里,是否出现过那种,你就是认为非常确定的机会?你无论如何理性推演,都是能成的那种?

确实会有。而这才是你上杠杆的最佳时期,如果这个时候怂了,那你也犯了大错,保守的错。

最后,希望大家合理看待杠杆这个事情,它是一把利刃,它本身,就是一个珍贵的工具和思路。差别在于你会让它划向谁。