很多关于要不要买、该不该卖等具体问题的答案,其实源于自身对投资的理解和认知,源自于自身的投资系统,没有这些,赚钱就很靠运气了。

君临希望您投资赚钱靠的是实力,而不是运气,因为凭运气赚钱难以长久,而凭借实力才能长盈。

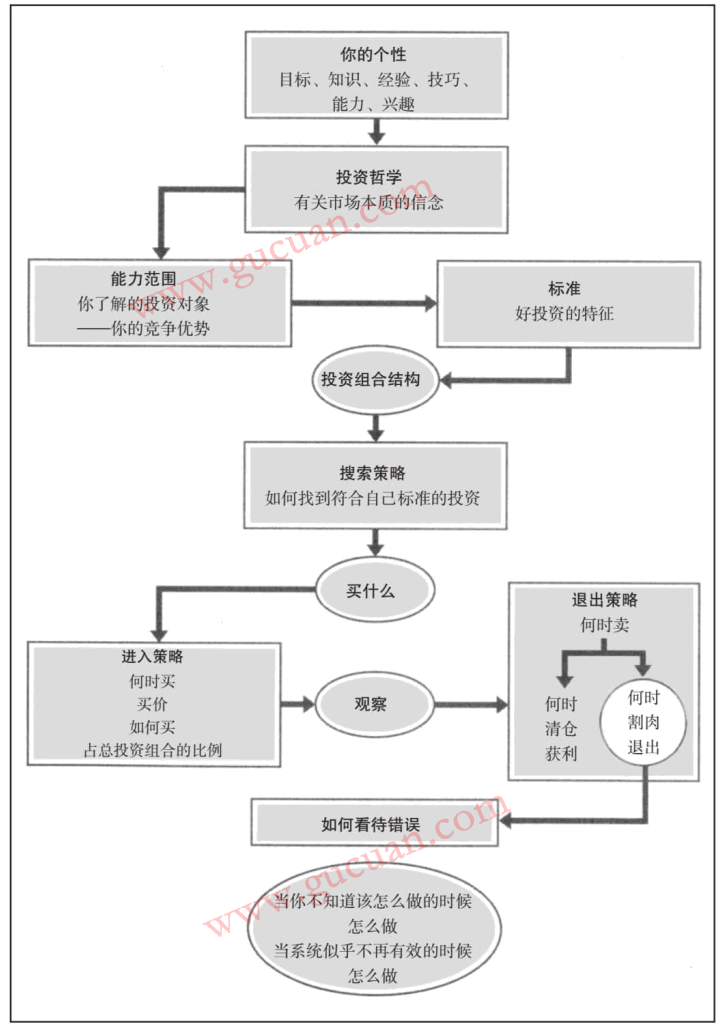

在马克 泰尔的著作《巴菲特和索罗斯的投资习惯》中,描述了一个投资系统应该包含的内容:

这里以巴菲特和索罗斯为例来说明一个自洽的投资系统是怎么样的,最后君临以身边两位朋友的A股投资系统(一个喜欢左侧,一个喜欢右侧)为例,大家可以进行参考。

一、巴菲特(作为价值投资者)的投资系统

巴菲特是大家熟知的价投大佬,他也一直践行者价值投资,但是他拥有良好的名声去获取常人难获得的机会,同时还有源源不断的负成本浮存金作为子弹,身边还有芒格作为投资的参考,他能集中重仓、长期持有是因为他有这些资源,我们可以学习其思路,但不能照搬。

1、巴菲特投资哲学

投资企业未来将要创造的价值(未来的现金流);市场短期是投票器,长期是称重机。

2、能力圈

重点投资需求长期存在且变化小的行业 重仓消费、金融;抓住行业剧变/金融危机带来的捡便宜的机会 08年金融危机买高盛的可转换优先股。

3、好投资的标准

价格合理的好公司 企业商业模式好,拥有护城河,而且估值合理。

4、投资结构

因为对好公司的标准高,而且自身研究能力强,资金又长期不用,因此他们会选择长期集中持有好公司。

5、投资系统

分为12个具体的部分,即买什么、什么时候买、买价、如何买、买入的比例、投资过程的监控、何时卖、投资组合的结构和杠杆运用、如何寻找投资机会、应对市场崩溃等系统性冲击的方法、出错了怎么办、在系统无效时怎么做,这里分别讲述:

(1) 买什么:能看得懂的好公司,好生意、具有护城河、管理层优秀;

(2) 什么时候买:好公司出现好价格的时候;

(3) 买价:价格合理,对于非常优秀的公司甚至可以有溢价;

(4) 如何买:现金,在二级或一级市场买入;

(5) 买入比例:好企业难寻,好价格的机会更少,因此尽量多地买入(注意,普通投资者难有巴菲特的能力和资源,因此控制仓位、适度分散、分批买入是更合适的做法);

(6) 投资过程的监控:持续关注企业护城河是否维持;

(7) 何时卖:护城河削弱了、价格贵了、有更好的了;

(8) 投资组合结构和杠杆:源源不断的成本甚至为负的保险浮存金;

(9) 如何寻找投资机会:年报、商业杂志、危机时的电话;

(10) 应对市场崩溃等系统性冲击的方法:无需应对,笑看市场危机,甚至会从中找机会捡便宜;

(11) 出错了怎么办:承认自己的错误并且卖出,分析错误,改进系统,避免下一次再犯;

(12) 在系统无效时怎么办:停下来,改进它,然后再进入市场;

二、索罗斯(作为趋势投资者)的投资系统

索罗斯的投资系统是基于其哲学体系的,包括其老师波普尔的科学哲学和开放社会的猜想,有了反身性和可证伪性作为根基才造就了金融大鳄之名,其思路可以学习,但是照搬就会有问题了。

1、索罗斯投资哲学

这只证券价格背后的、人的认识形成了反身性过程,决定了价格可能会涨的很高;出现反身性现象的市场是可以预测的,利用市场情绪赚钱,然后在泡沫破裂前退出。

2、能力圈

重点投资于反身性容易存在的市场,比如外汇、国债、股指期货、房地产信托等,在这些市场上用群体性错误赚钱。

3、好投资的标准

在市场反身性出现,且其他投资者还没太注意到的时候买入(或者做空),在反身性演绎到极致、即将反转的时候卖出(或者平仓)。

4、投资结构

因为好机会很难得到,他们在确认一个大机会存在而且风险可承受后,会大仓位进行投资,甚至会使用杠杆资金来操作(比如狙击英镑)。

5、投资系统

同样分为12个具体的部分,即买什么、什么时候买、买价、如何买、买入的比例、投资过程的监控、何时卖、投资组合的结构和杠杆运用、如何寻找投资机会、应对市场崩溃等系统性冲击的方法、出错了怎么办、在系统无效时怎么做,这里分别讲述:

(1) 买什么:因为反身性导致价格可能出现大幅波动的资产;

(2) 什么时候买:反身性成立,但是市场上其他投资者还未明显察觉时;

(3) 买价:确认未来会有大幅度波动后,对买价的要求较低;

(4) 如何买:现金/杠杆买入,一般先小仓位买入试探市场情绪,如果获得正反馈再大仓位上,碰到难得的机会就会加杠杆;

(5) 买入比例:普通机会小仓位上,难得的机会则大仓位、甚至会加杠杆;

(6) 投资过程的监控:持续关注市场情绪和市场结构的演绎,看市场的进展到哪里了;

(7) 何时卖:市场情绪接近顶峰时,或者当市场没有给出期望的反应时;

(8) 投资组合结构和杠杆:宏观对冲组合,对于大机会会使用杠杆;

(9) 如何寻找投资机会:旗下分析师的寻找、关注国际经济演变带来机会;

(10) 应对市场崩溃等系统性冲击的方法:如果自己做的方向正确(比如做空赚市场崩溃的钱),则享受冲击,如果错误则及时清仓;

(11) 出错了怎么办:承认自己的错误并且卖出,分析错误,改进系统,避免下一次再犯;

(12) 在系统无效时怎么办:停下来,看市场有没有发生变化,根据变化调整框架,然后再次进入市场;

三、朋友老王的投资系统

老王是一个喜欢投资左侧机会的人,会提前对行业或公司的反转进行布局,当然他知道自己的局限 没有信息优势,因此单个标的都是小仓位参与,不做越跌越买的事情,如果发现行业迟迟不反转,或者有新的事件打破了反转,则不管亏损认输走人。

1、老王投资哲学

投资看企业未来的盈利水平;市场会提前反映预期,因此要左侧布局,在预期落地后卖出,也就是所谓的买预期,卖事实。

2、能力圈

重点投资处于基本面左侧的公司,看公司/行业将要反转,但是市场还没反应过来的时候布局;左侧的逻辑不一定都会实现,在等待一段时间(一般为1个季度)后如果不见反转就会选择离场。

3、好投资的标准

那些行业景气度上升(或将要反转)、公司质地变得更好(或将要反转)的标的,同时要求估值处于相对的低位。

4、投资结构

由于市场越来越有效,处于低位的公司大都由其不确定性,因此会选择多点小仓位布局,不会重仓某个行业或公司;如果市场机会少,那就等待有机会为止,不会对单个标的下很重的注。

5、投资系统

同样分为12个具体的部分,即买什么、什么时候买、买价、如何买、买入的比例、投资过程的监控、何时卖、投资组合的结构和杠杆运用、如何寻找投资机会、应对市场崩溃等系统性冲击的方法、出错了怎么办、在系统无效时怎么做,这里分别讲述:

(1) 买什么:处于基本面左侧的、估值相对较低的标的;

(2) 什么时候买:研究发现行业/公司可能出现反转,确认估值相对低估后买入;

(3) 买价:要求相对低估;

(4) 如何买:小仓位现金买入,不加杠杆;

(5) 买入比例:一只票最多不超过10%;

(6) 投资过程的监控:关注反转的预期是否实现,以及市场是否发现反转已经成立;

(7) 何时卖:市场确认反转成立、股价反映了预期后卖出,或者反转迟迟不来、发现市场对这些行业/公司有其他的担心后卖出,他设置的止盈是从高点回撤10%,止损是较买入价下跌15%;

(8) 投资组合结构和杠杆:用长期不用的钱来投资,组合中通常有十几只股票,不使用杠杆;

(9) 如何寻找投资机会:关注市场低估的板块和公司,参照行业景气度情况来选择;

(10) 应对市场崩溃等系统性冲击的方法:评估自身可能受到的影响,然后把资金配置在被错杀的标的上;

(11) 出错了怎么办:看错了就卖掉,不管股价的走势如何,并反思自己为什么会做错;

(12) 在系统无效时怎么办:停下来,看看目前自己的系统为何失效,如果是系统自身的逻辑问题,则进行调整,如果是市场风格问题,则等待机会出现;

四、朋友老李的投资系统

老李是一个喜欢做右侧机会的人,要企业业绩或行业反转印证在数据上再投资,这个时候股价一般已经涨过一波了,但是他仍然会买入,因为如果是好公司或行业景气度大的变化,其股价不会只涨这么一小段时间,他愿意放弃鱼头和鱼尾,吃好鱼身。

1、老李投资哲学

投资看企业未来的盈利水平;市场发现价值需要时间,因此找到那些已经被数据证实逻辑的行业或公司,搭市场的便车获利。

2、能力圈

投资那些已经被数据证实的行业和公司,无论股价涨不涨都买入。

3、好投资的标准

行业景气度上升被证实,最好是周期转成长的逻辑成立,这类行业内的机会非常大;对于长牛行业的好公司,因为一段时间的经营不善出现问题的,等到其数据转好之后买入。在决策时,其估值要相对合理,如果预期已经打满,那么也没必要参与了。

4、投资结构

机会很多,着重抓住行业周期转成长的机会,这个可以仓位更重(不超过15%);其他机会则视确定性来参与,一般不超过10%。

5、投资系统

同样分为12个具体的部分,即买什么、什么时候买、买价、如何买、买入的比例、投资过程的监控、何时卖、投资组合的结构和杠杆运用、如何寻找投资机会、应对市场崩溃等系统性冲击的方法、出错了怎么办、在系统无效时怎么做,这里分别讲述:

(1) 买什么:处于基本面右侧的标的,股价已经上涨也没关系;

(2) 什么时候买:研究发现行业/公司已经反转,在估值相对合理的时候买入;

(3) 买价:相对合理,不要太贵都行;

(4) 如何买:小仓位现金买入,不加杠杆;

(5) 买入比例:如果行业逻辑很强则最高15%,如果普通水平则按照10%的限制去买;

(6) 投资过程的监控:关注行业和公司基本面发展的状态,关注行业景气度和公司业绩数据;

(7) 何时卖:行业景气度下降、公司增速下滑的时候,如果没有这些消息但是股价从最高点下跌了15%,他会进行止盈,如果买入后股价较买入点下跌了10%,他会止损;

(8) 投资组合结构和杠杆:专门用来投资的钱,不使用杠杆;

(9) 如何寻找投资机会:关注行业景气度情况,寻找景气度上升的行业和基本面反转的公司,也会关注落难的白马股;

(10) 应对市场崩溃等系统性冲击的方法:碰到市场崩溃赶快立场,待稳定后再选择标的;

(11) 出错了怎么办:看错了就卖掉,不管股价的走势如何,并反思自己为什么会做错;

(12) 在系统无效时怎么办:停下来,看看目前自己的系统为何失效,如果是系统自身的逻辑问题,则进行调整,如果是市场风格问题,则等待机会出现;

这里建议大家按照前面的论述来建立自身的投资体系,从自己的性格、资金的需求开始,结合投资哲学,发现自己的能力圈,提取出自身认为好投资的标准,然后设计自己的投资结构和投资系统。

需要特别说明的是,即使是合理、自洽的投资系统不能保证你每一笔投资都能赚钱,即使巴菲特和索罗斯一样有不少亏损的投资,但他们会分析自己投资失败的原因,并基于这些优化自身的投资系统,使自己不断进化。

有了投资系统并严格执行后,赚的每一分钱是基于该系统,而亏的每一分钱也是基于该系统,这就是所谓的盈亏同源。长期来看,一个好的投资系统能让赚的钱高于亏损的钱,如此就实现了不靠运气的长盈。