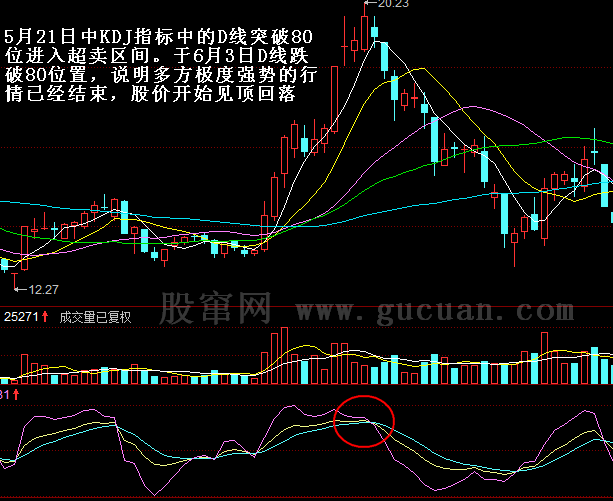

头肩顶排列

一个稳健的上升趋势会分为数个波段上涨,大部分涨势的峰位都会高于前一波涨势的高点,下跌走势的谷底也会高于前一波跌势的低点。当上升趋势不能创新高或折返走势的低点不能持续垫高,这代表多头逐渐丧失市场的主控权。头肩顶排列是上升趋势结束的一种形态(参考图23-1)。它是由三个峰位所构成,中间的峰位是 头部 ,两侧的峰位是 肩部 。 颈线 是衔接左肩下跌低点与头部下跌低点的直线。颈线不一定是水平状----它可以向上或向下倾斜。向下倾斜的颈线尤其具有空头意义----代表空头的力量愈来愈强。

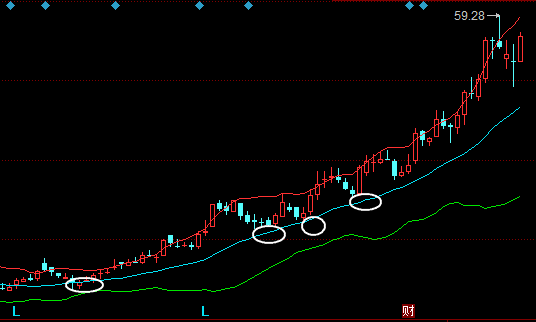

图23-1头肩顶排列:只要每一波的涨势都继续创新高,上升趋势就没有问题。

(价涨量增)是上升趋势的确认讯号。当价格到达头部(H),成交量却不如左肩(LS),这代表一种警讯,多头部位应该调紧停止价位。当价格由头部下滑,同时跌破上升趋势线,这是上升趋势结束的讯号。(此处缺少对图23-1的讲解共三段)当价格涨势不能超过头部时,这可以确认 头肩顶 正在发展中。右肩的位置可能高于或低于左肩,涵盖的期间也可能较长或较短。当价格由右肩下滑而跌破颈线时,上升趋势便宣告结束。当价格跌破颈线,往往会夹着小量重新拉升到颈线附近。这种弱势反弹是放空的绝佳机会,停损设定在颈线之上。头肩顶排列通常会呈现标准的成交量形态。左肩的成交量最大,头部次之,右肩的成交量最小。价格突破颈线时,成交量会稍微放大;当价格拉升而重新测试颈线,成交量很小。头肩顶排列完成之后,可以估计下档的目标价位。计算头部与颈线所夹的垂直距离,由价格突破颈线的位置向下衡量目标价位。

交易法则

一旦认定头肩顶排列之后,你必须拟定两个交易决策:如何处理手上的多头部位与如何准备放空。有关手上的多头部位,你有三个处理方法:立即卖出,缩紧停止价位或卖出一部分。

大部分交易者都采取第四种方法----不知所措。交易是一场复杂的游戏,不允许犹豫不决,必须在不确定的情况下采取果断的行动。应变的方法,取决于你对于该形态的确定程度,也取决于交易帐户的规模。大帐户允许你分批买进与分批卖出。如果仅交易单口的契约,时间的拿捏必须很精准----最适合于初学者。你必须由不同的时间架构进行分析(参考第36节)。如果周线图也正在做头,则日线图上的头肩顶排列应该让你直接奔向出口。如果周线图上的走势很强劲,或许仅需要调紧停止价位。技术指标也可以协助你判断卖出的迫切性。在行情的头部,价格波动比较剧烈。短期高/低价之间的摆荡幅度很大,建立空头部位而在最近的高点设定停损,这可能让每口契约所承担的风险超过最大限度(参阅第10章)。在这种情况下,你只好放弃机会,或买进puts(卖出选择权)而使交易风险保持在限度之内。

1.当你察觉头肩顶的排列,根据价量关系、趋势线的突破、以及技术指标与价格之间的背离讯号,寻找卖出的机会。

2.当头部完成而价格反弹形成颈线之后,如果你仍然持有多头部位,在颈线的下缘设定停止卖单。

3.在右肩的涨势中,成交量通常不大。技术指标也会呈现弱势:这是抛脱多头部位的理想时机。技术指标在右肩的读数往往高于头部,但很少超过左肩的水准。如果你在右肩放空,将停损设定在头部,采用 停止 反转 的交易指令----如果空头部位被停损,反转做多(参阅下方 巴斯葛别馆的猎犬 )。

4.一旦走势跌破颈线之后,如果价格夹着小量再拉升到颈线附近,这是放空的绝佳机会,将停损设定在颈线的稍上方。

巴斯葛别馆的猎犬如果某种可靠的图形或技术指标形态并没有演变为预期中的结果,这种讯号代表价格将朝相反方向发展。头肩顶排列显示上升趋势已经结束。如果价格继续挺升,这个讯号即是 巴斯葛别馆的猎犬 。

这个讯号的名称由来是源自于ArthurConanDoyle的故事。在故事中,福尔摩斯前往侦察某乡村别馆的一起谋杀案,他发现一个重要的破案线索,当谋杀案发生当时,家中的猎狗并没有吠叫,这显示猎狗认识凶手,这个讯号之所以发生,是因为没有发生预期中的行为----没有狗吠声!当某个完美的讯号发生时,如果市场拒绝吠叫,这就是一个 巴斯葛别馆的猎犬 。代表市场在表面之下已经发生某种根本的变化。若是如此,交易者当然必须配合这个强劲的新趋势。头肩顶排列是属于强烈的卖出讯号。如果市场拒绝下跌,而且在形成右肩之后又向上挺进,这显然是 巴斯葛别馆的猎犬 。一旦价格穿越头部,必须回补空头部位,并且反转做多。当头肩顶排列失败之后,经常会演变为强劲的涨势。在向上突破时买进,将停损设定在头部的稍下方。

头肩底排列

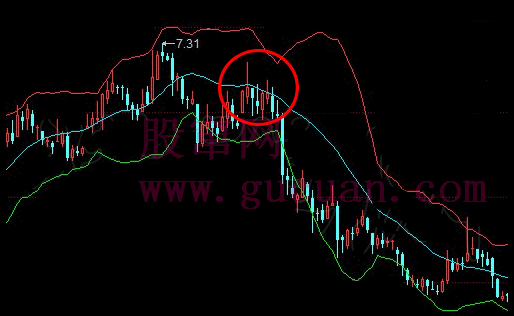

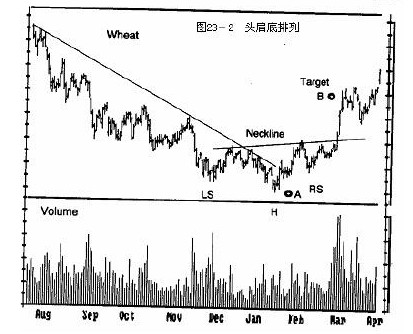

头肩底 在形状上是 头肩顶 的颠倒: 头部 是中间的最低点,两侧的谷底是

肩部 。这种反转形态是发生在下降趋势的末端(参考图23-2)。

在有效的下降趋势中,每一波跌势的低点都低于前一波的低点,反弹高点也持续下滑。价格由 头部 反弹的走势相当强劲, 颈线 是衔接此波段高点与左肩反弹高点的直线。当价格由颈线下跌,其低点高于 头部 ,这便是右肩。当右肩的反弹走势夹着大量突破颈线时,头肩底排列宣告完成,并形成新的上升趋势。当头肩底排列完成之后,价格有时候会夹着小量重新拉回颈线附近,这是绝佳的买进机会。计算颈线到 头部 的距离,然后由颈线突破点向上衡量,这即是上升走势的最低目标价位,但实际的涨势经常超过目标。

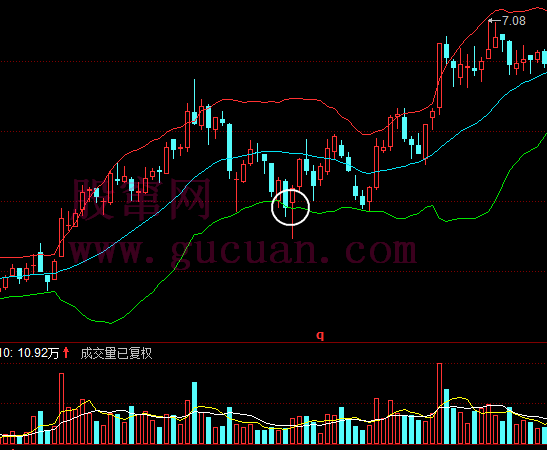

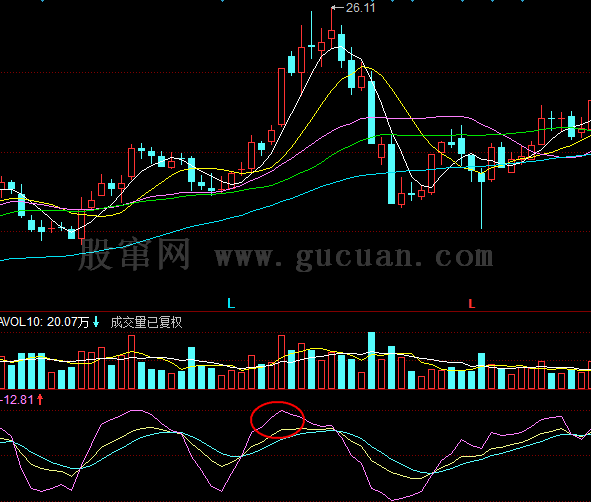

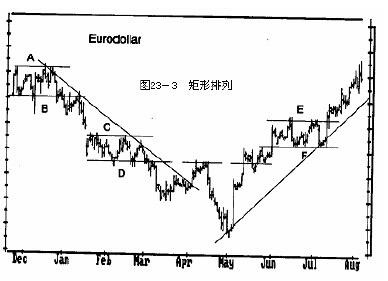

图23-2头肩底排列:在有效的下降趋势中,直到左肩(LS)为止,成交量都确认每一波的跌势。头部(H)的成交量缩小,这是对于空头的一项警讯。头部的反弹走势向上突破下降趋势线,这是下降趋势结束的讯号。右肩的成交量很小,而且颈线向上倾斜,显示一波强劲的涨势即将发生。当价格向上突破颈线时,爆出大成交量,这可以确认新的上升趋势,颈线突破之后,价格再也没有拉回到颈线附近。初步的价格目标(B)位在颈线的上方,其距离等于颈部到头部的距离。一般来说,头肩底排列完成之后,价格涨势都会超过目标价位。最佳的买点是在右肩,停损设定在 颈线 的稍下方。在图形的最右端,向上的跳空缺口确认强劲的涨势,多头部位的停损点可以设定在缺口的下缘。就交易的战术来说,头肩底与头肩顶非常类似。可是,在底部的排列中,资金所承担的交易风险比较低,因为价格波动较缓和,可以采用紧密的停损。矩形排列矩形是一种价格形态,走势处在两条平行线之间,它们通常是呈现水平状,但有时候会向上或向下倾斜(参阅本节稍后的 狭幅盘整旗形 )。矩形与三角形可以是连续或反转形态。绘制矩形需要四个点:上侧的直线衔接两个涨势高点,下侧的直线衔接两个跌势低点(参考图23-3)。这两条直线是沿着密集交易区的边缘绘制,而不是取极端价位(参考第19节)。

图23-3矩形排列:沿着矩形上缘的两个或多个高点绘制一条直线,再沿着矩形下缘的两个或多个低点绘制一条直线。矩形排列可能扮演连续或反转形态的角色。如果主要的趋势线没有被突破,矩形排列比较可能是连续形态。当价格突破矩形之后,经常再度折返而测试矩形的边缘(B、D与E)。这种拉回走势是低风险的理想进场点,可以朝突破方向建立部位,停损设定在矩形之内。矩形的两缘将重复扮演支撑与压力的角色。以D线为例,它最初是矩形的支撑,价位向下突破之后,它成为压力;五月份,当价格向上突破之后,它又成为支撑。在图形的最右端,价格远高于上升趋势线,最好等待拉回再买进。上侧的直线代表压力,多头在此丧失动能;下侧的直线代表支撑,空头在此耗尽力气。矩形排列显示多/空双方势均力敌。然而,问题是:在这场多/空战争中,谁是最后的赢家?当价格逼近矩形排列的上缘,如果成交量放大,比较可能发生向上突破。反之,当价格逼近矩形排列的下缘,如果成交量放大,比较可能发生向下突破。矩形的有效突破需要伴随着大成交量----大约较前五天平均成交量高出一半或三分之一。如果成交量不大,很可能是假突破。矩形的高度在上升趋势中通常比较高,在下降趋势中比较低。矩形涵盖的期间愈长,其突破走势的意义愈重要。周线图上的矩形突破尤其重要,因为这代表多头或空头的关键性胜利。当矩形突破之后,可以透过数种方法衡量目标价位。计算矩形的高度,由突破点朝突破方向衡量,这是最低的目标价位,最大目标价位是取矩形的横向长度,然后由突破点向突破方向衡量,根据TonyPlummer的说法,矩形是属于一种螺旋状发展的趋势。对于目标价位的计算,他建议取矩形的高度,乘以三个费波纳茨比率(1.618与2.618与4.236),然后由突破点向突破方向衡量。

交易法则

当价格摆荡于矩形排列的两侧边缘,虽然场内交易员可以从事短线的交易,但真正的大钱还是来自于突破走势。

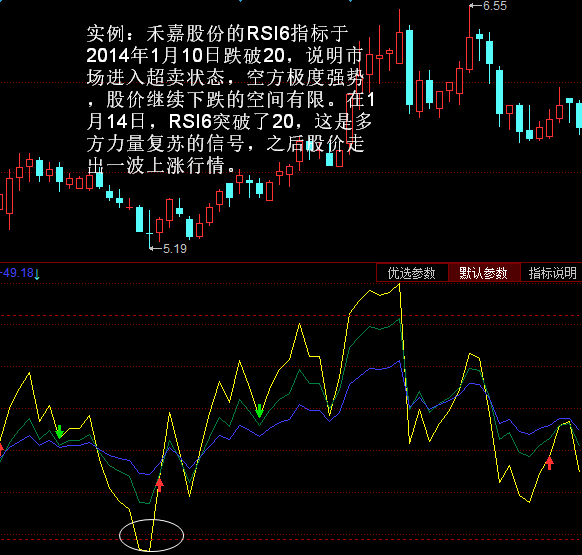

1.如果希望在矩形排列之内进行交易,下侧边缘是买进点,上侧边缘是放空点。摆荡指标(Oscillators)有助于判断矩形排列的价格反转位置。当 随机指标 (Stochastics),RSI与 威廉斯%R (参考第4章)触及基准线而改变方向,代表矩形排列内的价格反转讯号。如果你在下侧边缘买进,停损设定在矩形的稍下方。如果你在上侧边缘放空,停损设定在矩形的稍上方。你必须保持敏锐的戒心,稍有反弹的征兆就必须获利了结。在矩形排列中, 多等几档 是很危险的心态。

2.判断矩形的突破方向,应该分析时间架构较长的走势图。如果你希望掌握日线图上的突破,必须判定周线图中的趋势方向,因为矩形可能朝该方向突破(参考第43节)。

3.如果在向上突破买进或向下突破放空,停损点应该设定在矩形内部的边缘。价格可能夹着小量拉回到矩形的边缘,但有效突破之后的折返走势应该不会进入矩形之内。

狭幅盘整与旗形

狭幅盘整是一个矩形排列----长期的密集交易区。在 道氏理论 中,狭幅盘整

是属于主要趋势中的反向修正走势(译按:换言之,它是一种连续形态)。这种密集交易区的高度,大约是当时股价的3%。如果股票市场出现狭幅盘整的修正走势,而不是幅度较大的矩形排列,这代表强劲的主要趋势。旗形也是一种矩形排列,上缘与下缘的直线相互平行,但向上或向下倾斜。突破通常是朝倾斜的相反方向发展。换言之,向上倾斜的旗形,比较可能发生向下突破;向下倾斜的旗形,比较可能发生向上突破。(译按:旗形通常被视为是连续排列。所以,在上升趋势中,修正的旗形向下倾斜,然后向上突破而恢复上升趋势。同理,在下降趋势中,修正的旗形向上倾斜,然后向下突破而恢复下降趋势)。如果上升趋势中出现向下倾斜的旗形,可以在旗形最近的高点上方设定买单,藉以掌握向上突破的走势。如果上升趋势中出现向上倾斜的旗形,这代表出货的盘势,比较可能出现向下突破,可以在旗形最近的低点下方设定空单,下降趋势的情况则恰好相反。

三角形排列三角形是一种密集交易区,其上缘与下缘的直线向右侧收敛(参考图23-4)。它可以是反转排列,但通常是连续形态。某些技术分析者称它为 螺旋 。市场的力量持续受到压缩,准备由三角形排列中强力弹出。

图23-4三角形排列:每个三角形都是由两条相互收敛的直线所界定,上侧腰是衔接密集交易区上缘的两个或多个高点,下侧腰是衔接密集交易区下缘的两个或多个低点。如果上侧腰相对平坦,下侧腰向上倾斜,这称为 上升三角形 (图形中标示为AscT),比较可能发生向上的突破。如果下侧腰相对平坦,上侧腰向下倾斜,这称为 下降三角形 (图形中标示为DescT),比较可能发生向下的突破。两腰倾斜程度相互对称的三角形,称为 等腰三角形 (SymmT),它代表多/空双方的力量均衡,比较可能是连续形态。有效的突破经常发生在三角形横向长度的三分之二以内,突破之后,价格有时候会折返测试,拉回走势是理想的进场点,朝突破方向进行交易。

小三角形----高度为前一波趋势幅度的10%到15%----比较可能是连续形态。许多上升趋势与下降趋势中都点缀着这类的三角形,就像一篇文章中的标点符号。大三角形----高度为前一波趋势幅度的三分之一或以上----比较可能是反转形态。还有一些三角形最后演变为横向走势。三角形可以根据角度而分为三大类。在等腰三角形中,两腰的收敛角度相同。如果上侧腰与横轴的夹角是30度,则下侧腰与横轴的夹角也是30度。等腰三角形是反映相当均衡的多/空力量,比较可能属于连续形态。上升三角形的上侧腰相对平坦,下侧腰向上倾斜。平坦的上侧腰,代表多头有力量将价格推升到相同的水准;向上倾斜的下侧腰,代表空头逐渐失去力量,上升三角形比较可能向上突破。下降三角形的下侧腰相对平坦,上侧腰向下倾斜。平坦的下侧腰,代表空头有力量将价格下压到相同的水准;向下倾斜的上侧腰,代表多头逐渐丧失推升价格的力量。下降三角形比较可能向下突破。在三角形的发展过程中,成交量将逐渐萎缩。如果涨势的成交量比较大,向上突破的可能性较高。如果跌势的成交量比较大,向下突破的可能性较高,有效的突破必须夹着大量----至少较前5天平均水准高出50%。有效的突破通常发生在三角形横向长度的前三分之二区域,如果突破发生在最后的三分之一区域,最好将它视为假突破。如果价格持续收敛到三角形的顶点,很可能发展为横向走势。三角形排列的多/空双方,就像是拳击台上的两个选手,早期的突破代表某位选手比较强,有能力击倒对方。如果价格整理延伸到顶点,多/空双方都会精疲力尽,没有能力击倒对手----无法产生明确的趋势。相关市场经常会同时呈现三角形的排列,假定黄金、白银与白金都发生三角形排列,如果黄金向上突破,则白银与白金也可能随后跨进。外汇市场也有类似的情况,尤其是相关的货币。例如:德国马克与瑞士法郎,这种方法也适用于股票市场的类股----例如:通用汽车与福特汽车,但不是IBM。当三角形突破之后,可以估计它的最低目标价位。计算三角形底部的高度,由突破点做垂直的衡量,如果三角形是发生在明确的趋势中,而且形状很小,突破之后的走势通常会超过目标价位。你也可以根据前述的费波纳茨比率衡量目标价位。交易法则除非三角形的规模极大,否则尽量不要在三角形排列之内进行交易。随着三角形的收敛,价格振荡的幅度将愈来愈小,交易的获利空间非常有限,佣金成本与滑移价差的伤害也相对严重。

1.如果你决定在三角形排列之内进行交易,可以采用摆荡指标协助判断价格的转折点。例如: 随机指标 (参考第30节)与 艾达透视指标 (参考第41节)。

2.如果三角形排列是发生在日线图中,不妨根据周线图判断三角形的突破方向(参考第43节)。如果周线图的趋势是向上,则日线图中的三角形也可能向上突破,反之亦然。

3.如果你希望在向上突破时买进,将买单设定在上侧腰的稍高处,并随着价格收敛而向下调整。如果你希望在向下突破时放空,将空单设定在下侧腰的稍低处,并随着价格收敛而向上调整。一旦部位建立之后,停损点应该设定在三角形边缘的内侧,价格可能拉回到三角形的边缘,但有效突破的折返走势应该不会深入三角形之内。

4.当三角形突破之后,如果发生拉回的走势,必须留意成交量的变化。如果拉回夹着大量,先前的突破可能是假突破,但成交量如果很小,这是加码的好机会。

5.如果价格进入三角形长度的最后三分之一区域,取消你的买单或空单。发生在最后三分之一区域的突破,非常不可靠。

其他的三角形排列三角旗形是小规模的三角形排列,它的两腰朝相同的方向倾斜。如果三角旗形倾斜的方向与先前的趋势相反,它是属于连续形态。有一种说法: 三角旗形飘扬在旗杆的中央 ----换言之,旗形之前与之后的涨势将有相同的距离。如果三角旗形倾斜的方向与先前的趋势相同,这透露疲态----趋势即将反转。拓宽三角形的两腰向外发散:换言之,排列中的高点不断垫高而低点不断下降,这代表多/空双方不断涌入的歇斯底里行情。价格波动愈来愈剧烈,白热化的斗争使得上升趋势不能持续----拓宽三角形将扼杀上升趋势。菱形是由两个三角形排列构成。首先是拓宽三角形,其次是等腰三角形。这种排列很难以辨识,对于图形分析者来说,它是典型的罗沙哈测验。如果你努力尝试,或许可以发现它们,但没有什么交易上的价值。我曾经搜寻菱形(钻石) 结果它们大多数是锆石(假钻)。

双重顶与双重底双重顶是指价格涨势在前一个高点位置形成头部,双重底是指价格跌势在前一个低点位置形成底部。第二个头部或底部的位置可以稍高或稍低,这经常会让初学者觉得困扰。精明的交易者是利用技术指标辨识双重顶与双重底,它们经常会伴随着多头与空头的背离,这两种排列都是属于最佳的交易机会。